Investing With Brandon

用户暂无简介

Investing With Brandon

如果你对一家公司真正看涨到极点,以下是如何利用杠杆的方式:

1. 卖出你最有信心的股票的1年期担保看跌期权。

2. 将部分期权费用来立即买入股票。

3. 用剩余的期权费购买同一公司的LEAP看涨期权。

你现在以三重杠杆持有多头仓位,且无需额外出资。

保持比例合理,你绝不会在市场波动中被清仓。

大多数人会做现金担保看跌期权,却错过了他们所谓看涨的公司的全部涨幅。

那不算是一种策略……

查看原文1. 卖出你最有信心的股票的1年期担保看跌期权。

2. 将部分期权费用来立即买入股票。

3. 用剩余的期权费购买同一公司的LEAP看涨期权。

你现在以三重杠杆持有多头仓位,且无需额外出资。

保持比例合理,你绝不会在市场波动中被清仓。

大多数人会做现金担保看跌期权,却错过了他们所谓看涨的公司的全部涨幅。

那不算是一种策略……

- 赞赏

- 1

- 评论

- 转发

- 分享

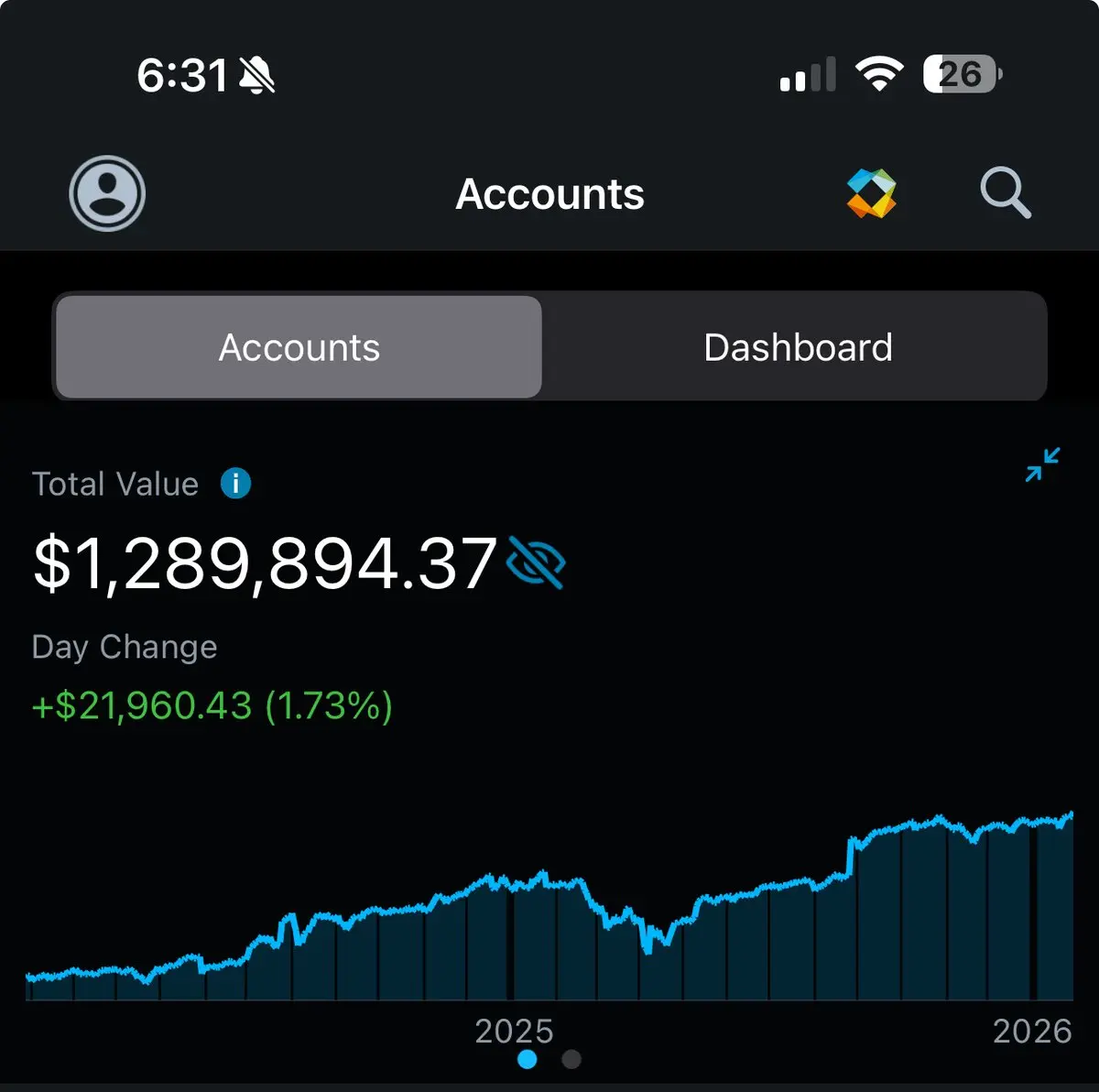

我每月通过期权赚取大约$29k 。

没有日内交易

没有波段交易

没有备兑认购期权

没有现金担保卖出

没有废话

相反,我这样做:

建立基础投资组合

卖出担保卖出期权(非现金担保)

用卖出期权的溢价购买LEAPS

用卖出期权的溢价购买股票

保持比例平衡

我可以向一个13岁的孩子解释,并且我可能会超过95%的阅读者。

简单的胜利。

查看原文没有日内交易

没有波段交易

没有备兑认购期权

没有现金担保卖出

没有废话

相反,我这样做:

建立基础投资组合

卖出担保卖出期权(非现金担保)

用卖出期权的溢价购买LEAPS

用卖出期权的溢价购买股票

保持比例平衡

我可以向一个13岁的孩子解释,并且我可能会超过95%的阅读者。

简单的胜利。

- 赞赏

- 2

- 评论

- 转发

- 分享

我从不在未检查这五项之前出售任何一份看跌期权。

1. 宏观观点清晰。没有与经济环境作对。

2. 股票接近或低于内在价值。绝不超额支付。

3. 真正的护城河。竞争对手无法轻易复制。

4. 定价能力。能在不失去客户的情况下提价。

5. 持久的竞争优势,能持续10年以上。

全部五项都通过,我会充满信心地行动。

如果有一项不合格,我会等待。

查看原文1. 宏观观点清晰。没有与经济环境作对。

2. 股票接近或低于内在价值。绝不超额支付。

3. 真正的护城河。竞争对手无法轻易复制。

4. 定价能力。能在不失去客户的情况下提价。

5. 持久的竞争优势,能持续10年以上。

全部五项都通过,我会充满信心地行动。

如果有一项不合格,我会等待。

- 赞赏

- 1

- 评论

- 转发

- 分享

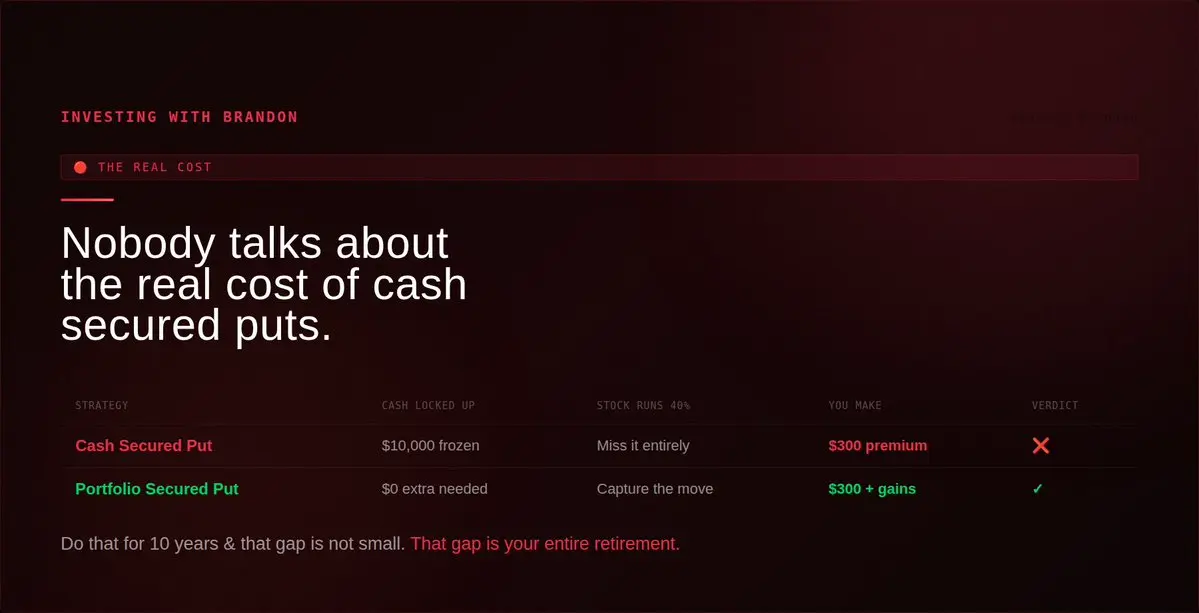

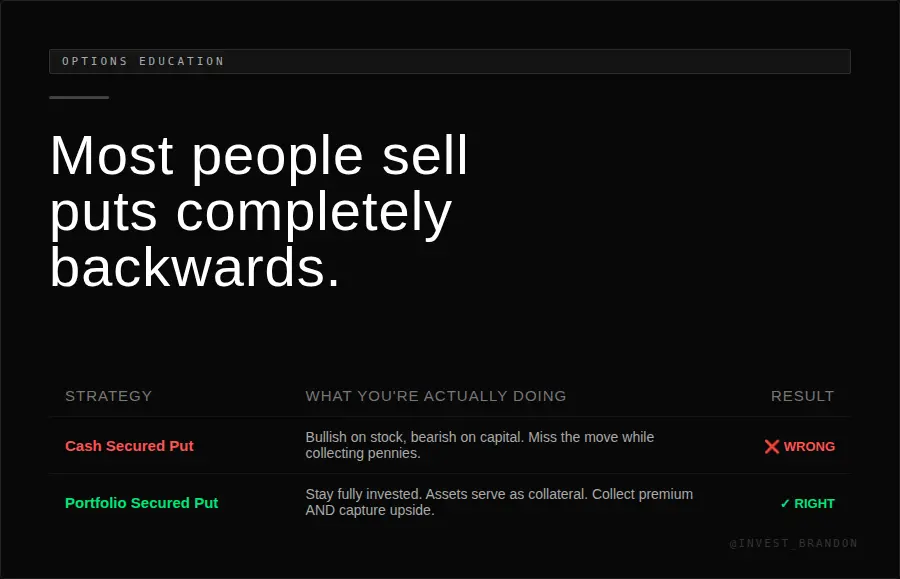

没人谈论现金担保看跌期权的真正成本。

你卖出一个看跌期权,锁定$10,000的现金作为保证金。

你原本看涨的股票上涨了40%。

.

你收取了$300 的权利金,错过了$4,000的上涨空间。

(每一次。每一次。)

现在连续做10年。

这个差距并不小。

这个差距就是你的全部退休金。

卖出组合担保看跌期权,收取权利金,而不牺牲持仓。

查看原文你卖出一个看跌期权,锁定$10,000的现金作为保证金。

你原本看涨的股票上涨了40%。

.

你收取了$300 的权利金,错过了$4,000的上涨空间。

(每一次。每一次。)

现在连续做10年。

这个差距并不小。

这个差距就是你的全部退休金。

卖出组合担保看跌期权,收取权利金,而不牺牲持仓。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

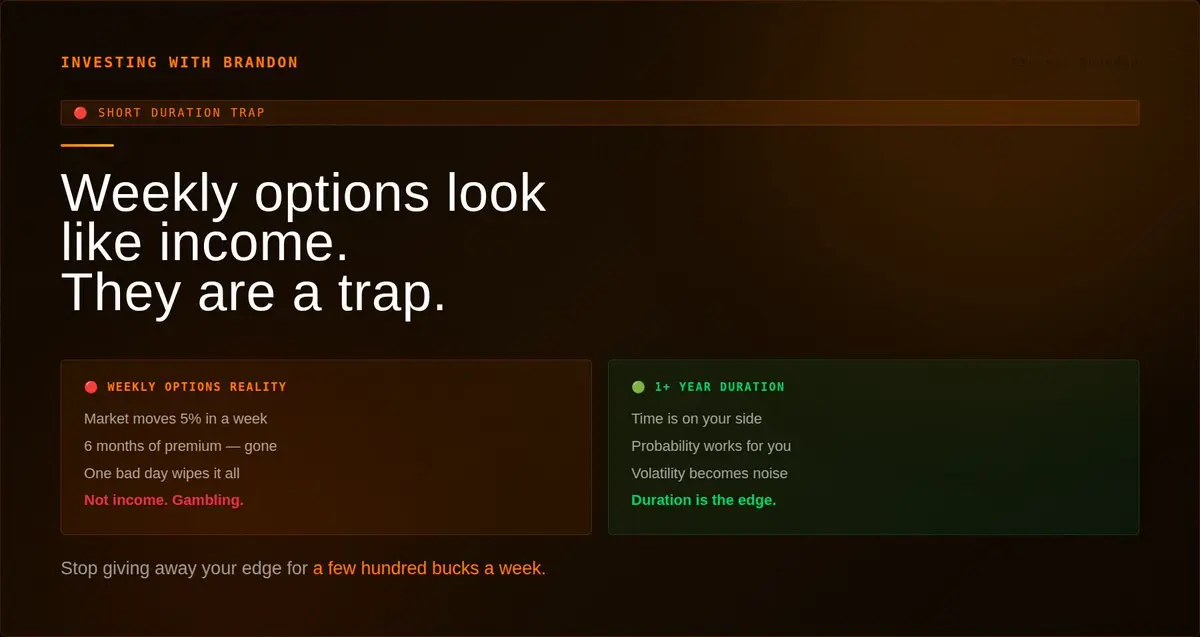

周度期权看起来像是“保证”收入。

(它们不是)

市场在一周内可能波动5%。

那一次波动就会抹掉你收取的6个月的周度溢价。

你不是在“建立收入”

你是在对自己出售彩票,然后称之为策略。

期限是你在期权中的优势。

期限越长,时间和概率越有利于你。

别再为了每周几百美元而放弃这个优势了。

查看原文(它们不是)

市场在一周内可能波动5%。

那一次波动就会抹掉你收取的6个月的周度溢价。

你不是在“建立收入”

你是在对自己出售彩票,然后称之为策略。

期限是你在期权中的优势。

期限越长,时间和概率越有利于你。

别再为了每周几百美元而放弃这个优势了。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

每个人都在问我市场崩盘时会做什么。

我总是做同样的事情。

在隐含波动率高、期权费丰厚时卖出组合保障看跌期权。

用这些期权费购买优质公司目前折价交易的LEAPS。

在内在价值以下加仓高信心股票。

然后什么也不做。

每次复苏前,群众都会惊慌失措。

那段差距就是赚大钱的地方。

查看原文我总是做同样的事情。

在隐含波动率高、期权费丰厚时卖出组合保障看跌期权。

用这些期权费购买优质公司目前折价交易的LEAPS。

在内在价值以下加仓高信心股票。

然后什么也不做。

每次复苏前,群众都会惊慌失措。

那段差距就是赚大钱的地方。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

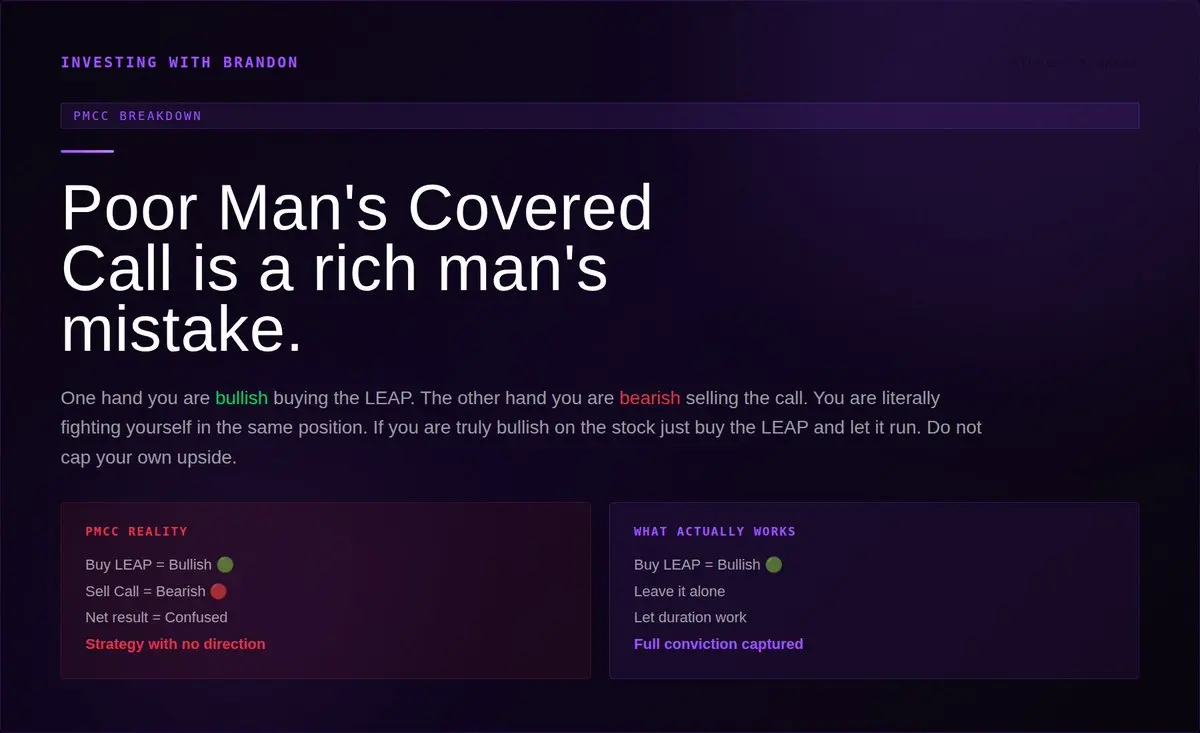

穷人看涨期权策略听起来很聪明。

(其实并不是这样。

一方面你看涨,买入LEAP。

另一方面你又看跌,卖出看涨期权对冲。

你实际上是在自己内部与自己作战。

如果你如此确信股票会上涨,就直接买入LEAP,别管它。

不要通过卖出看涨期权来限制上涨空间。

查看原文(其实并不是这样。

一方面你看涨,买入LEAP。

另一方面你又看跌,卖出看涨期权对冲。

你实际上是在自己内部与自己作战。

如果你如此确信股票会上涨,就直接买入LEAP,别管它。

不要通过卖出看涨期权来限制上涨空间。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

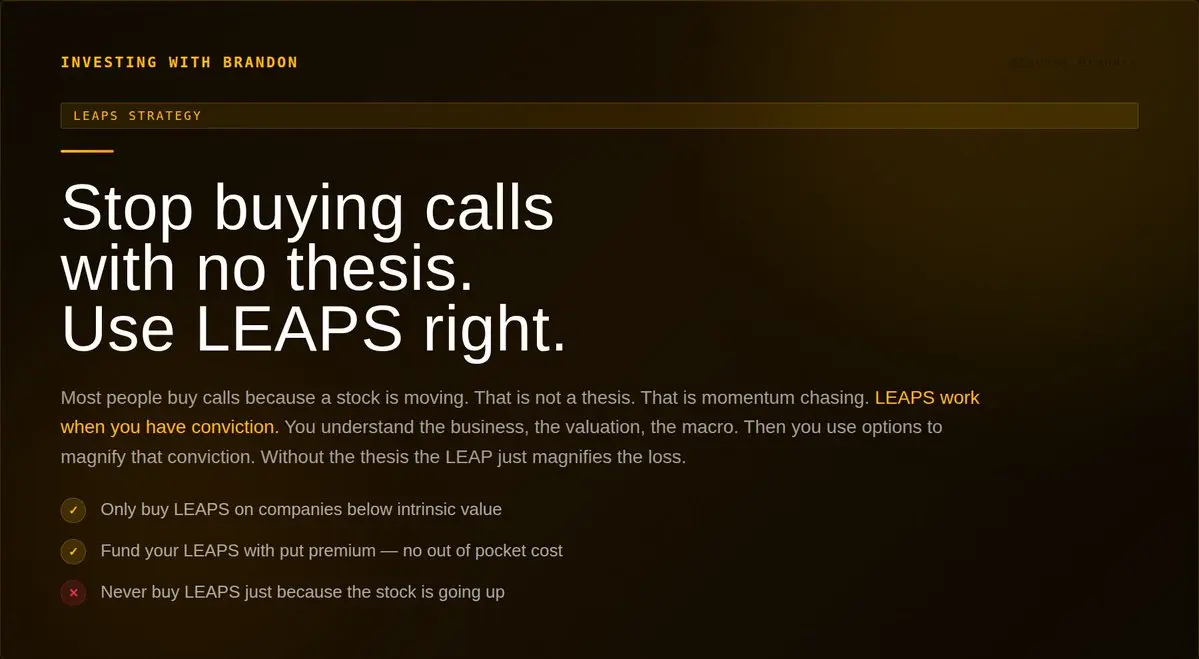

大多数人在购买看涨期权时会被摧毁,因为他们没有实际的论点。

他们购买是因为股票上涨。

(就是这样!)

购买看涨期权实际上只是一个“放大器”

它们放大了股票的波动。

如果你没有信念,它们也会以同样快的速度放大亏损。

只在公司极具吸引力且估值合理时购买LEAPS。

并用看跌期权的权利金来资助这些LEAPS看涨期权,这样你就不用自己出钱了。

查看原文他们购买是因为股票上涨。

(就是这样!)

购买看涨期权实际上只是一个“放大器”

它们放大了股票的波动。

如果你没有信念,它们也会以同样快的速度放大亏损。

只在公司极具吸引力且估值合理时购买LEAPS。

并用看跌期权的权利金来资助这些LEAPS看涨期权,这样你就不用自己出钱了。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

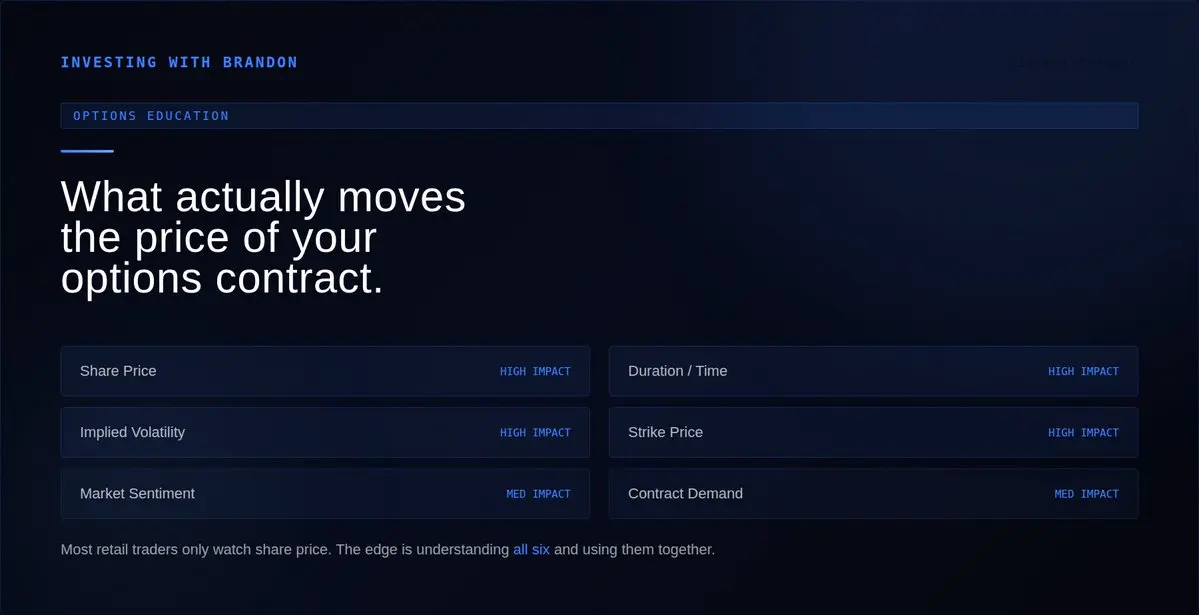

大多数人关注股价,认为这就是影响他们期权合约的因素。

实际上有六个因素:

1. 股价。

2. 隐含波动率。

3. 市场情绪。

4. 到期时间。

5. 行权价。

6. 合约需求。

优势在于理解这六个因素并将它们结合使用。

当市场崩盘时,隐含波动率会飙升。

这意味着看跌期权的溢价变得更高。

这是你在优质公司、期限超过1年的合约上卖出的信号。

查看原文实际上有六个因素:

1. 股价。

2. 隐含波动率。

3. 市场情绪。

4. 到期时间。

5. 行权价。

6. 合约需求。

优势在于理解这六个因素并将它们结合使用。

当市场崩盘时,隐含波动率会飙升。

这意味着看跌期权的溢价变得更高。

这是你在优质公司、期限超过1年的合约上卖出的信号。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

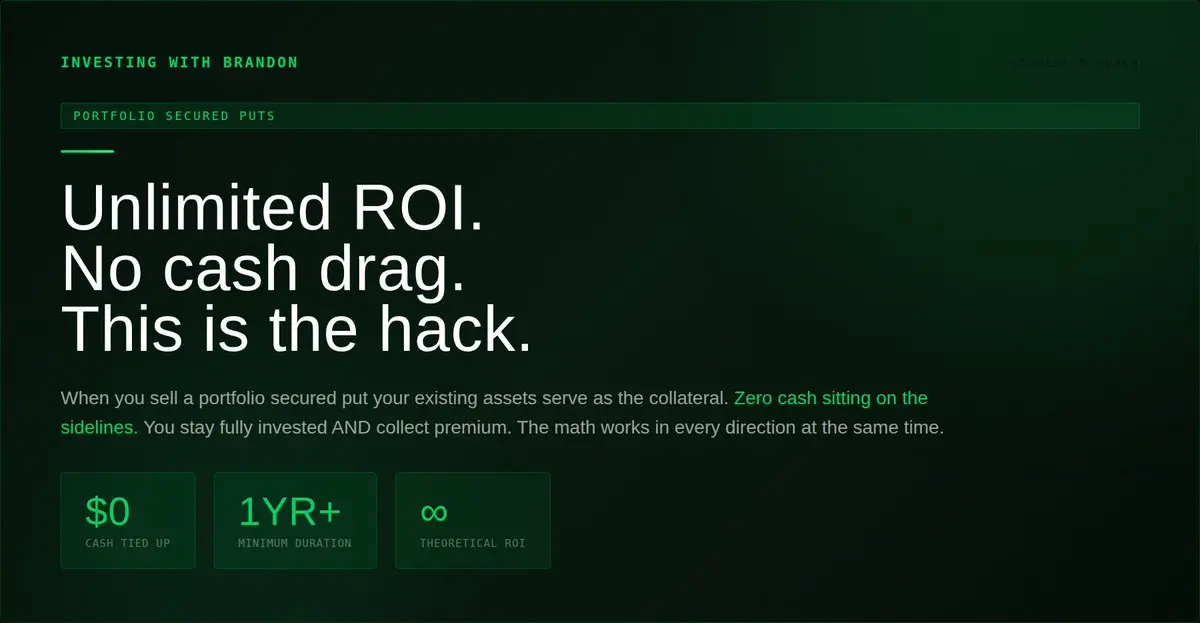

出售投资组合担保期权是投资中最大的黑科技,但没人教你。(直到现在)

- 资金零占用。

- 你用现有的基础投资组合作为抵押。

- 你保持完全投资市场,同时收取权利金。

- 然后用那笔权利金购买更多股票和LEAP看涨期权。

- 控制好比例,在任何崩盘中都能安然无恙。

这就是我在过去10年以上战胜市场的方法。非常简单,但很无聊。

但嘿,我在这里是为了赚钱。

查看原文- 资金零占用。

- 你用现有的基础投资组合作为抵押。

- 你保持完全投资市场,同时收取权利金。

- 然后用那笔权利金购买更多股票和LEAP看涨期权。

- 控制好比例,在任何崩盘中都能安然无恙。

这就是我在过去10年以上战胜市场的方法。非常简单,但很无聊。

但嘿,我在这里是为了赚钱。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

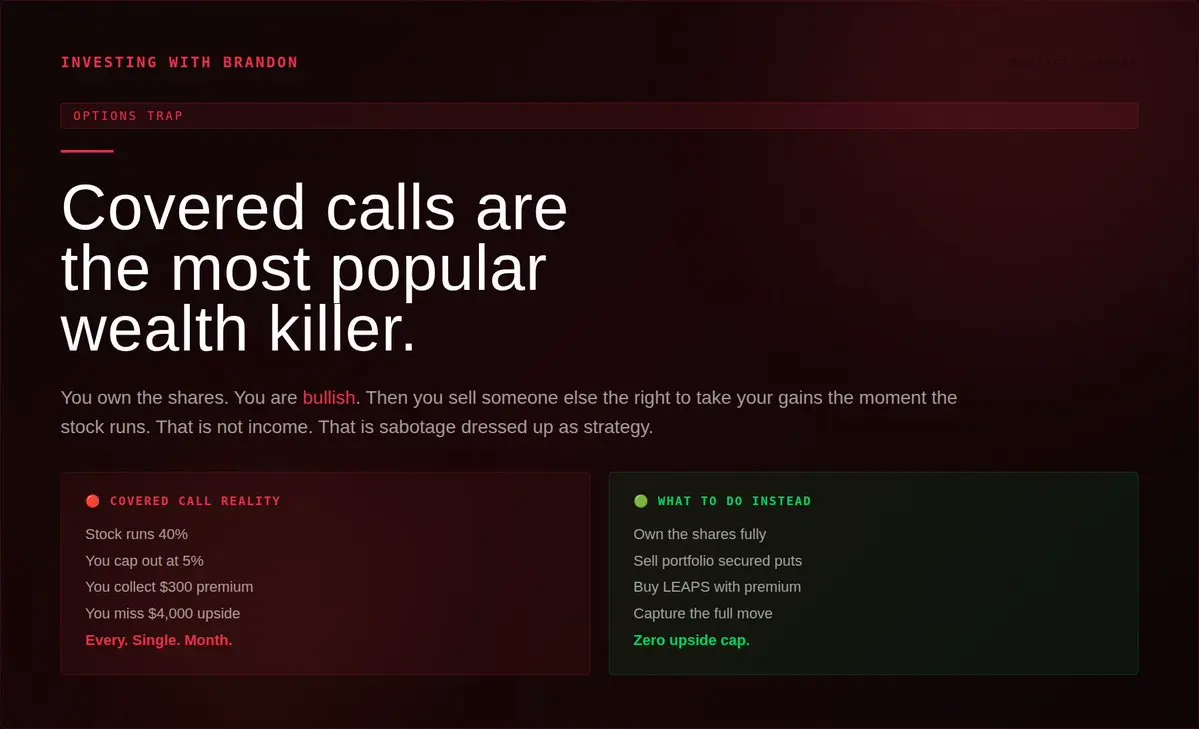

备兑开仓是散户投资中最受欢迎的TRAP。

你拥有股票。你看涨。

然后你卖给别人在股票上涨时夺取你收益的权利。

你收取$300 的权利金。

你错失了$4,000的上涨空间。

每月这样操作10年,结果会发现你的账户从未增长……

停止限制自己的上涨空间。

持有股票,让它们自由上涨。

查看原文你拥有股票。你看涨。

然后你卖给别人在股票上涨时夺取你收益的权利。

你收取$300 的权利金。

你错失了$4,000的上涨空间。

每月这样操作10年,结果会发现你的账户从未增长……

停止限制自己的上涨空间。

持有股票,让它们自由上涨。

- 赞赏

- 1

- 评论

- 转发

- 分享

正如我常说的,做好在上涨和下跌中的获胜准备。

保持比例控制,进行更长期的期权交易。

波动性不是风险

波动性 = 当市场先生变得紧张时把握机会。

以合理价格购买优秀公司,只使用1年以上的期权来放大超高信心的交易。

我晚上睡得很好。

你也应该如此。

查看原文保持比例控制,进行更长期的期权交易。

波动性不是风险

波动性 = 当市场先生变得紧张时把握机会。

以合理价格购买优秀公司,只使用1年以上的期权来放大超高信心的交易。

我晚上睡得很好。

你也应该如此。

- 赞赏

- 1

- 评论

- 转发

- 分享

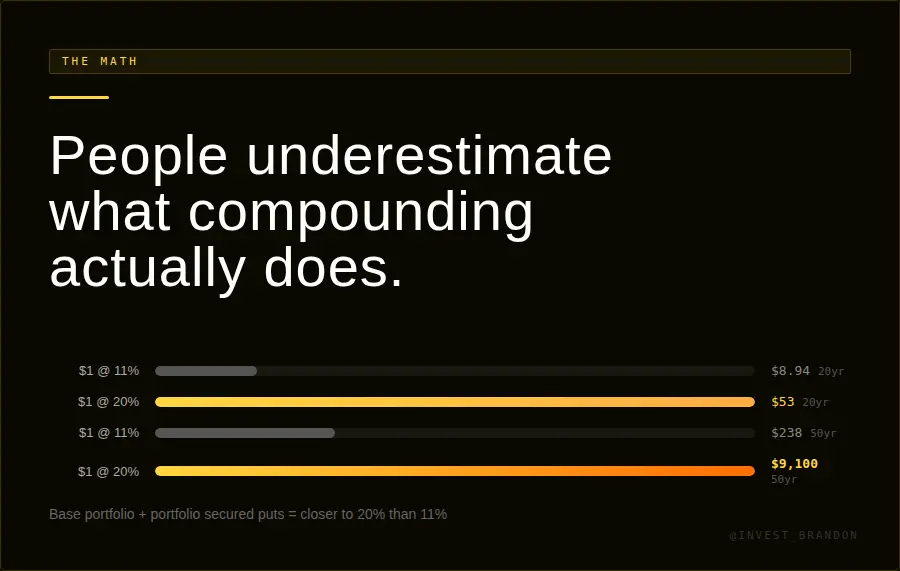

人们低估了随着时间推移真正的复利效果。

一美元以11%的年回报率,20年后变成$8.94。

同样的一美元以20%的年回报率,20年后变成$53 。

继续到50年,差距变得令人震惊。

现在想象用数十万美元来做这件事。

每年在此基础上增加期权收入。

将所有收益全部再投资。

最后的数字并不是大多数人愿意相信的可能性。

其实是可能的。

查看原文一美元以11%的年回报率,20年后变成$8.94。

同样的一美元以20%的年回报率,20年后变成$53 。

继续到50年,差距变得令人震惊。

现在想象用数十万美元来做这件事。

每年在此基础上增加期权收入。

将所有收益全部再投资。

最后的数字并不是大多数人愿意相信的可能性。

其实是可能的。

- 赞赏

- 1

- 评论

- 转发

- 分享

让我来分析一下为什么卖出看跌期权是最被误解的策略之一。

你今天获得报酬,同意未来以更低的价格购买一家优秀的公司。

如果股价下跌,你以折扣价买入,加上你已经收取的权利金。

如果股价保持平稳或上涨,你就保留了权利金,然后继续前行。

你唯一会亏损的情况是如果你在没有护城河、没有估值纪律的垃圾公司上卖出看跌期权。

别再那样做了……

在你真正想拥有的公司、你真正愿意支付的价格上卖出看跌期权。

查看原文你今天获得报酬,同意未来以更低的价格购买一家优秀的公司。

如果股价下跌,你以折扣价买入,加上你已经收取的权利金。

如果股价保持平稳或上涨,你就保留了权利金,然后继续前行。

你唯一会亏损的情况是如果你在没有护城河、没有估值纪律的垃圾公司上卖出看跌期权。

别再那样做了……

在你真正想拥有的公司、你真正愿意支付的价格上卖出看跌期权。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

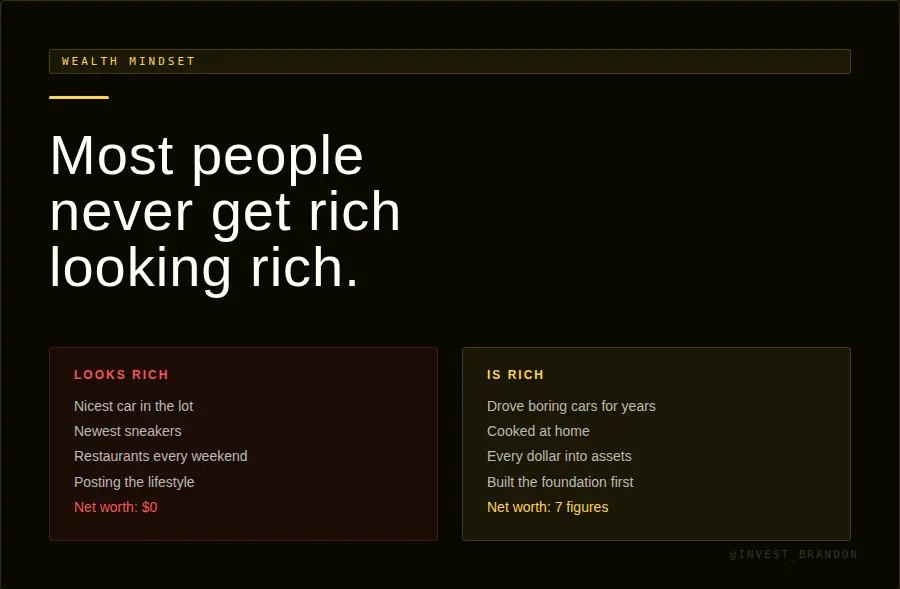

大多数人从未变得富有,因为他们太忙于看起来富有。

停车场里最漂亮的车。

最新款的运动鞋。

每个周末都去餐厅。

在打基础之前先炫耀生活方式。

我认识的真正富有的人多年来开着平凡的车。

在家做饭。

把每一美元的额外收入都投入到复利的资产中。

牺牲是暂时的。

查看原文停车场里最漂亮的车。

最新款的运动鞋。

每个周末都去餐厅。

在打基础之前先炫耀生活方式。

我认识的真正富有的人多年来开着平凡的车。

在家做饭。

把每一美元的额外收入都投入到复利的资产中。

牺牲是暂时的。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

如果你每7天中有5天都在讨厌,你就不是在生活,你只是在生存……

醒来时害怕星期一。

星期五晚上感到宽慰。

星期天又开始害怕。

那不是生活,那是附带工资的陷阱。

投资才是出路。

不是日内交易,也不是赌博期权。

建立一个可以复利数十年的基础。

以正确的方式卖出期权,产生真正的收入。

查看原文醒来时害怕星期一。

星期五晚上感到宽慰。

星期天又开始害怕。

那不是生活,那是附带工资的陷阱。

投资才是出路。

不是日内交易,也不是赌博期权。

建立一个可以复利数十年的基础。

以正确的方式卖出期权,产生真正的收入。

- 赞赏

- 1

- 评论

- 转发

- 分享

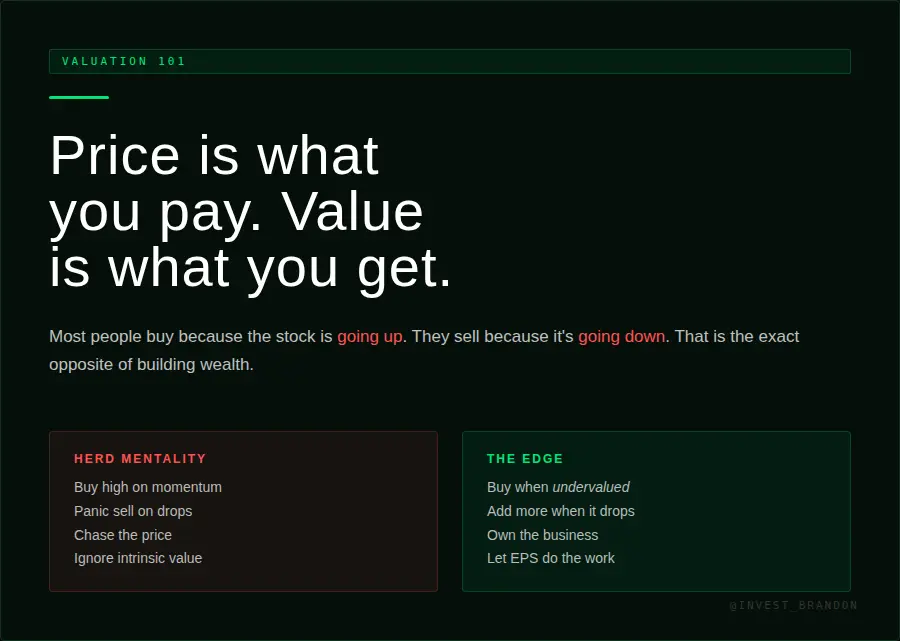

价格是你支付的,价值是你获得的。

大多数人不知道两者的区别。

他们买入是因为股票上涨。

他们卖出是因为股票下跌。

这正好相反,才是你积累财富的方式。

当一家优质公司下跌30%时,它并没有变得更糟。

它变得更便宜了。

这不是警示信号。

如果你在股价下跌之前做了功课,理解了这家企业,这就是绿灯。

内在价值才是唯一重要的东西,其他的都只是价格噪音。

查看原文大多数人不知道两者的区别。

他们买入是因为股票上涨。

他们卖出是因为股票下跌。

这正好相反,才是你积累财富的方式。

当一家优质公司下跌30%时,它并没有变得更糟。

它变得更便宜了。

这不是警示信号。

如果你在股价下跌之前做了功课,理解了这家企业,这就是绿灯。

内在价值才是唯一重要的东西,其他的都只是价格噪音。

- 赞赏

- 1

- 评论

- 转发

- 分享

成熟的投资者看到20%的下跌,称之为调整。

业余投资者看到5%的下跌,称之为崩盘。

这之间的差距正是那些积累财富的人与那些停滞不前的人之间的区别。

市场总会有波动。

盈利增长的公司总会恢复并创出新高。

你的工作不是预测下跌。

你的工作是建立足够的结构,让你在下跌发生时无需担心。

查看原文业余投资者看到5%的下跌,称之为崩盘。

这之间的差距正是那些积累财富的人与那些停滞不前的人之间的区别。

市场总会有波动。

盈利增长的公司总会恢复并创出新高。

你的工作不是预测下跌。

你的工作是建立足够的结构,让你在下跌发生时无需担心。

- 赞赏

- 2

- 评论

- 转发

- 分享

卖出看跌期权并不复杂,但大多数人完全做错了。

他们卖出有现金担保的看跌期权……

这意味着他们对股票看涨,但对投入资本持看空态度。

他们坐在一堆现金中,赚取5%的利息,而他们本应看涨的股票却上涨了40%。

停止这样做。

卖出组合担保的看跌期权。

让你现有的资产作为担保。

保持完全投资于市场。

收取权利金。

控制好比例。

这才是真正让数学对你有利的方式。

查看原文他们卖出有现金担保的看跌期权……

这意味着他们对股票看涨,但对投入资本持看空态度。

他们坐在一堆现金中,赚取5%的利息,而他们本应看涨的股票却上涨了40%。

停止这样做。

卖出组合担保的看跌期权。

让你现有的资产作为担保。

保持完全投资于市场。

收取权利金。

控制好比例。

这才是真正让数学对你有利的方式。

- 赞赏

- 2

- 评论

- 转发

- 分享

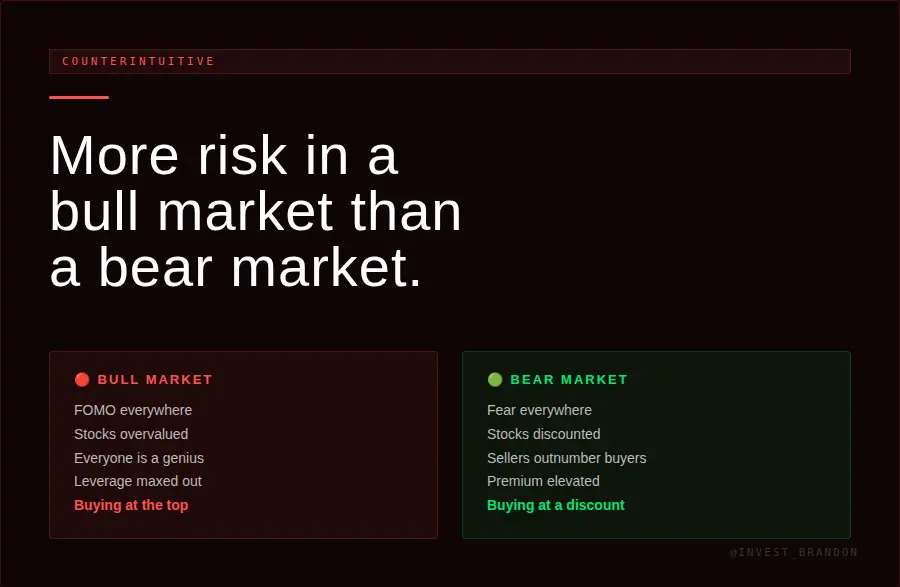

在牛市中风险比熊市更大。

我知道这听起来反常……

但在牛市中,人们在高点产生FOMO。

他们支付过高的价格。过度买入。过度杠杆。

他们觉得自己很聪明,直到事实证明不是这样。

在熊市中,优质公司变得更便宜、更安全。

你以折扣价购买的是实际价值。

恐惧不是风险。为某件事付出过高的代价才是真正的风险。

下次市场每天都是涨势,人人都成为天才时,记得这一点。

查看原文我知道这听起来反常……

但在牛市中,人们在高点产生FOMO。

他们支付过高的价格。过度买入。过度杠杆。

他们觉得自己很聪明,直到事实证明不是这样。

在熊市中,优质公司变得更便宜、更安全。

你以折扣价购买的是实际价值。

恐惧不是风险。为某件事付出过高的代价才是真正的风险。

下次市场每天都是涨势,人人都成为天才时,记得这一点。

- 赞赏

- 1

- 评论

- 转发

- 分享