# 黃金美股比特幣爲何齊跌?

1.41萬

恩泽Aurora

恩泽:W底坐实!哆头反攻号角已吹响,波段机会来临

从当前的磐面上来看,价格在2月2日触及4402低点后企稳,随后反弹至4900一线遇阻回落,于2月6日二次探底至4655。该低点未破前期低位,形成标准的W底形态。形态的颈线位可确认在4900整数关口,当前价格4965已站上颈线,形态初步有效。

操作建议:颈线位4900附近获得支撑可顺势布局哆箪,重点关注4800-4700的支撑情况。

做箪策略:在4900-4950附近哆,止損4900下方,目标看向5100-5200附近。

补哆思路:在4770-4800附近哆,回撤4670附近补舱哆,止損4650下方,目标5020-5100附近。

破位预警:上破5300则继续上看,下破4650则继续等待回踩时机布局。

提示:

以上分析为恩泽的个人分析,市场瞬息万变,一切以恩泽的实磐为准!

$XAUT $BTC $ETH #当前行情抄底还是观望? #加密市场回调 #黄金美股比特币为何齐跌?

从当前的磐面上来看,价格在2月2日触及4402低点后企稳,随后反弹至4900一线遇阻回落,于2月6日二次探底至4655。该低点未破前期低位,形成标准的W底形态。形态的颈线位可确认在4900整数关口,当前价格4965已站上颈线,形态初步有效。

操作建议:颈线位4900附近获得支撑可顺势布局哆箪,重点关注4800-4700的支撑情况。

做箪策略:在4900-4950附近哆,止損4900下方,目标看向5100-5200附近。

补哆思路:在4770-4800附近哆,回撤4670附近补舱哆,止損4650下方,目标5020-5100附近。

破位预警:上破5300则继续上看,下破4650则继续等待回踩时机布局。

提示:

以上分析为恩泽的个人分析,市场瞬息万变,一切以恩泽的实磐为准!

$XAUT $BTC $ETH #当前行情抄底还是观望? #加密市场回调 #黄金美股比特币为何齐跌?

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#黄金美股比特币为何齐跌? 全球资产“大逃杀”:美股、黄金、比特币、石油为何齐跌?

最近金融市场发生了一件罕见的事:美股、黄金、比特币、石油——这些平时各有走势的资产,突然一起下跌。有网友调侃:“打开账户一看,一片环保色(跌),省电又护眼。”到底发生了什么?这种“什么都跌”的局面会持续多久?

一、到底跌成什么样了?

多资产罕见同步下跌:

美股:道指单日下跌超500点,科技股领跌

黄金:跌破2300美元/盎司关键支撑,创数月新低

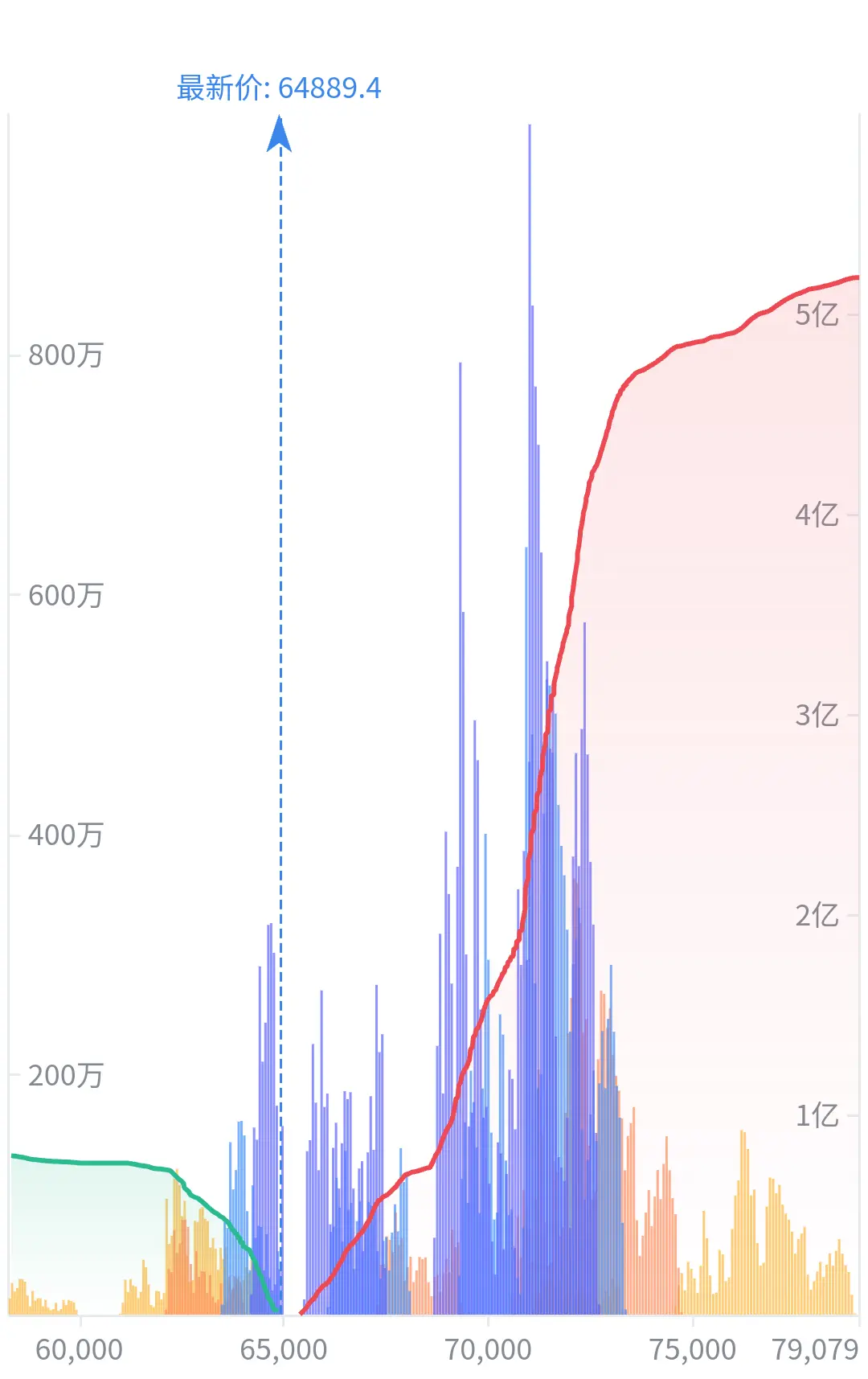

比特币:24小时内暴跌超10%,一度跌破5.4万美元

石油:布伦特原油跌破80美元/桶,创阶段新低

这种“跌跌不休”的情况让人困惑:按理说,黄金是避险资产,股市跌时它应该涨;比特币号称“数字黄金”,应该有独立性;石油反映经济需求,怎么全凑一起跌了?

二、三大核心原因:一张大网罩住了所有市场!

原因一:美联储“鹰”影重重,美元强势抽水发生了什么?

最新数据显示,美国通胀依然顽固美联储官员接连放“鹰”:暗示降息可能推迟,甚至不排除再加息市场预期彻底扭转:从“何时降息”变成“会不会再加息”

影响逻辑:加息预期升温 → 美元指数飙升 → 全球资本回流美国 ↓ 所有以美元计价的资产(美股除外)都承压 ↓ 投资者抛售各类资产,持有现金或美债这是最根本的宏观驱动力。

原因二:地缘局势“诡异平静”,避险需求骤降中东紧张局势出现暂时缓和迹象,俄乌冲突进入僵持阶段,没有新的爆点

最近金融市场发生了一件罕见的事:美股、黄金、比特币、石油——这些平时各有走势的资产,突然一起下跌。有网友调侃:“打开账户一看,一片环保色(跌),省电又护眼。”到底发生了什么?这种“什么都跌”的局面会持续多久?

一、到底跌成什么样了?

多资产罕见同步下跌:

美股:道指单日下跌超500点,科技股领跌

黄金:跌破2300美元/盎司关键支撑,创数月新低

比特币:24小时内暴跌超10%,一度跌破5.4万美元

石油:布伦特原油跌破80美元/桶,创阶段新低

这种“跌跌不休”的情况让人困惑:按理说,黄金是避险资产,股市跌时它应该涨;比特币号称“数字黄金”,应该有独立性;石油反映经济需求,怎么全凑一起跌了?

二、三大核心原因:一张大网罩住了所有市场!

原因一:美联储“鹰”影重重,美元强势抽水发生了什么?

最新数据显示,美国通胀依然顽固美联储官员接连放“鹰”:暗示降息可能推迟,甚至不排除再加息市场预期彻底扭转:从“何时降息”变成“会不会再加息”

影响逻辑:加息预期升温 → 美元指数飙升 → 全球资本回流美国 ↓ 所有以美元计价的资产(美股除外)都承压 ↓ 投资者抛售各类资产,持有现金或美债这是最根本的宏观驱动力。

原因二:地缘局势“诡异平静”,避险需求骤降中东紧张局势出现暂时缓和迹象,俄乌冲突进入僵持阶段,没有新的爆点

BTC2.26%

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 17

- 26

- 轉發

- 分享

Crypto_Buzz_with_Alex :

:

新年快樂!🤑查看更多

當黃金、股票、比特幣一起跌——市場在賣的不是資產,是風險

很多人以為黃金是避險、股票是成長、比特幣是獨立行情,但當三者齊跌,說明一件事: 市場賣出的不是某個品種,而是“風險敞口”。

這類同步下跌往往發生在同一種環境: 流動性收縮 + 預期不穩。

🔹核心邏輯 機構配置資產時,並不是按信仰分類,而是按風險等級分類。 黃金、美股、BTC 在模型裡都屬於“波動資產”。 當資金需要解釋回撤時,第一步永遠是減倉。

🔹現實幽默 上漲時大家討論敘事, 下跌時大家只認現金。 牛市談未來,熊市算餘額。

🔹交易啟示 齊跌並不可怕, 真正危險的是不知道為什麼跌。 看清邏輯,才能判斷是系統性回調,還是趨勢終結。

一句總結: 不是資產失寵,是資金在自保。

👉你覺得這是短期流動性踩刹車,還是周期切換信號?#黄金美股比特币为何齐跌?

很多人以為黃金是避險、股票是成長、比特幣是獨立行情,但當三者齊跌,說明一件事: 市場賣出的不是某個品種,而是“風險敞口”。

這類同步下跌往往發生在同一種環境: 流動性收縮 + 預期不穩。

🔹核心邏輯 機構配置資產時,並不是按信仰分類,而是按風險等級分類。 黃金、美股、BTC 在模型裡都屬於“波動資產”。 當資金需要解釋回撤時,第一步永遠是減倉。

🔹現實幽默 上漲時大家討論敘事, 下跌時大家只認現金。 牛市談未來,熊市算餘額。

🔹交易啟示 齊跌並不可怕, 真正危險的是不知道為什麼跌。 看清邏輯,才能判斷是系統性回調,還是趨勢終結。

一句總結: 不是資產失寵,是資金在自保。

👉你覺得這是短期流動性踩刹車,還是周期切換信號?#黄金美股比特币为何齐跌?

BTC2.26%

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 5

- 4

- 轉發

- 分享

MrFlower_ :

:

2026 GOGOGO 👊查看更多

齊跌現象,其實是機構在“調倉”,不是世界末日

散戶看到下跌, 想到崩盤。 機構看到下跌, 想到再平衡。

這就是認知差。

🔹核心原因 大資金組合裡, 資產是聯動管理的。 當某一類資產波動放大, 整體倉位都會被壓縮。 於是出現“無差別拋售”。

🔹幽默真相 上漲靠故事驅動, 下跌靠風控驅動。 牛市是夢想市, 回調是清醒市。

🔹交易啟示 齊跌往往是情緒過載後的釋放, 不是基本面同步崩壞。 分清情緒波動和邏輯變化, 比抄底更重要。

總結一句: 市場在換擋,不是在翻車。

👉 你現在是防守觀望,還是分批試探?#黄金美股比特币为何齐跌?

散戶看到下跌, 想到崩盤。 機構看到下跌, 想到再平衡。

這就是認知差。

🔹核心原因 大資金組合裡, 資產是聯動管理的。 當某一類資產波動放大, 整體倉位都會被壓縮。 於是出現“無差別拋售”。

🔹幽默真相 上漲靠故事驅動, 下跌靠風控驅動。 牛市是夢想市, 回調是清醒市。

🔹交易啟示 齊跌往往是情緒過載後的釋放, 不是基本面同步崩壞。 分清情緒波動和邏輯變化, 比抄底更重要。

總結一句: 市場在換擋,不是在翻車。

👉 你現在是防守觀望,還是分批試探?#黄金美股比特币为何齐跌?

BTC2.26%

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 4

- 4

- 轉發

- 分享

币靠普 :

:

坐穩扶好,馬上起飛 🛫查看更多

三殺行情背後,是“美元引力場”在發力

黃金跌、美股跌、BTC也跌? 很多人懵,其實背後常見推手只有一個—— 美元流動性預期變化。

當利率或美元走強預期出現, 全球資金會本能回流安全資產。

🔹底層邏輯 資本是逐利的水, 哪裡地勢高(收益穩),水就往哪流。 當無風險收益變香, 風險資產自然被減配。

🔹調侃現實 市場好的時候叫多元配置, 市場差的時候叫一起回撤。

🔹交易思路 這階段別急著找底, 先觀察流動性風向。 真正的大機會, 往往在流動性重新轉鬆之後。

一句話點醒: 別和潮水對抗, 順著流動性做交易。

👉 你認為美元周期是短波動,還是新階段開啟?#黄金美股比特币为何齐跌?

黃金跌、美股跌、BTC也跌? 很多人懵,其實背後常見推手只有一個—— 美元流動性預期變化。

當利率或美元走強預期出現, 全球資金會本能回流安全資產。

🔹底層邏輯 資本是逐利的水, 哪裡地勢高(收益穩),水就往哪流。 當無風險收益變香, 風險資產自然被減配。

🔹調侃現實 市場好的時候叫多元配置, 市場差的時候叫一起回撤。

🔹交易思路 這階段別急著找底, 先觀察流動性風向。 真正的大機會, 往往在流動性重新轉鬆之後。

一句話點醒: 別和潮水對抗, 順著流動性做交易。

👉 你認為美元周期是短波動,還是新階段開啟?#黄金美股比特币为何齐跌?

BTC2.26%

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 5

- 5

- 轉發

- 分享

MrFlower_ :

:

2026 GOGOGO 👊查看更多

#黄金美股比特币为何齐跌? 美股、黃金、比特幣為何遭遇「無差別」拋售?

數字在閃爍,財富在蒸發,從華爾街到普通投資者,全球市場正在經歷一場罕見的資產「大逃殺」。這種全面下跌的現象頗為罕見:傳統上被視為避險資產的黃金、白銀與風險資產比特幣、美股同時下跌,打破了「此消彼長」的常規認知。

01 市場全景:一次罕見的全面潰敗這場拋售潮幾乎席捲了所有主要資產類別。美股方面,納斯達克指數下跌1.59%,標普500指數跌1.23%,道瓊斯指數下跌1.2%。科技股成為重災區,超微電腦與高通股價重挫超8%,亞馬遜、微軟跌幅均超過4%。加密貨幣市場更是遭遇「崩盤式」下跌。比特幣一度跌破6萬美元,自去年10月觸及峰值以來累計跌幅已超48%。以太坊跌幅超過13%,其他主要加密貨幣如XRP、SOL和狗狗幣跌幅均在14%以上。貴金屬市場同樣未能倖免。倫敦現貨黃金價格下跌超過3%,白銀跌幅更是驚人,倫敦現貨白銀價格暴跌超19%。原油市場也受到波及,WTI及布倫特原油期貨雙雙跌近3%。

02 三大元兇:槓桿清算、AI泡沫與政策轉向

本次全面拋售主要受三方面因素驅動,形成了一個相互強化的「負面反饋循環」。

首先是AI「泡沫論」的擔憂加劇。科技巨頭龐大的資本支出計畫引發了市場對AI投資回報率的深度擔憂。亞馬遜預計2026年的資本開支約為2000億美元,同比大增50%,較華爾街預期高出約37%。這一燒錢舉措遭到了投資

查看原文數字在閃爍,財富在蒸發,從華爾街到普通投資者,全球市場正在經歷一場罕見的資產「大逃殺」。這種全面下跌的現象頗為罕見:傳統上被視為避險資產的黃金、白銀與風險資產比特幣、美股同時下跌,打破了「此消彼長」的常規認知。

01 市場全景:一次罕見的全面潰敗這場拋售潮幾乎席捲了所有主要資產類別。美股方面,納斯達克指數下跌1.59%,標普500指數跌1.23%,道瓊斯指數下跌1.2%。科技股成為重災區,超微電腦與高通股價重挫超8%,亞馬遜、微軟跌幅均超過4%。加密貨幣市場更是遭遇「崩盤式」下跌。比特幣一度跌破6萬美元,自去年10月觸及峰值以來累計跌幅已超48%。以太坊跌幅超過13%,其他主要加密貨幣如XRP、SOL和狗狗幣跌幅均在14%以上。貴金屬市場同樣未能倖免。倫敦現貨黃金價格下跌超過3%,白銀跌幅更是驚人,倫敦現貨白銀價格暴跌超19%。原油市場也受到波及,WTI及布倫特原油期貨雙雙跌近3%。

02 三大元兇:槓桿清算、AI泡沫與政策轉向

本次全面拋售主要受三方面因素驅動,形成了一個相互強化的「負面反饋循環」。

首先是AI「泡沫論」的擔憂加劇。科技巨頭龐大的資本支出計畫引發了市場對AI投資回報率的深度擔憂。亞馬遜預計2026年的資本開支約為2000億美元,同比大增50%,較華爾街預期高出約37%。這一燒錢舉措遭到了投資

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 11

- 17

- 轉發

- 分享

BeautifulDay :

:

2026 GOGOGO 👊查看更多

#黄金美股比特币为何齐跌? 這次全球資產“無差別”下跌,核心原因是美元流動性收緊預期。簡單說,就是市場突然意識到“錢要變貴了”,導致資金從所有資產中恐慌性撤離。

一、 核心導火索:美聯儲“變臉”

市場原本預期美聯儲會降息放水,但近期風向突變:

• 鹰派掌權:傳聞鹰派人物凱文·沃什可能接任美聯儲主席,他主張激進縮表,市場擔心美元流動性會大幅收緊。

• 降息落空:就業數據疲軟(1月裁員創15年新高)反而加劇了經濟衰退擔憂,資金更傾向於持有現金避險,而不是持有資產。

二、 技術面踩踏:槓桿崩塌

高槓桿是這次暴跌的“放大器”:

• 保證金上調:CME大幅上調黃金、白銀期貨保證金,高槓桿投機者被迫平倉,引發連鎖拋售。

• 爆倉螺旋:比特幣跌破關鍵支撐位後,觸發了約43萬人的爆倉,強制平倉單進一步砸盤,形成惡性循環。

三、 資產屬性失效:避險邏輯被打破

在流動性危機面前,傳統的避險邏輯失效了:

• 黃金失靈:黃金通常與美元負相關,但這次美元走強,黃金也跌。因為機構需要現金,黃金成了“可變現資產”被拋售。

• 比特幣“偽避險”:比特幣的“數字黃金”敘事被證伪,在流動性收緊時,它和科技股一樣被視為高風險資產被拋售。

四、 市場情緒:AI泡沫擔憂

科技股(美股)下跌還有特殊原因:

• AI開支過大:谷歌等巨頭宣布天量AI資本支出,市場擔心投入產出比失衡,科技股估值泡沫被擠壓。

總結:這次齊跌不是簡單

一、 核心導火索:美聯儲“變臉”

市場原本預期美聯儲會降息放水,但近期風向突變:

• 鹰派掌權:傳聞鹰派人物凱文·沃什可能接任美聯儲主席,他主張激進縮表,市場擔心美元流動性會大幅收緊。

• 降息落空:就業數據疲軟(1月裁員創15年新高)反而加劇了經濟衰退擔憂,資金更傾向於持有現金避險,而不是持有資產。

二、 技術面踩踏:槓桿崩塌

高槓桿是這次暴跌的“放大器”:

• 保證金上調:CME大幅上調黃金、白銀期貨保證金,高槓桿投機者被迫平倉,引發連鎖拋售。

• 爆倉螺旋:比特幣跌破關鍵支撐位後,觸發了約43萬人的爆倉,強制平倉單進一步砸盤,形成惡性循環。

三、 資產屬性失效:避險邏輯被打破

在流動性危機面前,傳統的避險邏輯失效了:

• 黃金失靈:黃金通常與美元負相關,但這次美元走強,黃金也跌。因為機構需要現金,黃金成了“可變現資產”被拋售。

• 比特幣“偽避險”:比特幣的“數字黃金”敘事被證伪,在流動性收緊時,它和科技股一樣被視為高風險資產被拋售。

四、 市場情緒:AI泡沫擔憂

科技股(美股)下跌還有特殊原因:

• AI開支過大:谷歌等巨頭宣布天量AI資本支出,市場擔心投入產出比失衡,科技股估值泡沫被擠壓。

總結:這次齊跌不是簡單

BTC2.26%

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 26

- 37

- 轉發

- 分享

Yusfirah :

:

買入理財 💎查看更多

大餅遠沒有到大周期大熊市底部。大熊市是難以想像的。首先,比特幣目前已經達到6萬美元了。大餅不可能一下子直接跌到4萬美元。目前6萬並不是大周期大熊市的底部。如果未來幾天出現暴跌,跌至5萬到4.8萬美元附近,那麼這個位置就可以視為大周期的最低點。

目前市場情況仍然充滿變數,投資者需要保持謹慎。長期來看,這些波動可能只是暫時的調整,真正的底部還需要時間來確認。

此外,市場分析師普遍認為,只有當價格穩定在某個低點並且出現明顯反彈時,才能確定已經觸底。投資者應該密切關注未來的走勢,避免盲目跟風。

總之,雖然短期內可能會有較大波動,但從長遠來看,比特幣仍具有較大的成長潛力。保持耐心,等待合適的入場時機,才是明智之舉。

查看原文

目前市場情況仍然充滿變數,投資者需要保持謹慎。長期來看,這些波動可能只是暫時的調整,真正的底部還需要時間來確認。

此外,市場分析師普遍認為,只有當價格穩定在某個低點並且出現明顯反彈時,才能確定已經觸底。投資者應該密切關注未來的走勢,避免盲目跟風。

總之,雖然短期內可能會有較大波動,但從長遠來看,比特幣仍具有較大的成長潛力。保持耐心,等待合適的入場時機,才是明智之舉。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#為何黃金股與BTC會同步下跌?

乍看之下,這令人感到困惑。黃金傳統上被視為避險資產,股票代表成長與風險,而比特幣常被稱為“數字黃金”或對抗傳統體系的避險工具。那么,為何黃金、股票與比特幣會同時下跌?難道其中至少有一個應該在上漲嗎?

答案在於流動性、利率與投資者心理。

1. 流動性的力量:現金為王

最主要的共同因素是全球流動性。當中央銀行,尤其是美國聯邦儲備局,維持高利率或暗示利率將長期維持較高水準時,資金變得昂貴。在這樣的環境下,投資者偏好持有現金與短期債券,而非高風險或無收益的資產。

黃金不支付利息,比特幣不產生現金流。當借貸成本上升、未來收益被更積極折現時,股票的吸引力降低。當流動性收緊,投資者常常會出售一切資產來籌措現金——甚至是他們長期看好的資產。

2. 實質收益率上升影響所有資產

另一個關鍵原因是實質收益率(經通膨調整後的利率)。當實質收益率上升時,黃金與比特幣等資產通常會受到影響。為什麼?因為持有黃金或BTC意味著放棄在其他地方獲得保證回報的機會。

同時,更高的收益率也會壓低股票估值。未來的盈利在較高折現率下價值降低。這創造了一個罕見的情況,所有主要資產類別都同時感受到痛苦。

3. 風險偏好降低與被迫拋售

市場運作在風險偏好與風險回避的循環中。當恐懼升高——由於地緣政治緊張、經濟數據放緩或央行不確定性——投資者會降低整體曝險。

大型基金、對沖基金與機構投資者通常持有多

乍看之下,這令人感到困惑。黃金傳統上被視為避險資產,股票代表成長與風險,而比特幣常被稱為“數字黃金”或對抗傳統體系的避險工具。那么,為何黃金、股票與比特幣會同時下跌?難道其中至少有一個應該在上漲嗎?

答案在於流動性、利率與投資者心理。

1. 流動性的力量:現金為王

最主要的共同因素是全球流動性。當中央銀行,尤其是美國聯邦儲備局,維持高利率或暗示利率將長期維持較高水準時,資金變得昂貴。在這樣的環境下,投資者偏好持有現金與短期債券,而非高風險或無收益的資產。

黃金不支付利息,比特幣不產生現金流。當借貸成本上升、未來收益被更積極折現時,股票的吸引力降低。當流動性收緊,投資者常常會出售一切資產來籌措現金——甚至是他們長期看好的資產。

2. 實質收益率上升影響所有資產

另一個關鍵原因是實質收益率(經通膨調整後的利率)。當實質收益率上升時,黃金與比特幣等資產通常會受到影響。為什麼?因為持有黃金或BTC意味著放棄在其他地方獲得保證回報的機會。

同時,更高的收益率也會壓低股票估值。未來的盈利在較高折現率下價值降低。這創造了一個罕見的情況,所有主要資產類別都同時感受到痛苦。

3. 風險偏好降低與被迫拋售

市場運作在風險偏好與風險回避的循環中。當恐懼升高——由於地緣政治緊張、經濟數據放緩或央行不確定性——投資者會降低整體曝險。

大型基金、對沖基金與機構投資者通常持有多

BTC2.26%

- 讚賞

- 1

- 3

- 轉發

- 分享

Big Boss 07 :

:

新年快樂!🤑查看更多

#WhyAreGoldStocksandBTCFallingTogether? #FutureMarketCorrelationShift

隨著全球市場逐步進入宏觀驅動的循環,黃金股與比特幣同時走弱的現象可能將成為下一階段的主要特徵,挑戰長期以來關於分散投資和避險行為的假設。在由流動性、政策預期和實際收益率主導的環境中,傳統的敘事越來越多被資金流動動態所取代,而非資產本身的故事。

持續上升且高企的利率將繼續對非收益資產施加壓力,使黃金相關股票和比特幣對實際收益率的變化保持敏感。當投資者能在政府債券和現金等價工具中獲得有吸引力的回報時,持有其他價值存儲的機會成本增加,直到貨幣條件出現實質性轉變,漲幅空間受到限制。

大型機構的流動性管理在未來將扮演更為重要的角色。在緊縮或波動性升高的時期,投資組合的去風險通常是全面性的,而非選擇性,導致股票、商品和數字資產的同步拋售。這種行為加強了相關性,削弱了這些資產傳統上被期待的保護作用。

成本壓力和利潤率敏感性將是黃金礦業未來面臨的主要挑戰。即使金價穩定,勞動力、能源和監管成本的上升仍可能持續影響盈利能力,令礦業股承壓。同時,比特幣的價格走勢將繼續緊密關聯於全球流動性循環、風險偏好和機構持倉,而非純粹的意識形態敘事。

展望未來,任何有意義的脫鉤都可能需要明確的宏觀催化劑。實際利率的持續下降、通脹壓力的重新升溫或貨幣寬鬆的轉變,可能會重新激發對替代

隨著全球市場逐步進入宏觀驅動的循環,黃金股與比特幣同時走弱的現象可能將成為下一階段的主要特徵,挑戰長期以來關於分散投資和避險行為的假設。在由流動性、政策預期和實際收益率主導的環境中,傳統的敘事越來越多被資金流動動態所取代,而非資產本身的故事。

持續上升且高企的利率將繼續對非收益資產施加壓力,使黃金相關股票和比特幣對實際收益率的變化保持敏感。當投資者能在政府債券和現金等價工具中獲得有吸引力的回報時,持有其他價值存儲的機會成本增加,直到貨幣條件出現實質性轉變,漲幅空間受到限制。

大型機構的流動性管理在未來將扮演更為重要的角色。在緊縮或波動性升高的時期,投資組合的去風險通常是全面性的,而非選擇性,導致股票、商品和數字資產的同步拋售。這種行為加強了相關性,削弱了這些資產傳統上被期待的保護作用。

成本壓力和利潤率敏感性將是黃金礦業未來面臨的主要挑戰。即使金價穩定,勞動力、能源和監管成本的上升仍可能持續影響盈利能力,令礦業股承壓。同時,比特幣的價格走勢將繼續緊密關聯於全球流動性循環、風險偏好和機構持倉,而非純粹的意識形態敘事。

展望未來,任何有意義的脫鉤都可能需要明確的宏觀催化劑。實際利率的持續下降、通脹壓力的重新升溫或貨幣寬鬆的轉變,可能會重新激發對替代

BTC2.26%

- 讚賞

- 2

- 1

- 轉發

- 分享

MrFlower_ :

:

2026 GOGOGO 👊加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

17.17萬 熱度

121 熱度

105 熱度

1.07萬 熱度

3641 熱度

69 熱度

73 熱度

77 熱度

81 熱度

85 熱度

89 熱度

93 熱度

1.27萬 熱度

1.16萬 熱度

3.23萬 熱度

最新消息

查看更多置頂

#交易員說Gate廣場

跟單交易員訪談來襲!我們將採訪數位收益勝率優秀的交易員,分享他們在廣場記錄交易的體驗。

今天我們請到的是,在廣場分享操盤RIVER 取得10000USDT收益的 TX纏論量化實盤全自動。聽聽他使用Gate廣場記錄交易的心得吧!

更多關於明星交易員

https://www.gate.com/zh/announcements/article/49427Gate 廣場內容挖礦煥新公測進行中!

發帖互動帶交易,最高享 60% 手續費返佣!

參與教程

1️⃣ 報名公測:https://www.gate.com/questionnaire/7358

2️⃣ 用代幣組件 / 跟單卡片發帖,分享行情觀點

3️⃣ 與粉絲互動,促成真實交易

🎁 獎勵機制

• 基礎返佣:粉絲交易即得 10%

• 發帖 / 互動達標:每週再加 10%

• 排名加碼:周榜前 100 再享 10%

• 新 / 回歸創作者:返佣翻倍

活動詳情:https://www.gate.com/announcements/article/49475

加入 Gate 廣場,變身內容礦工,讓內容真正變成長期收益Gate 廣場“新星計劃”正式上線!

開啟加密創作之旅,瓜分月度 $10,000 獎勵!

參與資格:從未在 Gate 廣場發帖,或連續 7 天未發帖的創作者

立即報名:https://www.gate.com/questionnaire/7396

您將獲得:

💰 1,000 USDT 月度創作獎池 + 首帖 $50 倉位體驗券

🔥 半月度「爆款王」:Gate 50U 精美周邊

⭐ 月度前 10「新星英雄榜」+ 粉絲達標榜單 + 精選帖曝光扶持

加入 Gate 廣場,贏獎勵 ,拿流量,建立個人影響力!

詳情:https://www.gate.com/announcements/article/49672