Биткоин: Мощный инструмент, ушедший на покой после достижения успеха

Биткоин никогда не был предназначен стать будущим мировой валюты или лишь инструментом давления на регуляторов. Теперь, когда регуляторная борьба подходит к концу, капитал, ранее поддерживавший Биткоин, постепенно отходит.

Семнадцать лет мы верили, что «волшебные интернет-деньги» — высшая форма финансов. На деле это оказалось не так. Биткоин стал осадной машиной — инструментом, созданным для преодоления главного барьера: отказа государств признавать цифровые анонимные активы.

Эта задача почти решена. Запущены токенизированные акции США, легализовано и развивается токенизированное золото, а токенизированные доллары достигли рыночной капитализации в сотни миллиардов.

В военное время таран незаменим. В мирное — это просто тяжелый, дорогой раритет.

По мере модернизации финансовых рельсов и появления регуляторных решений, нарратив «Золото 2.0» теряет актуальность. Мы возвращаемся к тому, чего действительно хотели в 1990-х: токенизированным требованиям на реальные активы.

Доистория: золотой век

Чтобы понять, почему Биткоин устарел, нужно разобраться, зачем он был создан. Он не возник случайно, а появился на фоне провалов предыдущих цифровых валют.

В 1996 году стартовал E-gold. К середине 2000-х проект собрал около 5 миллионов аккаунтов и обработал транзакции на миллиарды долларов. Это доказало: миру нужны цифровые анонимные активы, обеспеченные реальной стоимостью.

Потом вмешалось государство и закрыло проект.

В декабре 2005 года ФБР провело обыск в E-gold. К июлю 2008 года основатель признал вину. Посыл был ясен: централизованная цифровая валюта уязвима — достаточно закрыть сервер, осудить одного человека, и всё завершено.

Через три месяца, в октябре 2008 года, Сатоши Накамото опубликовал white paper Биткоина. Он долго размышлял над этими вопросами. В своих работах он отмечал, что ключевой недостаток традиционных и ранних цифровых валют — зависимость от доверия к банкам. Эксперименты вроде E-gold показали, насколько легко атаковать такие точки доверия.

Сатоши увидел, как настоящую инновацию цифровых валют «обезглавили». Чтобы цифровые анонимные активы могли выжить, их нельзя уничтожить простым «закрытием двери».

Биткоин был создан, чтобы устранить уязвимости, погубившие E-gold. Он строился не ради эффективности, а ради устойчивости.

Война: необходимая иллюзия

В начале развития Биткоина подключение нового пользователя казалось магией. Мы просили установить кошелек на телефон. Когда приходили первые монеты, человек осознавал: он открыл финансовый счет и мгновенно получил ценность — без разрешений, документов и регуляторов.

Это было откровением. Банковская система казалась устаревшей, а ограничения — очевидными.

На Money 20/20 в Лас-Вегасе спикер показал QR-код для живой биткоин-лотереи. Зал отправлял биткоины, формируя призовой фонд в реальном времени. Финансист рядом заметил, что ведущий, вероятно, нарушает множество законов. Скорее всего, он был прав, но никого это не волновало — такова была суть.

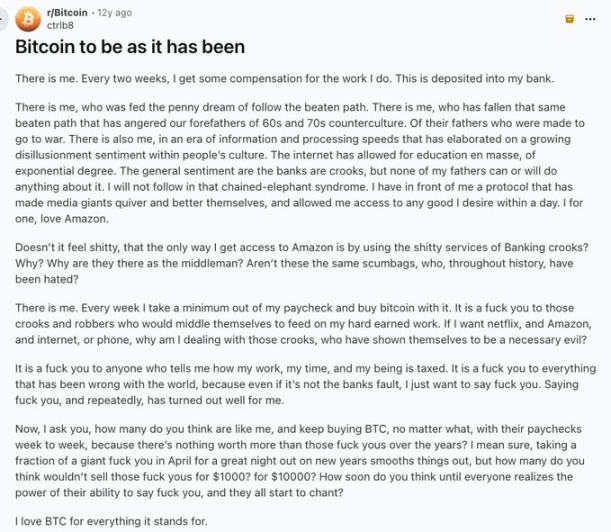

Это было больше, чем финансы — это был протест. Популярный пост на Reddit так резюмировал эмоции: покупайте Биткоин, потому что «это способ ответить мошенникам и паразитам, которые сидят посередине и живут за счет моего труда».

Мотивация работала безупречно. Поддерживая идею — публикуя посты, споря, приглашая новых людей — вы увеличивали ценность своего кошелька и кошельков друзей.

Сеть невозможно было закрыть, она росла несмотря на запреты и негативные новости. Со временем «волшебные интернет-деньги» стали восприниматься как цель, а не временное решение.

Иллюзия оказалась настолько сильной, что даже крупные игроки подключились. BlackRock подала заявку на Bitcoin ETF. Президент США обсуждал хранение Биткоина в резервах. Пенсионные фонды и университеты инвестировали в него. Майкл Сейлор убедил держателей облигаций и акций профинансировать закупку миллиардов долларов в Биткоине для своей компании. Майнинг вырос до энергопотребления средней страны.

Когда более половины финансирования кампаний стало поступать из крипто, требования о регуляторной ясности были услышаны. Парадоксально, но репрессии государства против банков и платежных систем создали таран на $3 трлн, вынудив власть капитулировать.

Отступление: когда победа убивает торговлю

Обновленные рельсы, монополия разрушена

Главное преимущество Биткоина было не только в устойчивости к цензуре, но и в монополии.

Долгое время, если вам нужны были токенизированные цифровые активы, Биткоин был единственным вариантом. Если ваш счет закрывали, а финтехи опасались регуляторов, Биткоин оставался единственным путем к мгновенным программируемым деньгам.

Мы поддерживали его, потому что не было альтернатив.

Эта эпоха завершилась.

Посмотрите на Tether, чтобы понять, что происходит при появлении новых рельсов. USDT начинал на блокчейне Биткоина, но когда Ethereum стал дешевле и проще, объемы перешли туда. Когда комиссии Ethereum выросли, ритейл и развивающиеся рынки переключились на Tron. Тот же доллар, тот же эмитент, разные сети.

Стейблкоины не привязаны к конкретной цепочке — они используют блокчейны как инфраструктуру. Важны актив и эмитент, а рельсы — это лишь сочетание стоимости, надежности и связности. В этом смысле победила позиция «блокчейн, а не Биткоин».

(Это иллюстрация раннего мема с гужевой повозкой, высмеивающего банковские отчеты о блокчейне; смысл сохранен.)

Когда появляется несколько рабочих рельсов, ценность перетекает к самому дешевому и связанному. Раньше, когда рельс был один, ценность актива и инфраструктуры смешивались. Теперь ценность распределяется естественным образом.

Сегодня большинство вне США могут держать токенизированные требования на американские акции. Перпетуальные фьючерсы, некогда главное приложение криптовалют, теперь внедряют регулируемые институты, такие как CME. Банки поддерживают депозиты и вывод USDT. Coinbase переходит к модели банка и брокера, позволяя переводить средства, выписывать чеки и покупать акции вместе с криптовалютой. Сетевые эффекты, защищавшие монополию Биткоина, растворяются в универсальной инфраструктуре.

Когда монополия исчезает, Биткоин становится просто одним из продуктов, конкурирующим с регулируемыми и качественными альтернативами, которые лучше соответствуют реальным запросам пользователей.

Технологическая реальность

Во время «войны» мы игнорировали очевидный факт: Биткоин — неудобная платежная система.

Мы до сих пор сканируем QR-коды и копируем длинные строки для перевода средств. Нет стандартных имен пользователей. Переводы между слоями и сетями — как полоса препятствий. Ошибся адресом — средства потеряны навсегда.

«Валюта будущего»

В 2017 году комиссии за транзакции в Биткоине кратковременно взлетели почти до $100. Кафе в Праге пришлось принимать Litecoin, чтобы выжить. Я однажды оплатил ужин в Лас-Вегасе биткоинами — это заняло полчаса, все путались с кошельками, а транзакция зависла.

Даже сейчас кошельки часто дают сбой: балансы исчезают, транзакции зависают, средства пропадают при ошибке адреса. Почти все, кто получал ранние airdrop, их потеряли. Я лично удалил более тысячи биткоинов — типичная история для крипто.

Чисто ончейн-финансы в масштабах — это испытание. Люди жмут «подписать» в браузерах на коде и данных, которые не понимают. Даже устоявшиеся платформы вроде Bybit были взломаны на миллиард долларов, без возможности возврата.

Мы убеждали себя, что проблемы с пользовательским опытом — просто «болезни роста». Через десять лет реальные улучшения пришли не от протоколов, а от централизованных кастодианов. Они предоставили пароли, восстановление аккаунтов и фиатные шлюзы.

С технологической точки зрения главное: Биткоин так и не научился быть удобным для пользователя без воссоздания посредников, которых хотел устранить.

Торговля больше не оправдывает риск

Когда другие рельсы улучшились, осталась только сама торговля.

Посмотрите на доходность за полный криптоцикл (четыре года): Nasdaq обогнал Биткоин. Вы принимали экзистенциальный регуляторный риск, терпели резкие просадки, постоянные взломы и сбои бирж, но уступили обычному тех-индексу. Риск-премия исчезла.

Ethereum показал еще худший результат — область, где должен был быть максимальный доход за максимальный риск, стала тормозом, а «скучный» индекс продолжал расти.

Причины частично структурные. Многие ранние держатели вложили все состояние в крипто. Они стареют, заводят семьи, реальные расходы, и естественно стремятся снижать риски. Ежемесячно продают монеты ради высокого уровня жизни. Десятки тысяч таких держателей создают миллиарды долларов ежемесячного «лайфстайл-продажа» давления.

Новые потоки другие. Покупатели ETF и управляющие капиталом обычно выделяют формально 1% или 2%. Эти средства стабильны, но не агрессивны. Скромные аллокации должны компенсировать бесконечные продажи старожилов, комиссии бирж, выпуск новых монет, мошеннические токены и взломы — чтобы просто удерживать цену.

Эпоха «рисковать ради огромной альфы» закончилась.

Создатели чувствуют стагнацию

Разработчики понимают, когда технология теряет преимущество. Активность упала до уровней 2017 года.

(Это иллюстрация графика «еженедельных коммитов разработчиков во всех экосистемах»; смысл сохранен.)

Кодовая база закостенела. Изменить децентрализованную систему сложно по определению. Амбициозные инженеры, которые раньше видели в крипто передовую область, уходят в робототехнику, космос и AI — там можно реализовать более захватывающие проекты.

Если торговля слаба, UX хуже, а таланты уходят, направление очевидно.

Исправление ошибок эффективнее чистой децентрализации

Культ децентрализации строится на простом тезисе: код — это закон, деньги без цензуры, никто не может остановить или отменить транзакцию.

Большинству людей это не нужно. Им нужны рабочие рельсы и возможность исправить ошибки.

Посмотрите на Tether: если северокорейские хакеры воруют средства, Tether замораживает балансы. Если кто-то случайно отправляет большую сумму USDT на контракт или burn-адрес, и исходный кошелек может подписать, пройти KYC и оплатить комиссию, Tether блокирует зависшие токены и выпускает новые на правильный адрес. Есть бумажная работа и задержка, но есть процесс — «человеческий слой», способный исправить ошибку.

Это риск контрагента, но именно такой риск ценят клиенты. Если вы теряете деньги из-за технической ошибки или взлома, хотя бы есть шанс на возврат. На цепочке Биткоина одна ошибка — это вечная потеря, без апелляций, поддержки или второго шанса.

Вся наша правовая система построена на обратном принципе: суды позволяют обжаловать, судьи могут отменить вердикт, губернаторы и президенты — помиловать, а банкротство гарантирует, что одна ошибка не разрушит жизнь. Мы хотим жить в мире, где очевидные ошибки можно исправить. Никто не хочет системы, где из-за бага multisig зависает $150 млн в казне Polkadot, и все просто пожимают плечами: «код — это закон».

Сегодня мы больше доверяем эмитентам. Раньше «регуляция» означала, что криптокомпании теряли счета, потому что банки опасались лишиться лицензии. Недавно все крипто-дружелюбные банки были закрыты за один уикенд. Государство казалось палачом, а не арбитром. Теперь регуляторы стали страховкой: требуют раскрытия информации, держат эмитентов в аудируемых структурах, дают политикам и судам инструменты для борьбы с мошенничеством. Криптокапитал тесно связан с политикой. Регуляторы не могут просто уничтожить сектор — им нужно «одомашнить» его. Жить с риском эмитента и регулятора гораздо рациональнее, чем в мире, где потеря seed-фразы или клика по вредной подписи означает полный крах без возврата.

Никто не хочет полностью нерегулируемую финансовую систему. Десять лет назад сломанная регулируемая система делала хаос привлекательным. Но по мере модернизации регулируемых рельсов и появления новых функций баланс поменялся. Предпочтения очевидны: нужны надежные рельсы и арбитр на поле.

От волшебных интернет-денег к токенизированным реальным активам

Биткоин выполнил свою миссию. Он стал тараном, разрушившим барьер для E-gold и аналогичных проектов. Он сделал невозможным — политически и социально — вечный запрет токенизированных активов. Но победа оказалась парадоксальной: когда система готова к обновлению, ценность тарана исчезает.

Крипто осталось, но нам больше не нужна «армия бунтарей» на $3 трлн. Команда из 11 человек в Hyperliquid способна реализовать новые функции и вызвать реакцию регуляторов. Как только что-то доказано на тестовом этапе, традиционные финансы интегрируют это в регуляторную оболочку и масштабируют.

Главная стратегия теперь — не вкладывать большую часть состояния в «волшебные интернет-деньги» и ждать десятилетие. Это имело смысл, когда рельсы были сломаны и потенциал роста был очевиден. «Волшебные интернет-деньги» всегда были компромиссом: чистая инфраструктура вокруг активов, поддерживаемых только историей. В следующих статьях мы рассмотрим, что происходит, когда эти рельсы начинают обслуживать действительно дефицитные реальные товары.

Капитал уже смещается — даже «неофициальный центральный банк» крипто меняется. Tether теперь держит на балансе больше золота, чем Биткоина. Токенизированное золото и другие реальные активы быстро растут.

Эпоха «волшебных интернет-денег» уходит. Начинается эра токенизированных реальных активов. Теперь, когда дверь открыта, можно перестать поклоняться тарану и сосредоточиться на активах и сделках, которые действительно важны по ту сторону стены.

Заявление:

- Статья перепечатана с [Foresight News], авторские права принадлежат оригинальному автору [Pillage Capital]. По вопросам перепечатки обращайтесь к команде Gate Learn, и мы оперативно рассмотрим ваш запрос согласно установленным процедурам.

- Отказ от ответственности: Мнения и взгляды в статье принадлежат исключительно автору и не являются инвестиционной рекомендацией.

- Переводы статьи на другие языки подготовлены командой Gate Learn. При цитировании или распространении переводов указывайте Gate как источник.

Похожие статьи

Что такое Tronscan и как вы можете использовать его в 2025 году?

Что такое индикатор кумулятивного объема дельты (CVD)? (2025)

Что такое Нейро? Все, что вам нужно знать о NEIROETH в 2025 году

Что такое Solscan и как его использовать? (Обновление 2025 года)

15 криптовалютных проектов уровня 1 (L1), на которые стоит обратить внимание в 2024 году