分享币圈内容,享内容挖矿收益

placeholder

MarketMaestro

#SILVER BULL\'s EYE! 🎯宝兰丁!= 上升的扇贝! 🔥

查看原文

- 赞赏

- 点赞

- 评论

- 转发

- 分享

Gate 现已推出 BEAT3L/USDT、BEAT3S/USDT、LIT3L/USDT 和 LIT3S/USDT 新币交易挑战。每日签到,共享30,000 USDT 总奖励。简单交易,精彩空投——不要错过。https://www.gate.com/campaigns/3859?ref_type=132

查看原文

- 赞赏

- 点赞

- 评论

- 转发

- 分享

- 赞赏

- 点赞

- 评论

- 转发

- 分享

StsGOLD

STS

创建人@STS_GO

上市进度

0.00%

市值:

$3406.89

创建我的代币

- 赞赏

- 点赞

- 评论

- 转发

- 分享

翻仓过肥年

- 赞赏

- 点赞

- 评论

- 转发

- 分享

Gate 年度账单出炉!一起来看我的年度表现

点击链接查看你的专属 #2025Gate年度账单 ,领取 20 USDT 仓位体验券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=AVVNBFg&ref_type=126&shareUid=VlFEVFFXCQO0O0OO0O0O

点击链接查看你的专属 #2025Gate年度账单 ,领取 20 USDT 仓位体验券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=AVVNBFg&ref_type=126&shareUid=VlFEVFFXCQO0O0OO0O0O

- 赞赏

- 点赞

- 评论

- 转发

- 分享

#GoldandSilverHitNewHighs

标题:2026年最受期待的事件:一币一事的详细解析

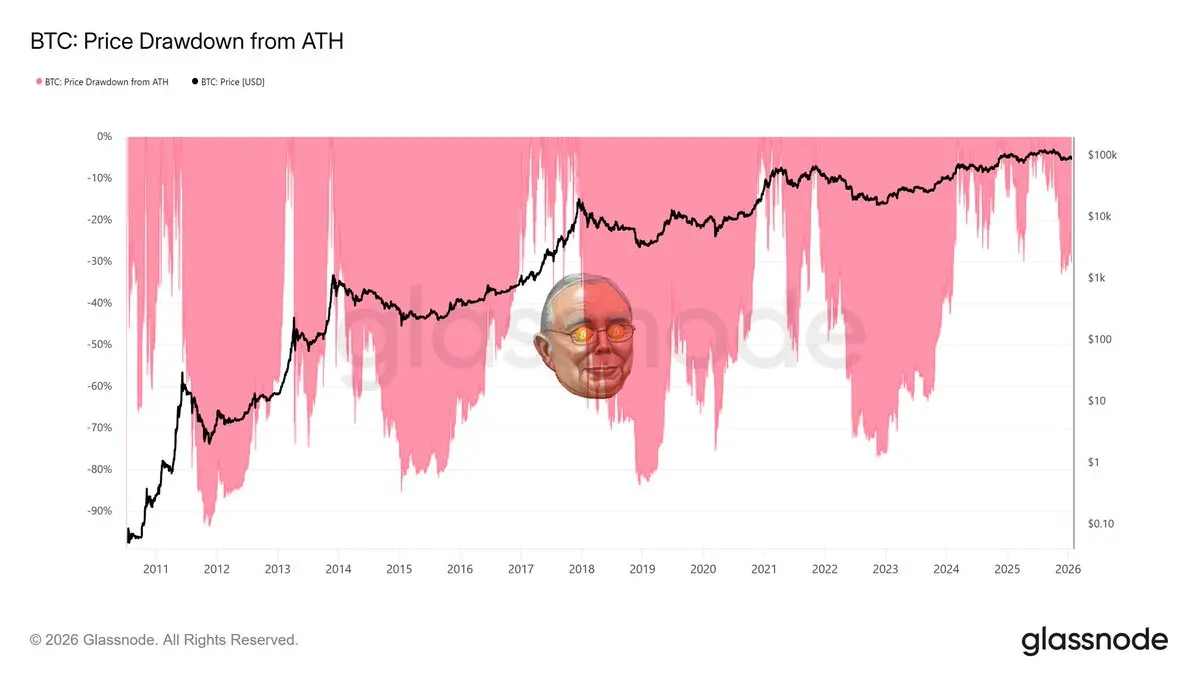

=> $BTC

🟠 比特币 (BTC): 机构转折点

主要事件:

- 美国首个现货比特币ETF期权上线。

在成功推出ETF之后,2026年将聚焦衍生品。

预计上市的现货比特币ETF期权的批准和交易将成为一个划时代的里程碑。

为什么它如此重要:这为主要机构(养老金基金、对冲基金)提供了执行复杂策略所需的先进、受监管的工具。这直接转化为大量新的流动性,并可能降低市场波动性。

标题:2026年最受期待的事件:一币一事的详细解析

=> $BTC

🟠 比特币 (BTC): 机构转折点

主要事件:

- 美国首个现货比特币ETF期权上线。

在成功推出ETF之后,2026年将聚焦衍生品。

预计上市的现货比特币ETF期权的批准和交易将成为一个划时代的里程碑。

为什么它如此重要:这为主要机构(养老金基金、对冲基金)提供了执行复杂策略所需的先进、受监管的工具。这直接转化为大量新的流动性,并可能降低市场波动性。

BTC0.98%

- 赞赏

- 7

- 10

- 转发

- 分享

S4MIRA ART :

:

新年快乐!🤑查看更多

- 赞赏

- 点赞

- 评论

- 转发

- 分享

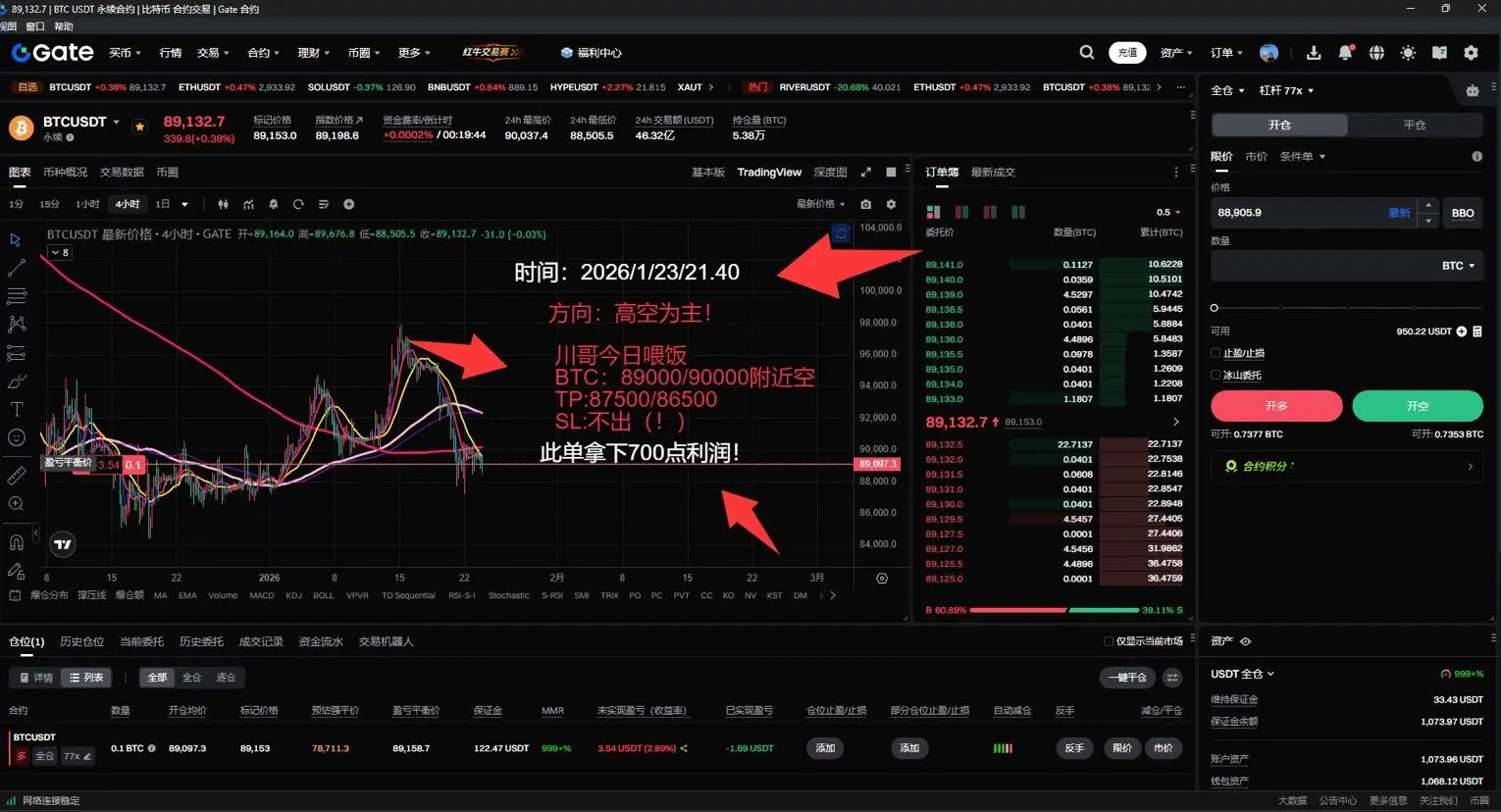

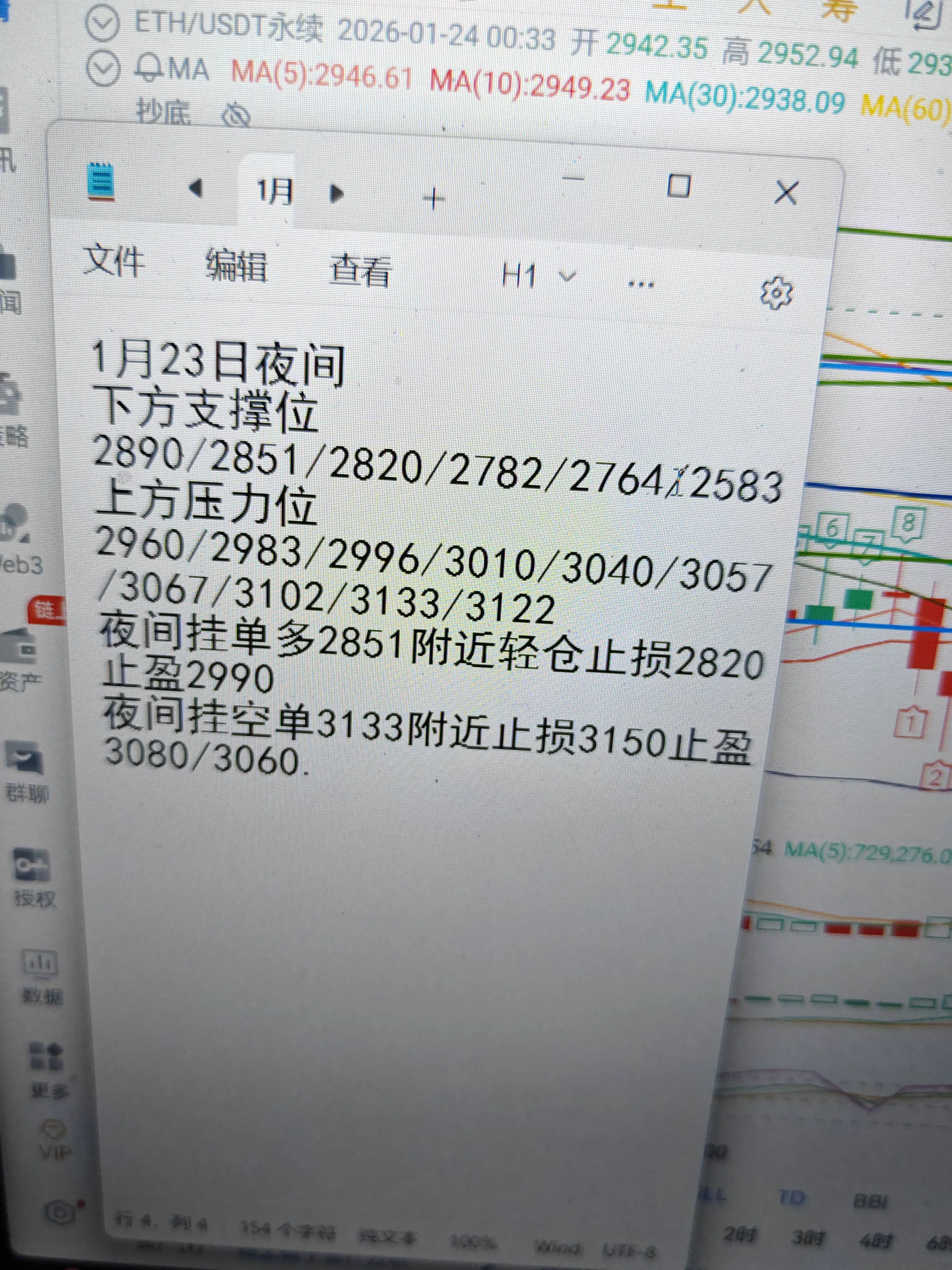

夜间挂单轻仓带止损。

- 赞赏

- 点赞

- 评论

- 转发

- 分享

大家好,你们怎么样?希望你们度过愉快的一天。谢谢大家。

查看原文

- 赞赏

- 点赞

- 评论

- 转发

- 分享

#ETHTrendWatch

以太坊继续吸引交易者、投资者和技术分析师的密切关注,因为其价格在今天接近一个关键的心理和技术水平——大约每个ETH 3,200美元——进行盘整,这是一个在趋势分析和市场行为中变得越来越重要的价格区域。在此时刻,标签#ETHTrendWatch 描述了一个谨慎平衡的市场,价格走势、指标信号和宏观条件共同塑造了对以太坊下一次重大变动的预期。短期价格动态与长期趋势结构的相互作用,使以太坊成为2026年最受关注的数字资产之一,交易者特别关注其能否维持当前的支撑水平或突破进入新的动能。

从移动平均线开始,以太坊的趋势图仍然复杂。价格徘徊在$3,200左右,超过一些关键的长期趋势线,例如200日移动平均线,这表明长期买家仍在捍卫更广泛的上行结构,同时也接近短期的50日移动平均线,后者在波动期间最近既充当支撑也充当阻力。这些平均线之间的差距缩小,暗示着一种压缩阶段,表明ETH可能正为一次重要的方向性变动做准备。在这种情况下,价格与移动平均线之间的关系成为趋势持续或潜在回撤的风向标,使交易者必须密切关注ETH相对于这些动态水平的表现。

动量指标为以太坊当前的趋势轮廓增添了更多深度。相对强弱指数(RSI)仍处于中性到适度看涨的范围,表明市场仍有空间在两个方向上移动,而不会达到极端的超买或超卖状态。这一中性RSI表明市场尚未耗尽,趋势可能继续或回撤而不会提前发出耗尽信号

以太坊继续吸引交易者、投资者和技术分析师的密切关注,因为其价格在今天接近一个关键的心理和技术水平——大约每个ETH 3,200美元——进行盘整,这是一个在趋势分析和市场行为中变得越来越重要的价格区域。在此时刻,标签#ETHTrendWatch 描述了一个谨慎平衡的市场,价格走势、指标信号和宏观条件共同塑造了对以太坊下一次重大变动的预期。短期价格动态与长期趋势结构的相互作用,使以太坊成为2026年最受关注的数字资产之一,交易者特别关注其能否维持当前的支撑水平或突破进入新的动能。

从移动平均线开始,以太坊的趋势图仍然复杂。价格徘徊在$3,200左右,超过一些关键的长期趋势线,例如200日移动平均线,这表明长期买家仍在捍卫更广泛的上行结构,同时也接近短期的50日移动平均线,后者在波动期间最近既充当支撑也充当阻力。这些平均线之间的差距缩小,暗示着一种压缩阶段,表明ETH可能正为一次重要的方向性变动做准备。在这种情况下,价格与移动平均线之间的关系成为趋势持续或潜在回撤的风向标,使交易者必须密切关注ETH相对于这些动态水平的表现。

动量指标为以太坊当前的趋势轮廓增添了更多深度。相对强弱指数(RSI)仍处于中性到适度看涨的范围,表明市场仍有空间在两个方向上移动,而不会达到极端的超买或超卖状态。这一中性RSI表明市场尚未耗尽,趋势可能继续或回撤而不会提前发出耗尽信号

ETH0.5%

- 赞赏

- 3

- 7

- 转发

- 分享

discovery :

:

买入理财 💎查看更多

Groot

I am Groot

创建人@STS_GO

上市进度

0.00%

市值:

$3400

创建我的代币

快来关注Gate,和我一起参加最火热的活动!https://www.gate.com/campaigns/3881?ref=VVBDU19YCQ&ref_type=132&utm_cmp=TpIkMKPZ

查看原文

- 赞赏

- 1

- 5

- 转发

- 分享

Falcon_Official :

:

HODL 坚持 💪查看更多

给你讲一个关于“诚实”的经典笑话故事:

阿凡提吃西瓜

有一天,阿凡提去朋友家做客,和几个人围坐在一起吃西瓜。

阿凡提吃瓜很快,而且很会吃,不知不觉,他面前的西瓜皮就堆得像小山一样高。旁边有个人想捉弄他,就趁他不注意,把自己吃剩下的西瓜皮悄悄推到了阿凡提的面前。

等阿凡提回过神来,发现面前全是西瓜皮,比别人的多了一倍。那个人立刻指着阿凡提大笑起来:“哈哈!大家快看啊,阿凡提太贪吃了!他一个人吃了这么多西瓜,真是个大馋鬼!”

大家都把目光投向了阿凡提,想看他怎么解释。

阿凡提看了看面前的瓜皮,又看了看那个幸灾乐祸的家伙,不慌不忙地笑着说:“是啊,我是吃了不少西瓜。但要说馋,我可怎么也比不上你啊!”

那个人得意地说:“那当然,我可没你那么馋!”

阿凡提摇摇头,指着那个人面前干干净净的桌子说:“不对,不对。你看我总算还留下了西瓜皮,而你呢?连皮都吞下去了,你这嘴才叫真馋呢!”

大家一听,看着那个家伙面前空空如也的桌子,顿时哄堂大笑,那个人脸涨得通红,一句话也说不出来了。

希望这个机智的小故事能让你开心一笑!

#Gate广场创作者新春激励

阿凡提吃西瓜

有一天,阿凡提去朋友家做客,和几个人围坐在一起吃西瓜。

阿凡提吃瓜很快,而且很会吃,不知不觉,他面前的西瓜皮就堆得像小山一样高。旁边有个人想捉弄他,就趁他不注意,把自己吃剩下的西瓜皮悄悄推到了阿凡提的面前。

等阿凡提回过神来,发现面前全是西瓜皮,比别人的多了一倍。那个人立刻指着阿凡提大笑起来:“哈哈!大家快看啊,阿凡提太贪吃了!他一个人吃了这么多西瓜,真是个大馋鬼!”

大家都把目光投向了阿凡提,想看他怎么解释。

阿凡提看了看面前的瓜皮,又看了看那个幸灾乐祸的家伙,不慌不忙地笑着说:“是啊,我是吃了不少西瓜。但要说馋,我可怎么也比不上你啊!”

那个人得意地说:“那当然,我可没你那么馋!”

阿凡提摇摇头,指着那个人面前干干净净的桌子说:“不对,不对。你看我总算还留下了西瓜皮,而你呢?连皮都吞下去了,你这嘴才叫真馋呢!”

大家一听,看着那个家伙面前空空如也的桌子,顿时哄堂大笑,那个人脸涨得通红,一句话也说不出来了。

希望这个机智的小故事能让你开心一笑!

#Gate广场创作者新春激励

市值:$3854.05持有人数:2

2.13%

- 赞赏

- 3

- 评论

- 转发

- 分享

【$SKR 信号】做空 + 放量破位

$SKR 正在经历放量暴跌,日跌幅超30%,结合高持仓量,呈现典型的多头爆仓踩踏与主力出货特征。

🎯方向:做空 (Short)

🎯入场:0.0325 - 0.0335

🛑止损:0.0355 (刚性止损,突破此位则下跌结构失效)

🚀目标1:0.0280

🚀目标2:0.0240

$SKR 价格行为显示强烈的单边卖压,高成交量与高持仓量下的暴跌通常意味着趋势的加速而非终结。盘面未见有效买盘吸收,LTF的任何反弹都显得脆弱且被迅速压制。在出现明确的底部结构或放量止跌信号前,顺势做空是阻力最小的路径。

在这里交易 👇 $SKR

---

关注我:获取更多加密市场实时分析与洞察!

#Gate广场创作者新春激励 #黄金白银再创新高 #特朗普取消对欧关税威胁 #GateWeb3正式升级为GateDEX

$SKR 正在经历放量暴跌,日跌幅超30%,结合高持仓量,呈现典型的多头爆仓踩踏与主力出货特征。

🎯方向:做空 (Short)

🎯入场:0.0325 - 0.0335

🛑止损:0.0355 (刚性止损,突破此位则下跌结构失效)

🚀目标1:0.0280

🚀目标2:0.0240

$SKR 价格行为显示强烈的单边卖压,高成交量与高持仓量下的暴跌通常意味着趋势的加速而非终结。盘面未见有效买盘吸收,LTF的任何反弹都显得脆弱且被迅速压制。在出现明确的底部结构或放量止跌信号前,顺势做空是阻力最小的路径。

在这里交易 👇 $SKR

---

关注我:获取更多加密市场实时分析与洞察!

#Gate广场创作者新春激励 #黄金白银再创新高 #特朗普取消对欧关税威胁 #GateWeb3正式升级为GateDEX

SKR-31.31%

- 赞赏

- 点赞

- 1

- 转发

- 分享

DENNISTAN6686 :

:

等会爆升上去啊,这了这么猛了。- 赞赏

- 点赞

- 评论

- 转发

- 分享

- 赞赏

- 点赞

- 评论

- 转发

- 分享

短线交易 精准快

- 赞赏

- 点赞

- 评论

- 转发

- 分享

Gate now launches the 我踏马来了3L & 我踏马来了3Sge. Check in daily and share 30,000 USDT in total rewards. Simple trading, exciting airdrops – don't miss out. https://www.gate.com/campaigns/3826?ref=XgRFBg1c&ref_type=132&utm_cmp=YrFg8Lmg

- 赞赏

- 点赞

- 评论

- 转发

- 分享

加载更多

加入 4000万 人汇聚的头部社区

⚡️ 与 4000万 人一起参与加密货币热潮讨论

💬 与喜爱的头部博主互动

👍 查看感兴趣的内容

热门话题

查看更多2.86万 热度

1.21万 热度

7899 热度

3170 热度

4963 热度

热门 Gate Fun

查看更多- 市值:$0.1持有人数:00.00%

- 市值:$3522.27持有人数:20.35%

- 市值:$3437.7持有人数:20.00%

- 市值:$3400持有人数:10.00%

- 市值:$3406.89持有人数:10.00%

快讯

查看更多置顶

马年大吉,抽奖行大运!成长值新年抽奖第 1️⃣6️⃣ 期盛大来袭!

抓住新年的好运,立即参与👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何参与?

1️⃣ 在广场发帖、评论、点赞,完成任务赚取成长值

2️⃣ 每积攒 300 积分,即可参与超值抽奖!

🎁 新年好运等你拿!奖品包括 iPhone 17、新年周边、代币等心动大礼!

活动时间:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活动详情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GT晒单有“金”喜,在 Gate 广场晒单晒图,瓜分 $10,000!

TradFi 黄金福袋活动震撼上线,每 10 分钟狂送 1g 真金,交易不停,抽奖不断!

👉 https://www.gate.com/announcements/article/49357

🎁 50 位幸运用户 * 每人 $200 仓位体验券($10 × 20 倍)

参与方式:

1️⃣ 在 Gate 广场带话题 #Gate每10分钟送1克黄金 晒单,需包含:

交易或抽奖截图+简单体验分享

2️⃣ 或在广场创作相关图片(可使用 AI 创作),并附一句宣传语,如:

上 Gate App 抢黄金,每 10 分钟送 1g!

⏰ 1 月 20 日 17:00 – 1 月 25 日 23:59(UTC+8)

Gate TradFi 我看行,黄金福袋冲冲冲!Gate 广场创作者新春激励正式开启,发帖解锁 $60,000 豪华奖池

如何参与:

报名活动表单:https://www.gate.com/questionnaire/7315

使用广场任意发帖小工具,搭配文字发布内容即可

丰厚奖励一览:

发帖即可可瓜分 $25,000 奖池

10 位幸运用户:获得 1 GT + Gate 鸭舌帽

Top 发帖奖励:发帖与互动越多,排名越高,赢取 Gate 新年周边、Gate 双肩包等好礼

新手专属福利:首帖即得 $50 奖励,继续发帖还能瓜分 $10,000 新手奖池

活动时间:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

详情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

广场新人 & 回归福利进行中!首次发帖或久违回归,直接送你奖励!

每月 $20,000 奖金等你瓜分!

在广场带 #我在广场发首帖 发布首帖或回归帖即可领取 $50 仓位体验券

月度发帖王和互动王还将各获额外 50U 奖励

你的加密观点可能启发无数人,开始创作之旅吧!

👉️ https://www.gate.com/postGate 广场「创作者认证激励计划」优质创作者持续招募中!

立即加入,发布优质内容,参与活动即可瓜分月度 $10,000+ 创作奖励!

认证申请步骤:

1️⃣ 打开 App 首页底部【广场】 → 点击右上角头像进入个人主页

2️⃣ 点击头像右下角【申请认证】,提交申请等待审核

立即报名:https://www.gate.com/questionnaire/7159

豪华代币奖池、Gate 精美周边、流量曝光等超 $10,000 丰厚奖励等你拿!

活动详情:https://www.gate.com/announcements/article/47889