分享幣圈內容,享內容挖礦收益

placeholder

🍣 技術分析:SushiSwap ($SUSHI )

市值:$69 百萬。

經過週末的加密貨幣大跌後,SUSHI略微反彈並形成了橫盤區間。

🟡 雖然不太明顯,但可以用上下的水平來界定。

我們將在突破這些水平時進行交易。

如何交易❔

💬 在向上突破時,開多倉。將止損設在最近的極值後方。目標利潤——在下一個上方水平之前。風險/回報比看起來可以接受。

💬 在向下突破時,開空倉。將止損設在最近的極值後方。目標利潤——等於形成的區間寬度。

💬 風險/回報比正常。

不論價格走向何方,我們都有行動計劃。

結論:

整理後的經典突破交易——等待方向確認再進場。

📈 開倉,並設置 $SUSHI

🔗 聊天 • X • JioCoinsX

市值:$69 百萬。

經過週末的加密貨幣大跌後,SUSHI略微反彈並形成了橫盤區間。

🟡 雖然不太明顯,但可以用上下的水平來界定。

我們將在突破這些水平時進行交易。

如何交易❔

💬 在向上突破時,開多倉。將止損設在最近的極值後方。目標利潤——在下一個上方水平之前。風險/回報比看起來可以接受。

💬 在向下突破時,開空倉。將止損設在最近的極值後方。目標利潤——等於形成的區間寬度。

💬 風險/回報比正常。

不論價格走向何方,我們都有行動計劃。

結論:

整理後的經典突破交易——等待方向確認再進場。

📈 開倉,並設置 $SUSHI

🔗 聊天 • X • JioCoinsX

SUSHI1.08%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

1

我他妈的来了

創建人@提款机来了

認購進度

0.00%

市值:

$0

創建我的代幣

#FedLeadershipImpact 美國聯邦儲備委員會(Fed)領導層繼續作為全球金融市場的核心引力,影響資本流動、風險情緒和長期投資行為。隨著市場逐步進入一個數據驅動且預期敏感的環境,聯儲的領導力不再僅僅由利率決策來評判,而是由其可信度、一致性和戰略前瞻性來衡量。在當前周期中,即使是微妙的語調轉變也能重塑股票、債券、商品和數字資產的敘事。

這種影響力的基礎在於聯儲對貨幣條件的控制。利率、資產負債表政策和流動性工具直接塑造全球資本成本。鷹派的領導立場——專注於控制通脹——通常會收緊金融條件、強化美元,並抑制投機性風險承擔。這種環境常常對成長資產,包括科技股和加密貨幣,施加壓力。相反,鴿派立場則傳達經濟支持,鼓勵槓桿,並且歷史上促使風險偏好市場的反彈。

使聯儲領導力尤為強大的原因在於預期對結果的主導地位。市場越來越提前反應政策決策,根據指導方針、語言細節和敘事重點的轉變作出反應。演講或記者會中的一句話都可能改變降息概率並引發廣泛的重新定價。這種由預期驅動的行為放大了波動性,使得領導層的溝通策略幾乎與政策本身同等重要。

對於加密貨幣市場來說,聯儲領導力的影響因加密資產對流動性條件的高度敏感而被放大。數字資產在資本充裕和實際收益率下降的環境中蓬勃發展。貨幣寬鬆時期通常伴隨比特幣的積累、山寨幣的投機增加以及鏈上活動的擴張。然而,當流動性收緊時,加密市場通常經歷去槓桿化階段、交易量下降

這種影響力的基礎在於聯儲對貨幣條件的控制。利率、資產負債表政策和流動性工具直接塑造全球資本成本。鷹派的領導立場——專注於控制通脹——通常會收緊金融條件、強化美元,並抑制投機性風險承擔。這種環境常常對成長資產,包括科技股和加密貨幣,施加壓力。相反,鴿派立場則傳達經濟支持,鼓勵槓桿,並且歷史上促使風險偏好市場的反彈。

使聯儲領導力尤為強大的原因在於預期對結果的主導地位。市場越來越提前反應政策決策,根據指導方針、語言細節和敘事重點的轉變作出反應。演講或記者會中的一句話都可能改變降息概率並引發廣泛的重新定價。這種由預期驅動的行為放大了波動性,使得領導層的溝通策略幾乎與政策本身同等重要。

對於加密貨幣市場來說,聯儲領導力的影響因加密資產對流動性條件的高度敏感而被放大。數字資產在資本充裕和實際收益率下降的環境中蓬勃發展。貨幣寬鬆時期通常伴隨比特幣的積累、山寨幣的投機增加以及鏈上活動的擴張。然而,當流動性收緊時,加密市場通常經歷去槓桿化階段、交易量下降

BTC-0.43%

- 讚賞

- 6

- 3

- 轉發

- 分享

BeautifulDay :

:

2026 GOGOGO 👊查看更多

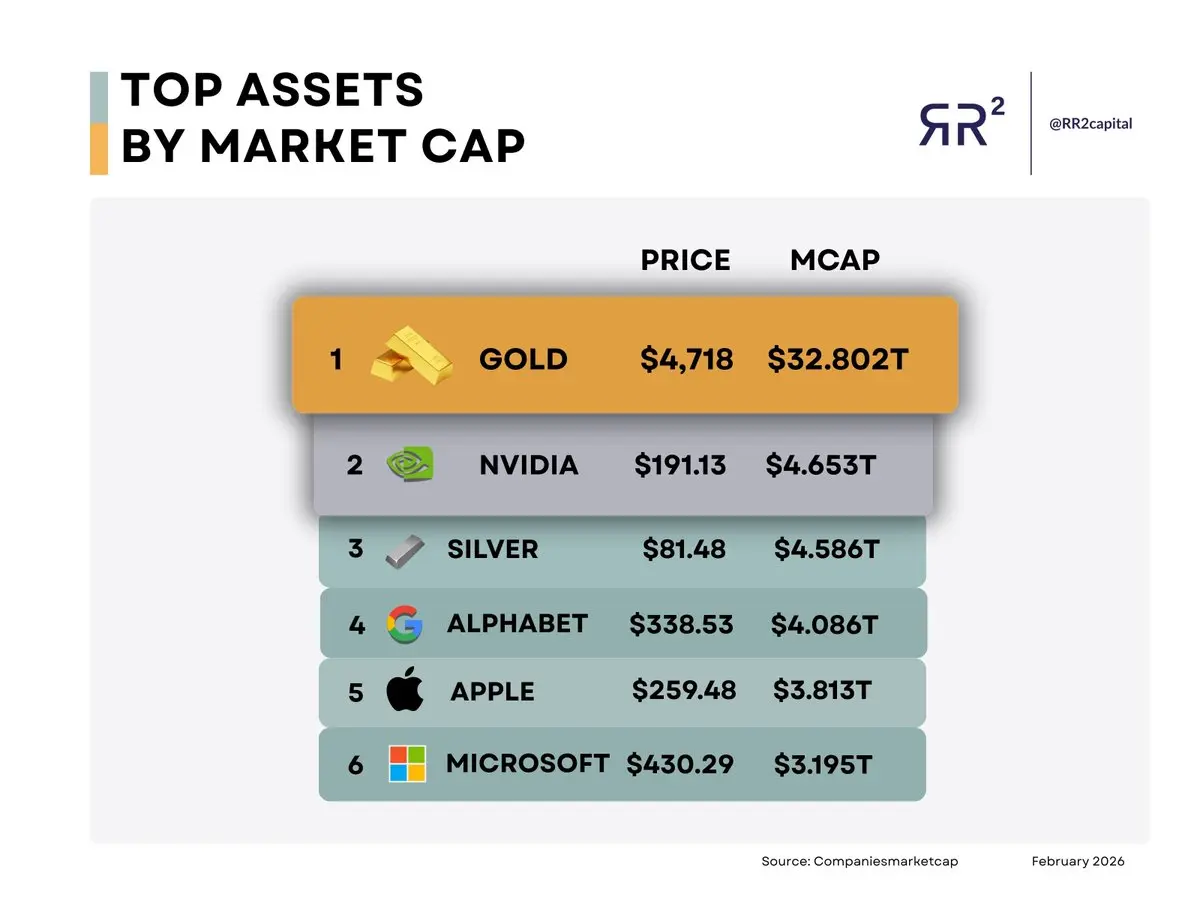

#Nvidia back to reclaiming the #2 在市值前列的資產中,領先於 #Silver which now drops back to 3rd. Meanwhile #比特幣仍然位於前10名之外,排名第13。

BTC-0.43%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

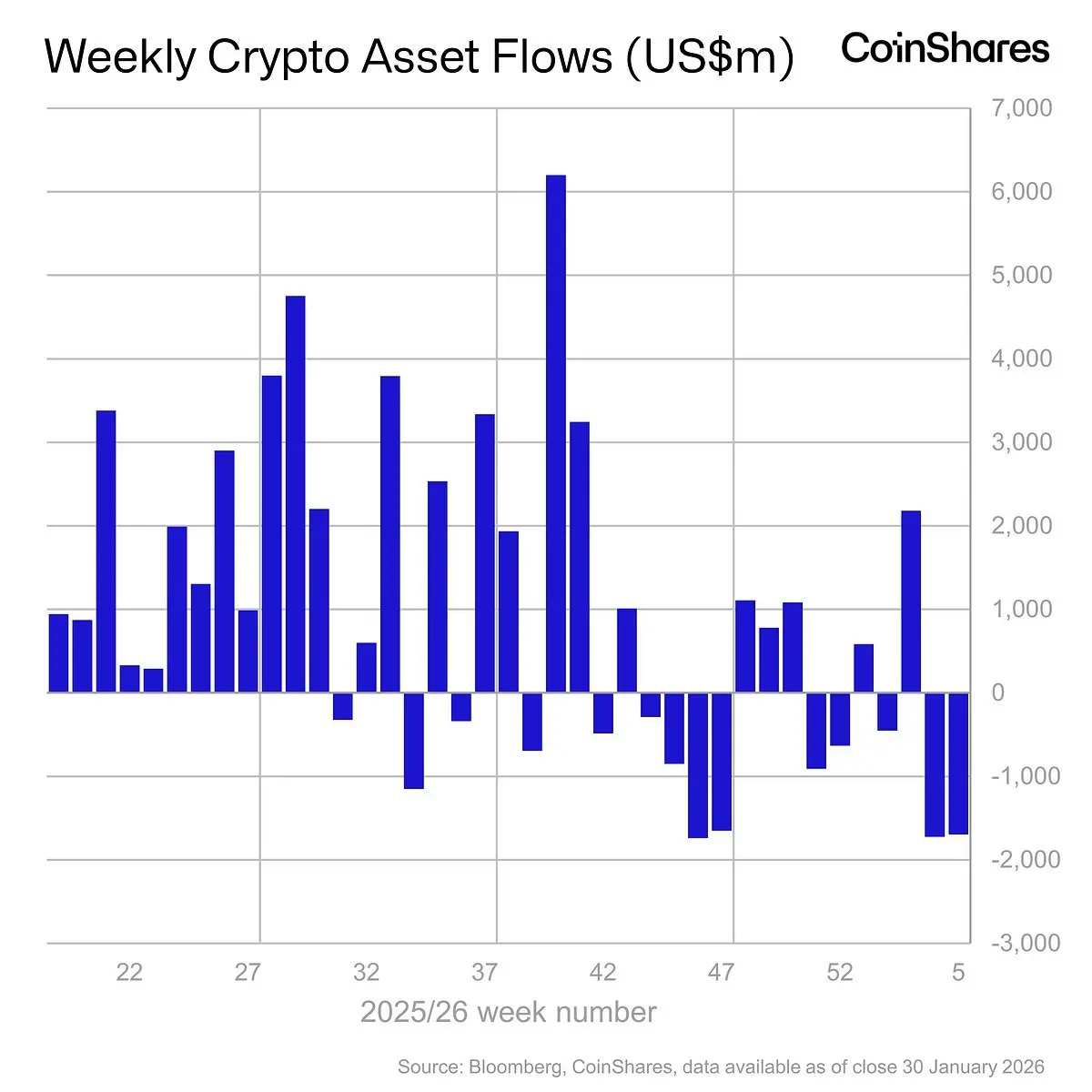

數位資產產品本週出現17億美元的資金流出,將年初至今的資金流轉變為淨流出$1bn ,並自2025年10月高點以來推動資產管理規模$73bn 的下降。- 展開

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

🚨 $BNB 剛剛失去了其宏觀結構。

價格正從較高時間框架的上升通道中滑出,這不是噪音,而是趨勢轉變。

宏觀蠟燭正在轉向,動能正在消退,這個形勢開始變得令人毛骨悚然地類似於我們在 $BTC 看到的情況,當時它曾經下跌。

我在這裡做空布局。

如果這一切成真,可能會出現一個急劇的移動,甚至是一個快速的50–60%的下跌。

這不是恐懼。

而是尊重結構。

保持警覺。管理風險。

市場不會警告兩次。

#CryptoMarketPullback #Web3FebruaryFocus

查看原文價格正從較高時間框架的上升通道中滑出,這不是噪音,而是趨勢轉變。

宏觀蠟燭正在轉向,動能正在消退,這個形勢開始變得令人毛骨悚然地類似於我們在 $BTC 看到的情況,當時它曾經下跌。

我在這裡做空布局。

如果這一切成真,可能會出現一個急劇的移動,甚至是一個快速的50–60%的下跌。

這不是恐懼。

而是尊重結構。

保持警覺。管理風險。

市場不會警告兩次。

#CryptoMarketPullback #Web3FebruaryFocus

- 讚賞

- 點讚

- 1

- 轉發

- 分享

Rotschild :

:

純屬胡扯⚠️ 美國政府關門風險上升

在1月29日參議院未能通過撥款法案後,美國部分政府關門的風險增加。市場目前正處理政治不確定性,而此時風險偏好已經較為脆弱。

歷史上,關門的消息通常先壓制情緒,然後才影響基本面。

關門可能對市場的影響

關門將放慢政府運作,延遲關鍵經濟數據。這種不確定性通常會使投資者轉向避險心態,至少在短期內如此。

對加密貨幣來說,影響主要是間接的。政治壓力收緊流動性行為,增加波動性,並降低槓桿,因為交易者會退縮。

加密貨幣的特殊影響

比特幣可能會經歷短期波動,但在不確定性期間,通常展現出相對的抗跌性,較高的β資產表現較弱。山寨幣通常會受到更大壓力,因為資金會集中到更安全或更具流動性的資產中。

如果機構參與暫停,流動性會變薄,導致價格變動在兩個方向上都更為劇烈。

同時,關門的故事經常會重新激起對非主權和去中心化資產的興趣,即使這種影響需要時間才能反映在價格上。

關門的可能性有多大?

在大多數情況下,資金問題會在最後一刻通過臨時延長來解決。長時間的關門較少見,但即使是短暫的中斷也可能動搖信心。

市場更關注緊急資金談判、債券收益率、美元和股市反應,而非僅僅是政治頭條。

如何看待持倉策略

短期內保持謹慎是合理的。在頭條驅動的波動中,降低槓桿和避免情緒化交易是關鍵。

如果不確定性上升,比特幣可能會表現優於山寨幣。山寨幣通常需要穩定的流動性條件才能良好表現。

如果不確定性迅速消除,市

在1月29日參議院未能通過撥款法案後,美國部分政府關門的風險增加。市場目前正處理政治不確定性,而此時風險偏好已經較為脆弱。

歷史上,關門的消息通常先壓制情緒,然後才影響基本面。

關門可能對市場的影響

關門將放慢政府運作,延遲關鍵經濟數據。這種不確定性通常會使投資者轉向避險心態,至少在短期內如此。

對加密貨幣來說,影響主要是間接的。政治壓力收緊流動性行為,增加波動性,並降低槓桿,因為交易者會退縮。

加密貨幣的特殊影響

比特幣可能會經歷短期波動,但在不確定性期間,通常展現出相對的抗跌性,較高的β資產表現較弱。山寨幣通常會受到更大壓力,因為資金會集中到更安全或更具流動性的資產中。

如果機構參與暫停,流動性會變薄,導致價格變動在兩個方向上都更為劇烈。

同時,關門的故事經常會重新激起對非主權和去中心化資產的興趣,即使這種影響需要時間才能反映在價格上。

關門的可能性有多大?

在大多數情況下,資金問題會在最後一刻通過臨時延長來解決。長時間的關門較少見,但即使是短暫的中斷也可能動搖信心。

市場更關注緊急資金談判、債券收益率、美元和股市反應,而非僅僅是政治頭條。

如何看待持倉策略

短期內保持謹慎是合理的。在頭條驅動的波動中,降低槓桿和避免情緒化交易是關鍵。

如果不確定性上升,比特幣可能會表現優於山寨幣。山寨幣通常需要穩定的流動性條件才能良好表現。

如果不確定性迅速消除,市

BTC-0.43%

- 讚賞

- 3

- 4

- 轉發

- 分享

Dragon Fly Official :

:

你認為美國關閉政府會嚴重影響加密貨幣嗎,還是這只是短期的噪音?你現在的投資策略是什麼?查看更多

我的合作夥伴封鎖我 ke😭

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

這是過去四年在加密貨幣中損失最多的手牌:

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

TAIJI

太极

創建人@河北炒家

上市進度

0.00%

市值:

$0.1

創建我的代幣

“Truflation” 一個非常令人擔憂的數據。也許 #Trump is right about the need for lower interest rates.# 通貨膨脹這麼低且迅速下降,應該讓我們感到擔憂,因為這可能會阻礙經濟增長

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

【$AAVE 信號】做多 | 量價齊升突破形態

$AAVE 在放量上漲後,價格行為顯示突破有效,持倉量同步上升暗示主力資金入場,而非單純空頭踩踏。盤面呈現健康推升結構。

🎯方向:做多

🎯入場:127.50 - 129.00

🛑止損:124.80 (剛性止損,跌破則結構失效)

🚀目標1:134.50

🚀目標2:140.00

$AAVE 在關鍵價位上方完成整理,當前量價配合良好,買盤吸收充分。上漲過程中未出現明顯的供應擴大跡象,表明賣壓有限。價格在突破後未出現快速回撤,市場心理偏向持籌待漲。只要價格維持在入場區間上方,向上測試更高流動性區域是大概率事件。

在這裡交易 👇 $AAVE

---

關注我:獲取更多加密市場實時分析與洞察!

#Gate广场创作者新春激励 #加密市场回调 #2月Web3节点 #美联储人事与宏观政策影响 $BTC $ETH 交易

查看原文$AAVE 在放量上漲後,價格行為顯示突破有效,持倉量同步上升暗示主力資金入場,而非單純空頭踩踏。盤面呈現健康推升結構。

🎯方向:做多

🎯入場:127.50 - 129.00

🛑止損:124.80 (剛性止損,跌破則結構失效)

🚀目標1:134.50

🚀目標2:140.00

$AAVE 在關鍵價位上方完成整理,當前量價配合良好,買盤吸收充分。上漲過程中未出現明顯的供應擴大跡象,表明賣壓有限。價格在突破後未出現快速回撤,市場心理偏向持籌待漲。只要價格維持在入場區間上方,向上測試更高流動性區域是大概率事件。

在這裡交易 👇 $AAVE

---

關注我:獲取更多加密市場實時分析與洞察!

#Gate广场创作者新春激励 #加密市场回调 #2月Web3节点 #美联储人事与宏观政策影响 $BTC $ETH 交易

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

市場正在迅速下跌。無論你是否遭受交易損失,別擔心,Gate 已推出新一輪的 5,000,000 USDT 補貼關懷計劃,向全網用戶開放。只需符合以下條件,即可獲得最高 100 USDT 的補貼。如果你是新註冊用戶或在活動期間進行首次期貨交易,還將額外獲得 50 USDT 的關懷獎金。Gate 將始終與你同在,助力你的財富成長之旅。https://www.gate.com/campaigns/3978?ref=XgRFBg1c&ref_type=132

查看原文

- 讚賞

- 1

- 1

- 轉發

- 分享

HighAmbition :

:

謝謝分享- 讚賞

- 點讚

- 留言

- 轉發

- 分享

加載更多