Cripto na Encruzilhada: Fluxos de ETF, Redefinição de Alavancagem e Liquidez Restrita

Principais Destaques:

- A demanda dos principais canais de absorção, como ETFs e DATs, perdeu força recentemente, enquanto a desalavancagem de outubro e o ambiente macroeconômico avesso ao risco continuam pressionando os mercados de ativos digitais.

- A alavancagem foi reajustada tanto nos mercados futuros quanto nos de empréstimos DeFi, tornando o posicionamento mais limpo e reduzindo riscos sistêmicos.

- A liquidez à vista ainda não se recuperou entre as principais criptomoedas e altcoins, mantendo os mercados frágeis e mais vulneráveis a movimentos bruscos de preço.

Introdução

O “Uptober” começou com força, levando o Bitcoin a novas máximas históricas. No entanto, o otimismo rapidamente se dissipou após o flash crash de outubro, que impactou o sentimento do mercado. Desde então, o BTC recuou cerca de ~US$40.000 (mais de 33%), enquanto as altcoins sofreram quedas ainda maiores, reduzindo o valor total de mercado para próximo de US$3 trilhões. Mesmo em um ano repleto de avanços fundamentais positivos, a dinâmica de preços e o sentimento do mercado divergem acentuadamente.

Os ativos digitais se encontram no cruzamento de diversas forças externas e internas. No macro, a incerteza em relação a cortes de juros em dezembro e a recente fraqueza das ações de tecnologia intensificaram o movimento avesso ao risco. No universo cripto, canais de demanda como ETFs e tesourarias de ativos digitais (DATs), que atuaram como absorvedores estáveis, registraram saídas e pressão sobre o preço médio de aquisição. Paralelamente, a cascata de liquidações em 10 de outubro, um dos eventos de desalavancagem mais intensos já vistos, ainda gera efeitos prolongados, pois a liquidez do mercado segue limitada.

Nesta edição, analisamos as forças que explicam a recente fraqueza dos mercados de ativos digitais. Examinamos os fluxos de ETFs, as condições de alavancagem em futuros perpétuos e mercados DeFi, além do book de ofertas, para entender o que essas mudanças revelam sobre o atual regime de mercado.

Cenário Macro Avesso ao Risco

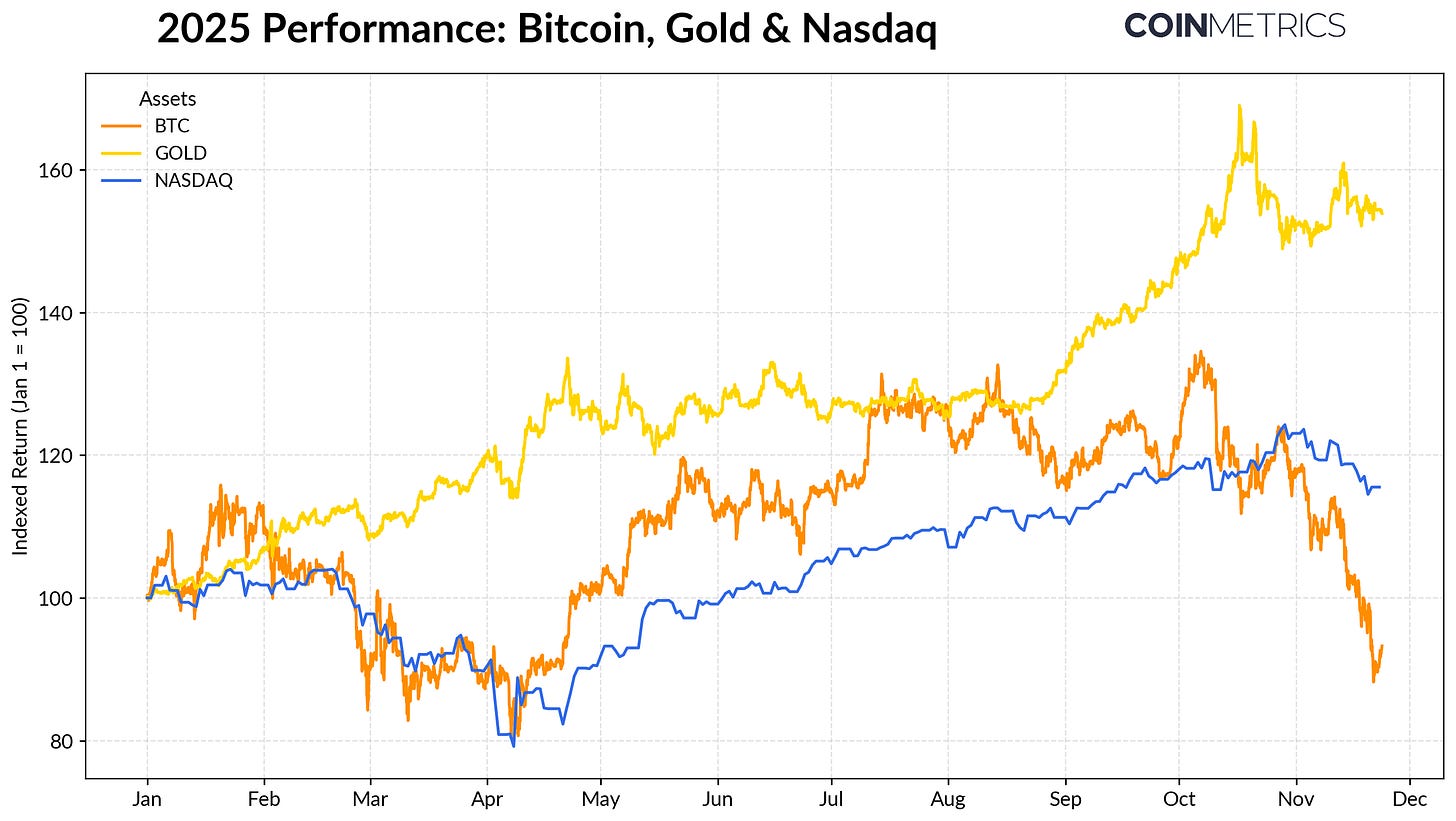

O desempenho do Bitcoin vem se distanciando cada vez mais das principais classes de ativos. O ouro acumula retornos superiores a +50% no ano, impulsionado por compras recordes de bancos centrais e tensões comerciais persistentes, enquanto as ações de tecnologia (NASDAQ) perderam ritmo no quarto trimestre, com o mercado reavaliando a probabilidade de cortes de juros pelo Fed e a sustentabilidade das avaliações impulsionadas por IA.

Como demonstrado em pesquisas anteriores, o BTC costuma oscilar entre a correlação com ativos “risk-on” (tecnologia) e “porto seguro” (ouro), ajustando-se conforme o regime macroeconômico vigente. Isso o torna especialmente sensível a choques e catalisadores de mercado, como o flash crash de outubro e o recente aumento da aversão ao risco.

Fonte: Coin Metrics Reference Rates & Google Finance

Como o Bitcoin serve de referência para o mercado cripto em geral, sua queda contaminou outros ativos, que continuam acompanhando o BTC, mesmo com eventuais períodos de desempenho superior em temas como privacidade.

Absorção Enfraquecida por ETFs & DATs

A recente fraqueza do Bitcoin é parcialmente atribuída à redução da demanda nos canais que sustentaram o ativo em boa parte de 2024 e 2025. Desde meados de outubro, os ETFs acumulam saídas líquidas de US$4,9 bilhões, o maior movimento de resgates desde abril de 2025, quando o BTC recuou para US$75.000 antes dos anúncios tarifários do Dia da Libertação (Liberation Day). Apesar das saídas recentes, as posições on-chain seguem ascendentes, com o ETF IBIT da BlackRock detendo sozinho 780 mil BTC, cerca de 60% de toda a oferta atual em ETFs de Bitcoin à vista.

Um retorno de entradas consistentes indicaria estabilização desse canal, já que a demanda de ETFs historicamente atua como importante absorvedor de oferta em momentos de retomada do apetite por risco.

Fonte: Coin Metrics Network Data Pro

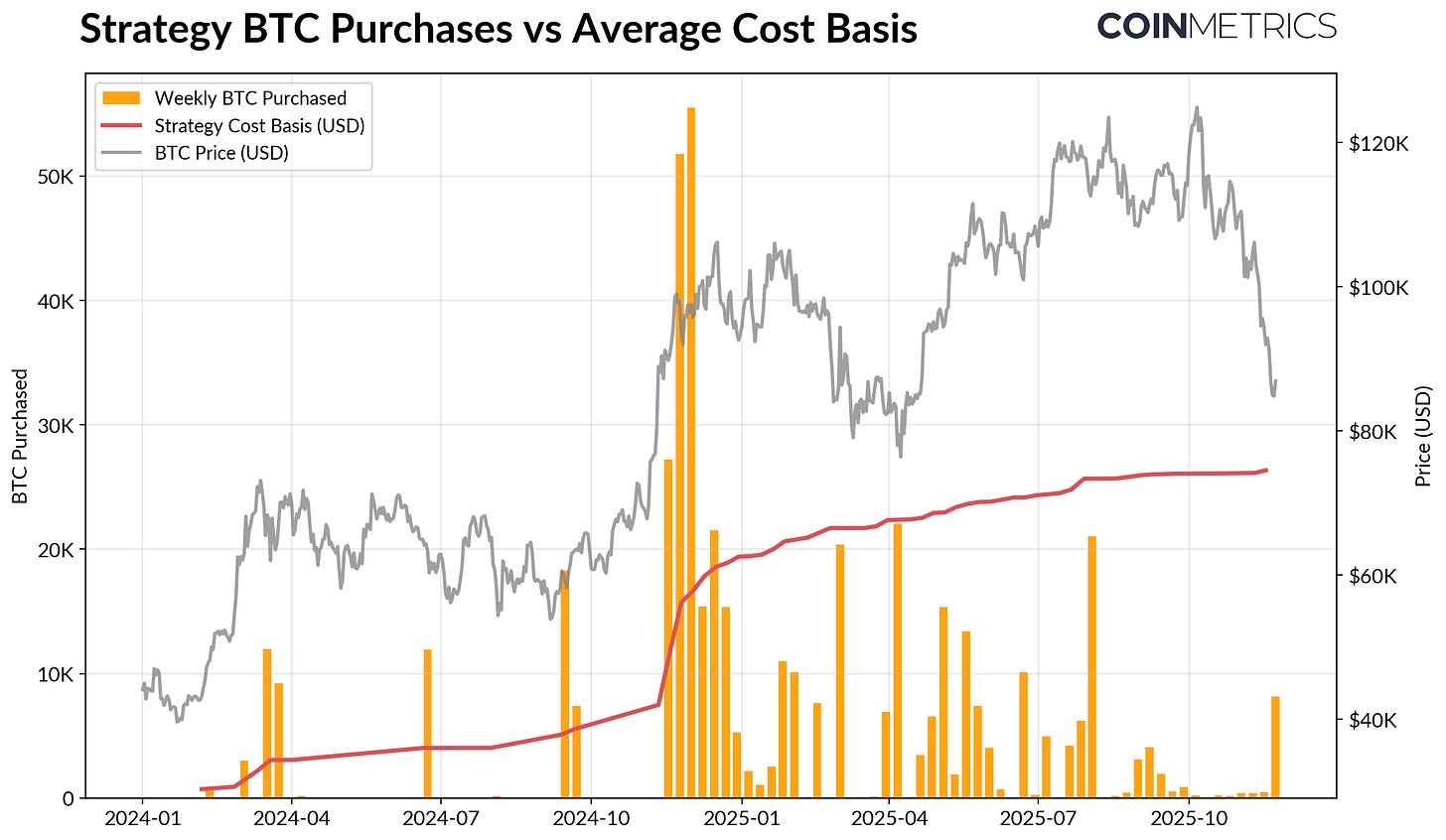

As tesourarias de ativos digitais (DATs) também mostram sinais de pressão. Com a queda dos preços, o valor das ações e das reservas em cripto diminui, pressionando o prêmio sobre o valor patrimonial líquido (NAV) que sustenta o ciclo de crescimento. Isso reduz a capacidade de captar novos recursos via emissão de ações ou dívida, limitando o aumento das reservas de cripto por ação. DATs menores e mais recentes são especialmente sensíveis a esse cenário, pois mudanças nas condições de mercado podem tornar desfavoráveis o preço médio de aquisição e as avaliações de capital para novas acumulações.

A MicroStrategy, maior DAT atualmente, detém 649.870 BTC (~3,2% da oferta atual de Bitcoin) a um preço médio de US$74.333. O gráfico abaixo mostra que a acumulação da MicroStrategy acelerou quando o BTC subia e o valor de mercado da empresa estava forte, mas desacelerou recentemente, sem indicar vendas ativas. Ainda assim, a MicroStrategy mantém ganhos não realizados, já que o preço médio de aquisição está abaixo do valor atual de mercado.

Embora a MicroStrategy possa ser pressionada caso os preços caiam ainda mais ou por possíveis riscos de exclusão de índices, uma reversão nas condições de mercado pode fortalecer o balanço e as avaliações, restaurando o ambiente para novas acumulações mais agressivas de DATs.

Fonte: Strategy & Bitbo Treasuries

Esse cenário é compatível com as tendências de lucratividade on-chain. O SOPR dos detentores de curto prazo (< 155 dias) caiu para perdas realizadas de cerca de 23%, nível que historicamente indica pressão de capitulação entre os investidores mais sensíveis ao preço. Os detentores de longo prazo seguem, em média, no lucro, mas o SOPR aponta leve aumento na distribuição, sugerindo realização seletiva de lucros. Uma recuperação do STH SOPR acima de 1,0, juntamente com desaceleração na distribuição dos LTH, indicaria que o mercado está retomando estabilidade.

Desalavancagem no Cripto: Futuros Perpétuos, Empréstimos DeFi & Liquidez

A cascata de liquidações em 10 de outubro marcou o início de um ciclo de desalavancagem em múltiplas frentes — futuros, DeFi e alavancagem lastreada em stablecoins — com efeitos que ainda reverberam nos mercados cripto.

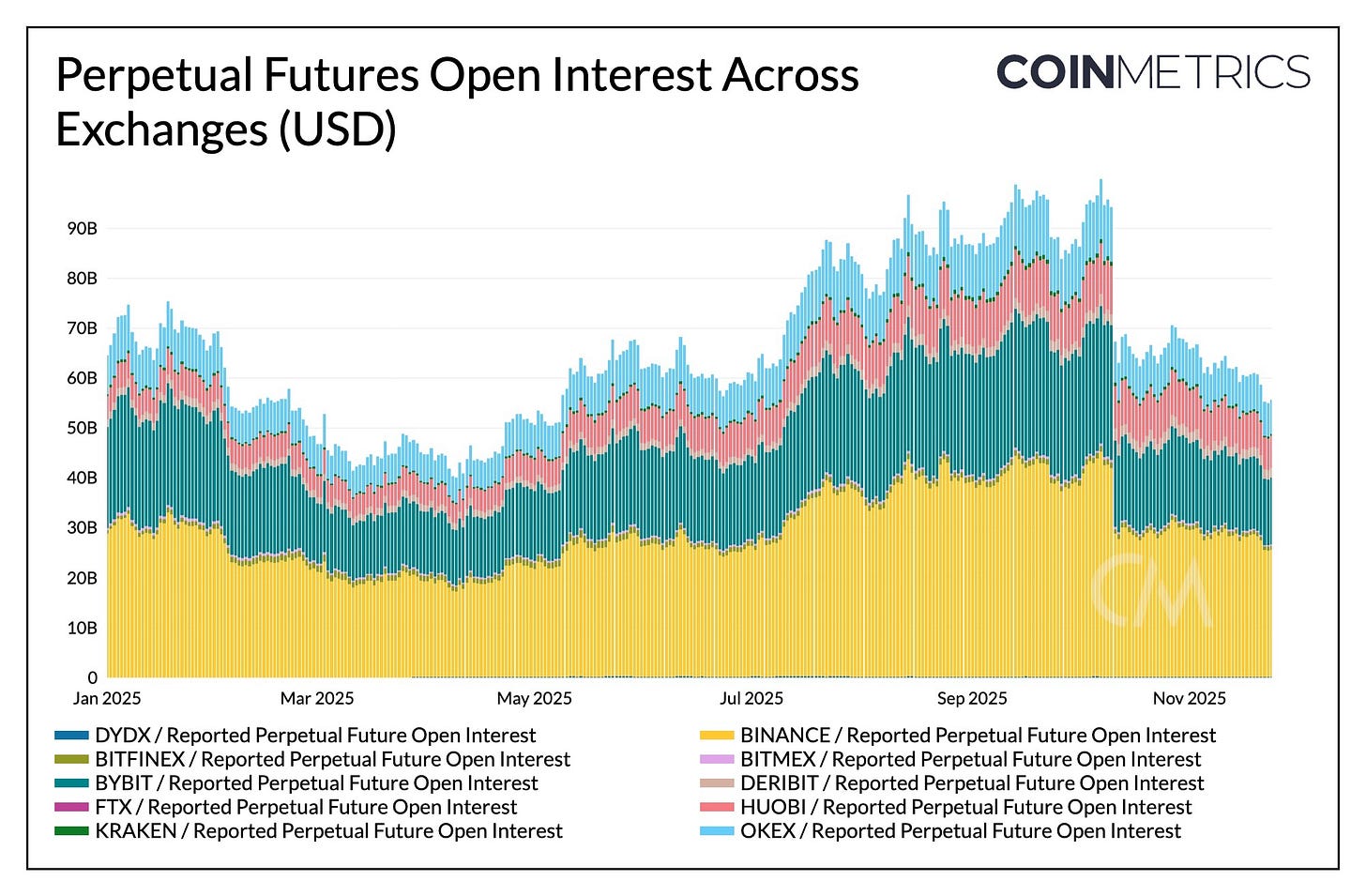

Purgatório Perpétuo

Em poucas horas, os futuros perpétuos registraram as maiores liquidações forçadas da história, eliminando mais de 30% do volume em aberto acumulado em meses. Altcoins e plataformas com forte presença de varejo, como Hyperliquid, Binance e Bybit, tiveram as quedas mais acentuadas no volume em aberto, refletindo onde a alavancagem estava mais concentrada antes do evento. O gráfico abaixo mostra que o volume em aberto segue bem abaixo dos picos anteriores ao crash (acima de US$90 bilhões) e caiu um pouco mais após o evento. Isso sugere um escoamento da alavancagem no sistema, com o mercado se estabilizando e recalibrando.

As taxas de financiamento também recuaram no período, refletindo ajuste no apetite por risco no lado comprado. A taxa de financiamento do BTC recentemente ficou próxima da neutralidade ou levemente negativa, condizente com um mercado que ainda não reconstruiu convicção direcional.

Fonte: Coin Metrics Market Data Pro

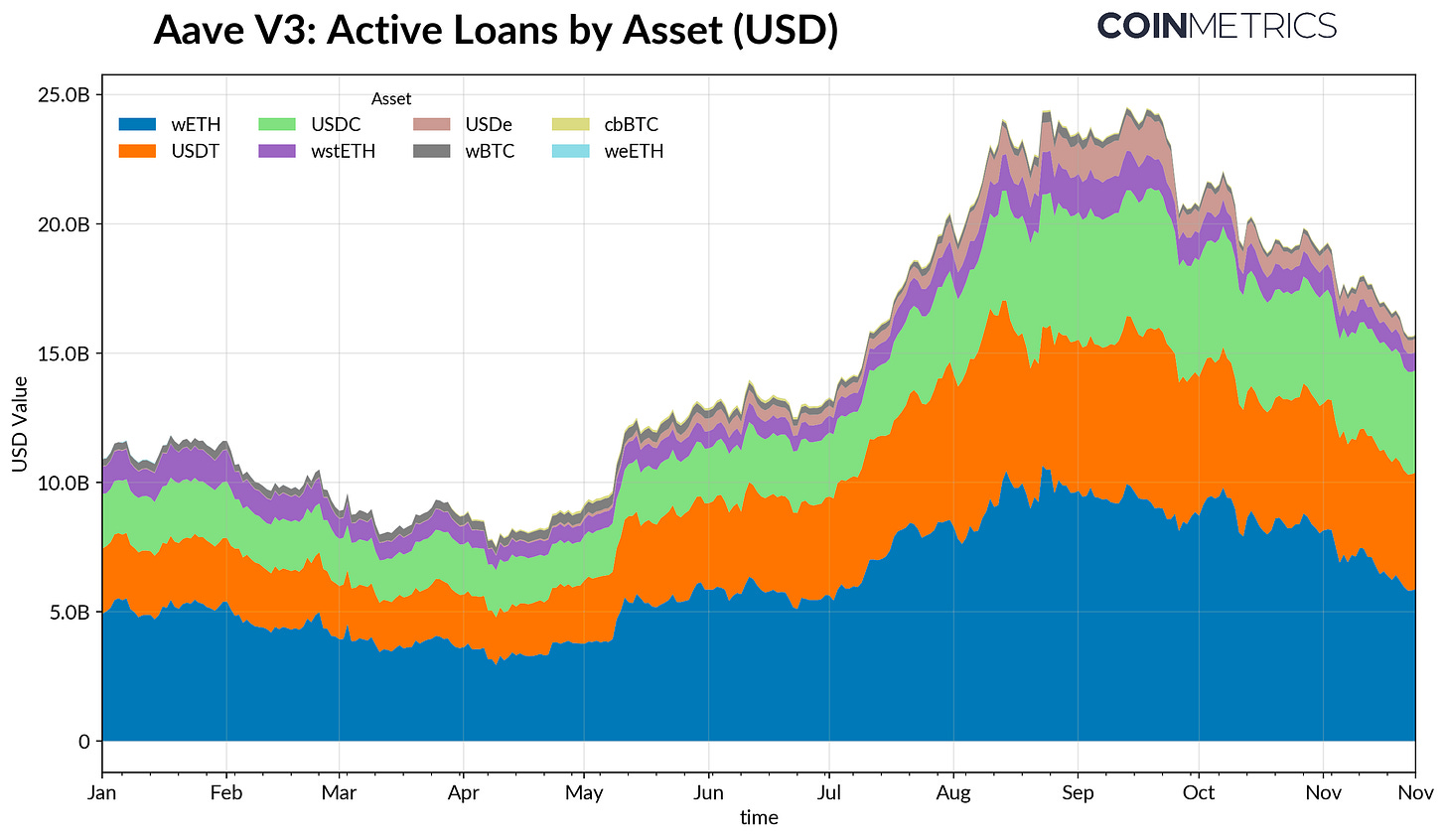

Desalavancagem no DeFi

O mercado de crédito DeFi iniciou uma fase de desalavancagem gradual. Os tomadores reduziram os empréstimos ativos no Aave V3 desde o pico de setembro, diminuindo alavancagem e quitando dívidas diante do menor apetite por risco e da reprecificação de colaterais. O recuo foi mais intenso nos empréstimos em stablecoins, amplificado pelo descolamento do USDe da Ethena, que provocou queda de 65% nos empréstimos em stablecoins sintéticas e uma liquidação mais ampla da alavancagem.

O endividamento em ETH também recuou, com empréstimos em WETH e tokens de staking líquido (LSTs) caindo cerca de 35–40%, sinalizando menos operações de looping e redução de estratégias de colateral com rendimento.

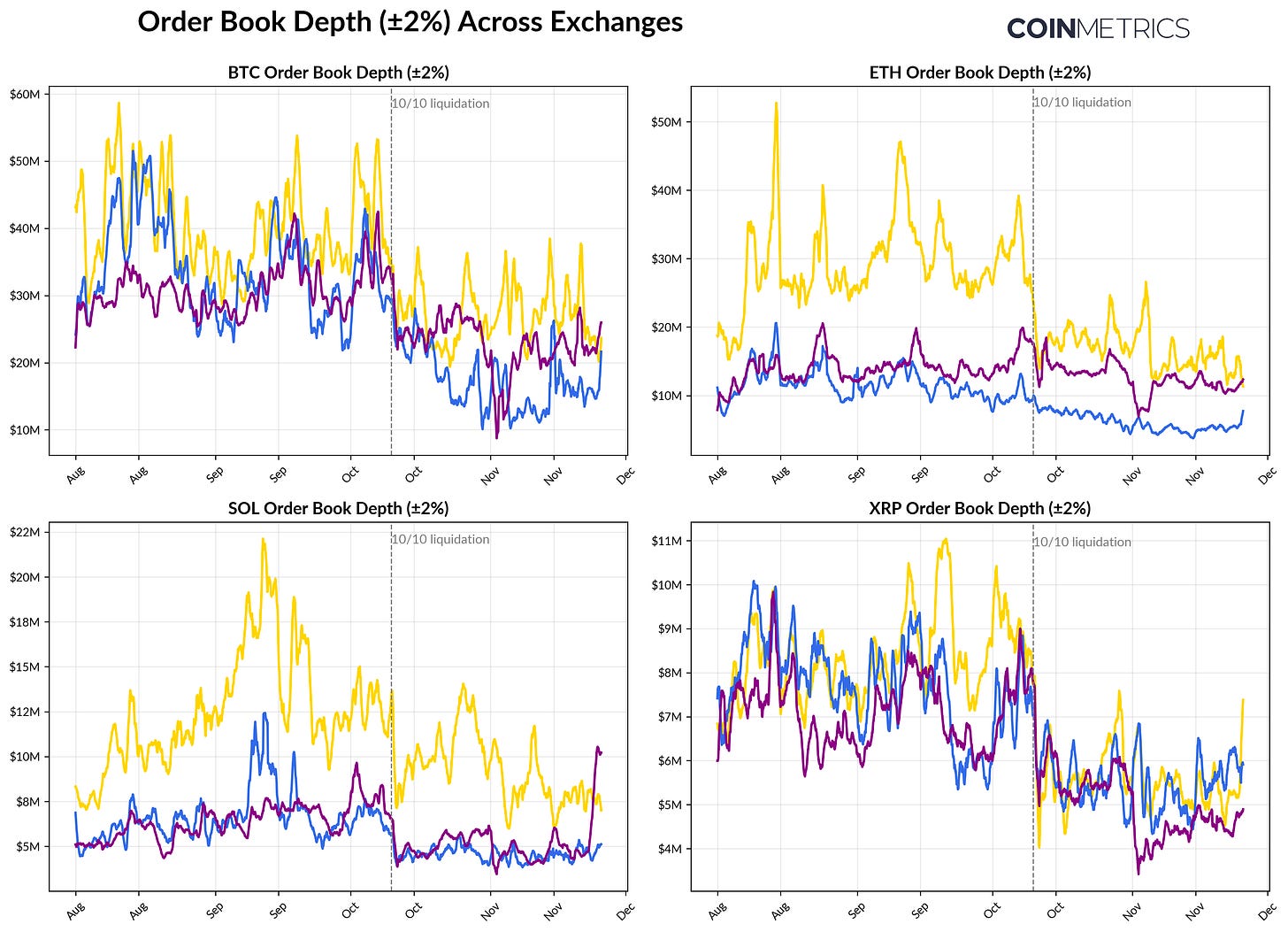

Liquidez à Vista Rasa

A liquidez no mercado à vista segue restrita após a cascata de liquidações de 10 de outubro. Nos principais exchanges, a profundidade do topo do book de ofertas (±2%) para BTC, ETH e SOL ainda está 30–40% abaixo dos níveis de início de outubro, mostrando que a liquidez não acompanhou a recuperação dos preços. Com menos ordens de compra e venda, os mercados permanecem frágeis, e pequenas ondas de atividade podem deslocar o preço de forma desproporcional, aumentando a volatilidade e o impacto de vendas forçadas.

A liquidez é ainda mais limitada entre as altcoins. Books de ofertas fora dos principais ativos registraram queda mais acentuada e persistente na profundidade, refletindo aversão ao risco contínua e menor atividade de formação de mercado entre as principais moedas e altcoins. Uma melhora ampla na liquidez à vista ajudaria a reduzir o impacto nos preços e estabilizar o mercado, mas, até o momento, a profundidade segue como um dos sinais mais claros de estresse persistente no sistema.

Fonte: Coin Metrics Market Data Pro

Conclusão

Os mercados de ativos digitais passam por uma ampla recalibração, influenciados pelo enfraquecimento da demanda de ETFs e DATs, ajuste da alavancagem em futuros e DeFi e liquidez à vista ainda restrita. Essas dinâmicas pressionam os preços, mas também tornam o sistema mais saudável, menos alavancado, mais neutro e cada vez mais fundamentado.

Ao mesmo tempo, o ambiente macroeconômico segue desafiador: a fraqueza nas ações de IA, expectativas voláteis sobre cortes de juros e o tom geral de aversão ao risco reduzem o apetite do mercado. Uma retomada consistente dos principais canais de demanda — entradas em ETFs, acúmulo de DATs, crescimento da oferta de stablecoins e recuperação da liquidez à vista — criaria a base para estabilização e eventual reversão do mercado. Até lá, o mercado seguirá tensionado entre o cenário macro avesso ao risco e a estrutura interna do mercado cripto.

Aviso Legal:

- Este artigo é uma reprodução de [Coin Metrics State of the Networ ]. Todos os direitos autorais pertencem ao autor original [Tanay Ved]. Caso haja objeções à reprodução, entre em contato com a equipe do Gate Learn, que tomará as providências necessárias.

- Aviso de responsabilidade: As opiniões e pontos de vista expressos neste artigo são exclusivamente do autor e não constituem recomendação de investimento.

- As traduções deste artigo para outros idiomas são realizadas pela equipe Gate Learn. Salvo indicação em contrário, é proibida a cópia, distribuição ou plágio dos artigos traduzidos.

Artigos Relacionados

Tudo o que você precisa saber sobre negociação de estratégia quantitativa

Análise dos quatro principais índices do mercado de ações dos EUA: Composição e diferenças

O que é Loot?

Atualização narrativa: um novo foco de hype

O Impacto da Reeleição de Trump no Mercado de Criptomoedas dos EUA: Análise do Crescimento do Titular e Novas Tendências Regulatórias