聯準會正在悄悄地為市場重新注入流動性

聯準會2026年購買國庫券的真正意義

大多數人關注的是利率、CPI和FOMC的頭條新聞。真正的動向很少出現在這些地方。流動性往往在無聲中轉移,早於任何人高喊「轉向」之前。

聯準會結束縮表(QT)是眾所皆知的大事。

2026年的國庫券購買,則是市場所忽略的部分。

這才是真實的情況。

QT已經結束,資產負債表不再縮水。

QT正式於2025年12月1日結束。

不再有資產到期釋放流動性的情況,也不再有被動緊縮。

實際上的意義如下:

- 到期的美國國債會被展期,而不是從市場消失。

- MBS(房貸支持證券)到期後產生的現金,會再投資到國庫券,而不是讓這些現金消失於銀行準備金。

- 資產負債表的規模實際上被凍結。

- 流動性不再從體系中流失。

這為接下來的動作鋪平了道路。

那麼,為什麼聯準會在2026年開始大量購買國庫券?

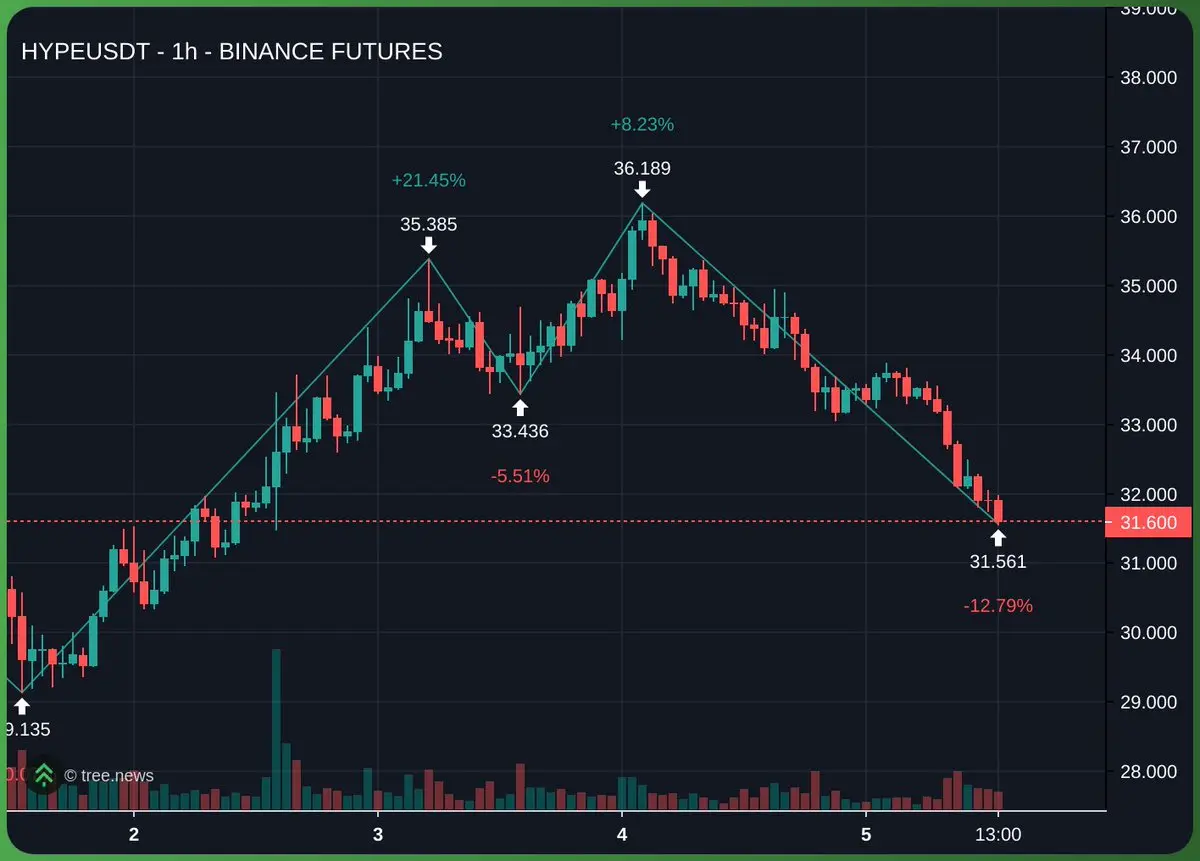

圖表顯示,2026年初月度國庫券購買從約200億美元上升到年底超過500億美元。

這不是QE,這是聯準會為了管理準備金、避免再次發生資金意外而採取的措施。

可以把這看作是聯準會悄悄地為金融管道補充水源。

這麼做的原因:

- MBS到期仍會產生現金。聯準會不是讓現金消失,而是將其轉向國庫券。

- 國庫券提供最大的彈性,能快速到期,不會扭曲長端收益率曲線。

- 聯準會希望QT結束後,準備金仍維持在「充裕」區間。

- 購買國庫券能在沒有政治雜

查看原文聯準會2026年購買國庫券的真正意義

大多數人關注的是利率、CPI和FOMC的頭條新聞。真正的動向很少出現在這些地方。流動性往往在無聲中轉移,早於任何人高喊「轉向」之前。

聯準會結束縮表(QT)是眾所皆知的大事。

2026年的國庫券購買,則是市場所忽略的部分。

這才是真實的情況。

QT已經結束,資產負債表不再縮水。

QT正式於2025年12月1日結束。

不再有資產到期釋放流動性的情況,也不再有被動緊縮。

實際上的意義如下:

- 到期的美國國債會被展期,而不是從市場消失。

- MBS(房貸支持證券)到期後產生的現金,會再投資到國庫券,而不是讓這些現金消失於銀行準備金。

- 資產負債表的規模實際上被凍結。

- 流動性不再從體系中流失。

這為接下來的動作鋪平了道路。

那麼,為什麼聯準會在2026年開始大量購買國庫券?

圖表顯示,2026年初月度國庫券購買從約200億美元上升到年底超過500億美元。

這不是QE,這是聯準會為了管理準備金、避免再次發生資金意外而採取的措施。

可以把這看作是聯準會悄悄地為金融管道補充水源。

這麼做的原因:

- MBS到期仍會產生現金。聯準會不是讓現金消失,而是將其轉向國庫券。

- 國庫券提供最大的彈性,能快速到期,不會扭曲長端收益率曲線。

- 聯準會希望QT結束後,準備金仍維持在「充裕」區間。

- 購買國庫券能在沒有政治雜