Gate Research:BTCFiの拡大によりStarknetが急成長、高性能L1とオンチェーンファイナンスの新たな潮流が加速|Web3オンチェーンデータインサイト 2025年11月

Gate Research: 2025年11月、高性能ブロックチェーンがオンチェーン活動を引き続き牽引し、エコシステムの階層化が一層鮮明になりました。Solanaは高頻度のインタラクションを背景に、取引量とアクティブアドレス数の両面で優位性を維持しています。Arbitrumは利用面で低活動域にとどまるものの、資産トークン化や機関向けインフラ拡充による継続的な純資金流入により、市場資本の注目ポイントとして浮上しました。BTCは短期コストベースを割り込んだことで価格再設定局面に入り、短期回転率が上昇する一方、長期保有は安定しており、市場構造は強気集約から圧力主導の均衡へと移行しています。BTCFiのストーリー拡大を受けて、Starknetでも大規模な資本流入とユーザー増加が見られ、力強い上昇を記録しました。プロジェクト単位では、Monadのメインネットローンチが高性能L1のストーリーに火をつけ、オンチェーン活動やアプリケーション展開が急速に拡大。Telcoinはsオンチェーンインサイト概要

オンチェーンアクティビティと資本フローの概要

ブロックチェーンエコシステムの実態把握には、日次トランザクション数、ガス手数料、アクティブアドレス数、クロスチェーンブリッジの純流入出など、主要なオンチェーン指標の分析が不可欠です。これらの指標はユーザー行動やネットワーク利用度、エコシステム間の資産移動を捉えます。単なる資本流動の追跡より、オンチェーンネイティブデータは基礎状況を多角的に把握でき、資本動向の変化が実需やユーザー成長に裏付けられているかを評価する助けとなります。これにより、持続的発展が見込めるネットワークを特定できます。

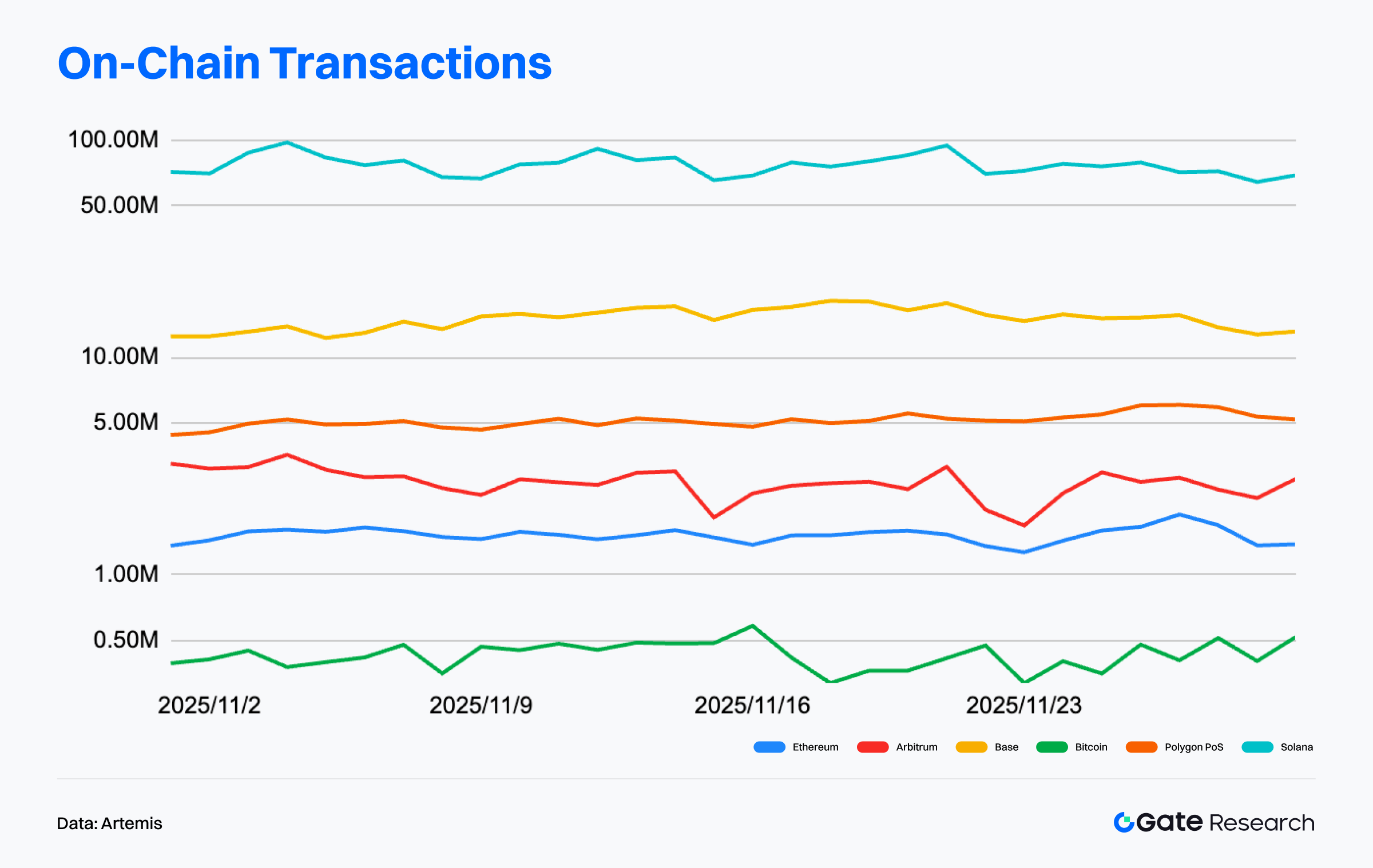

トランザクション分析:Solanaが優勢を持続、主要チェーンは安定推移

Artemisデータによれば、11月の主要ネットワークのオンチェーンアクティビティは緩やかな上昇傾向を示し、高性能チェーンが主導しLayer 2は徐々に回復基調となりました。Solanaは月間を通じて明確なリードを維持し、日次トランザクション数は7,000万~1億件で推移、11月中旬・下旬には複数回スパイクが発生しました。これは高頻度インタラクションアプリの強力な支援と、市場変動時も安定した利用を裏付けています。【1】

Baseは緩やかな上昇基調で、トランザクション数は9月の約1,000万件から11月には1,200万~1,400万件へと拡大。月間を通じて構造的な安定が見られ、ソーシャルや軽量アプリ基盤による継続的なインタラクション需要が示唆されます。対照的に、Arbitrumは過去3カ月間で2,500万~4,500万件の間を繰り返し変動し、持続的な上昇トレンドは見られません。中期的に見ても、Arbitrumは「継続回復」や「大幅反発」といった市場の語りとは異なり、安定的だが拡大しない活動を示しています。

この3カ月の動向は、Solanaが高アクティビティ領域の基軸となり、Baseは緩やかな上昇とエコシステム拡大を継続、Layer 2はBaseが構造的に改善する一方でArbitrumは「安定だが拡大しない」状態に留まっています。市場はArbitrumの短期的な変動をトレンド転換と過度に解釈しないよう注意が必要です。

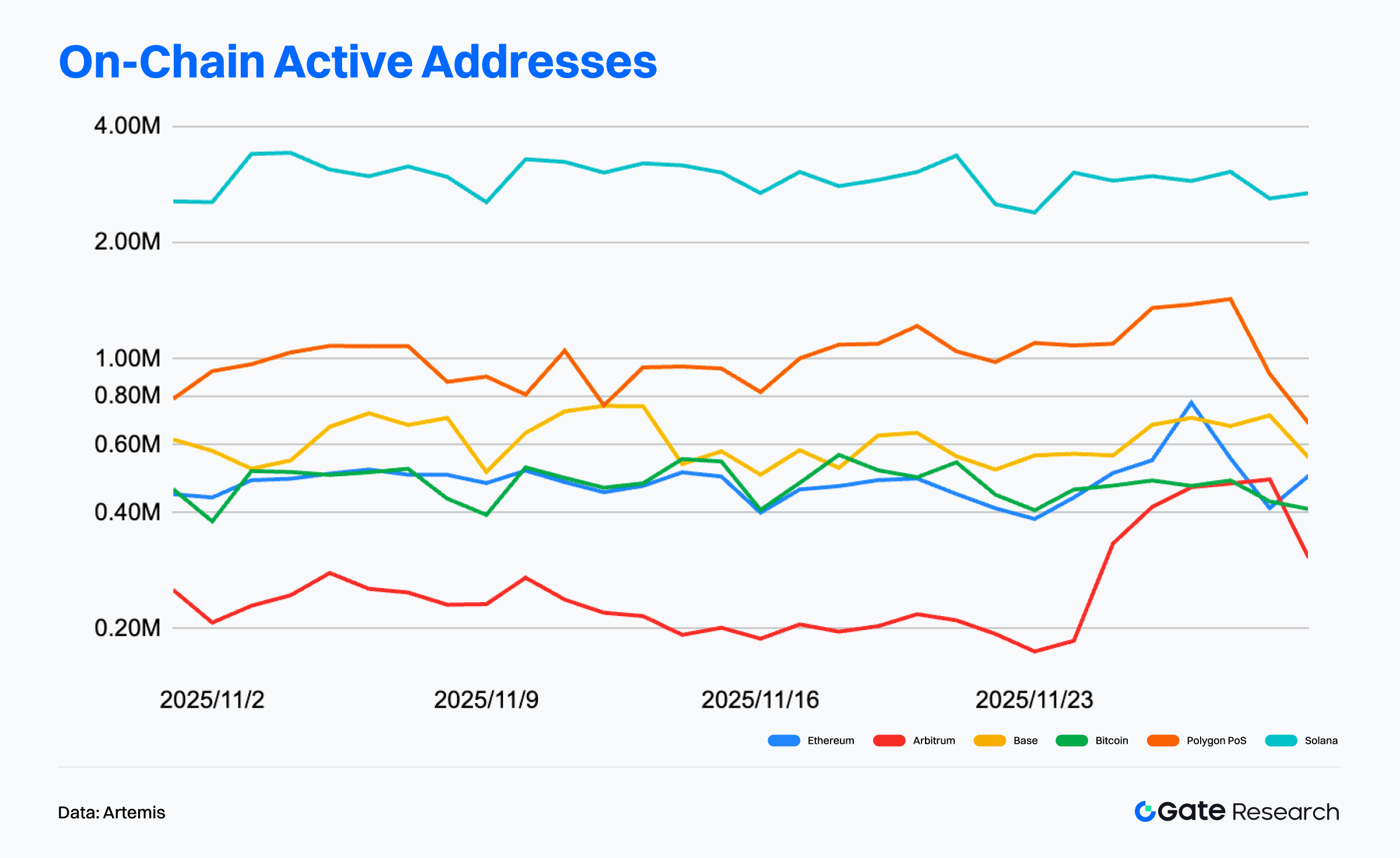

アクティブアドレス分析:Solanaが独走、Arbitrumは低水準で推移

Artemisデータでは、11月の主要チェーンのアクティブアドレス数は全体的に安定しつつも、構造的な違いが鮮明になりました。Solanaは日次250万~350万件で大きくリードし、周期的な変動にもかかわらず高水準を維持しており、強固なエコシステム粘着性と高頻度利用を示しています。【2】

Polygon PoSは80万~120万件で安定、月末には一時130万件超となりSolanaに次ぐ2位。Baseは日次55万~75万件で安定し、ソーシャルや軽量アプリ基盤による堅調な構造を見せています。Arbitrumは月初の25万~30万件から中旬には18万~20万件に減少、その後やや反発するも低水準レンジで推移。ユーザー活動がBaseやPolygonなど他エコシステムへ一部流出したことがうかがえます。

まとめると、11月のオンチェーンアクティビティは明確な階層化が顕著です。Solanaは高頻度インタラクション領域を独走し、Polygon PoSはBaseを上回る安定的かつ拡大傾向のユーザーベースを維持、EthereumとBitcoinは大きな拡大なく決済レイヤーとして安定、Arbitrumは活動低下でLayer 2の一部冷却を示しています。高性能チェーンがインタラクションを牽引し、中位チェーンは着実に拡大、Layer 2の一部は調整局面に入っています。

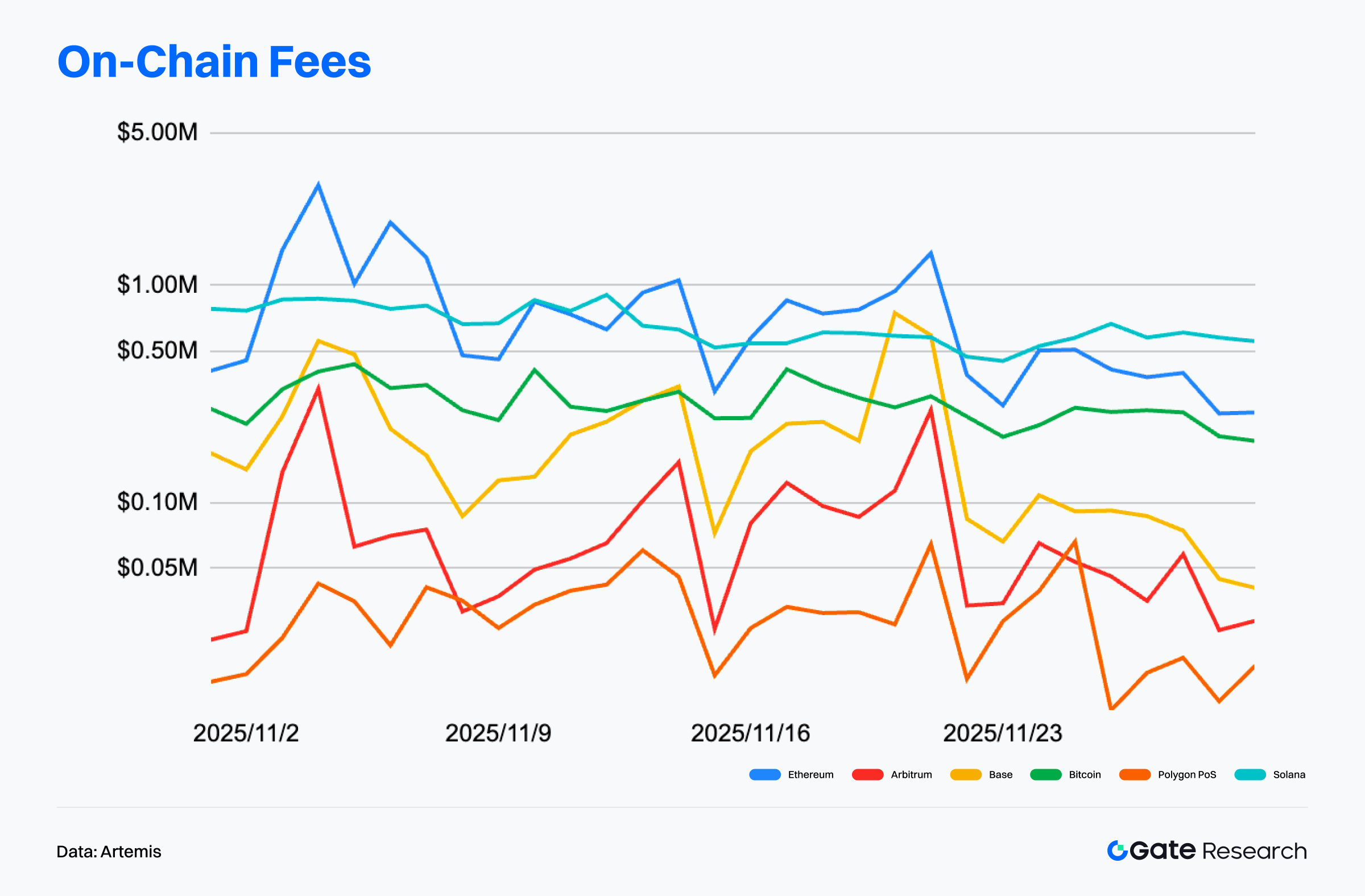

オンチェーン手数料・収益:EthereumとSolanaが主導、Baseはボラティリティ増加

Artemisデータによると、11月の主要チェーンの手数料収益は、高付加価値ネットワークが主導し、中位チェーンが弱含む構造的な傾向が見られました。Ethereumの手数料収益は他ネットワークを大きく上回り、日次50万~150万ドルの範囲で推移、月内3回の大きなピークがありました。手数料の大半はDeFi決済、高額送金、コントラクト操作が占めており、Ethereumがブロックチェーン経済の中心であることを示します。【3】

Solanaは2位で日次80万~100万ドル程度の安定推移、市場変動時も高頻度取引やDEX、エコシステム活動による安定した収益が見られます。Baseはより顕著なボラティリティがあり、日次手数料は10万ドル未満から40万~60万ドル台へ繰り返し上昇、月末には70万ドル超を記録。Base内の特定プロトコルやアクティビティ急増が一時的な手数料スパイクをもたらしていると考えられます。

総じて、11月の手数料構造は明確な階層化が見られ、Ethereum・Solanaが安定した主導権を維持、Baseはボラティリティが高いものの局所的に強い活動を示し、Polygon・Arbitrumは低手数料環境にとどまっています。総手数料収益は拡大傾向を見せておらず、低ボラティリティ市場下ではオンチェーン経済活動がイベントドリブンのスパイクに依存していることがわかります。

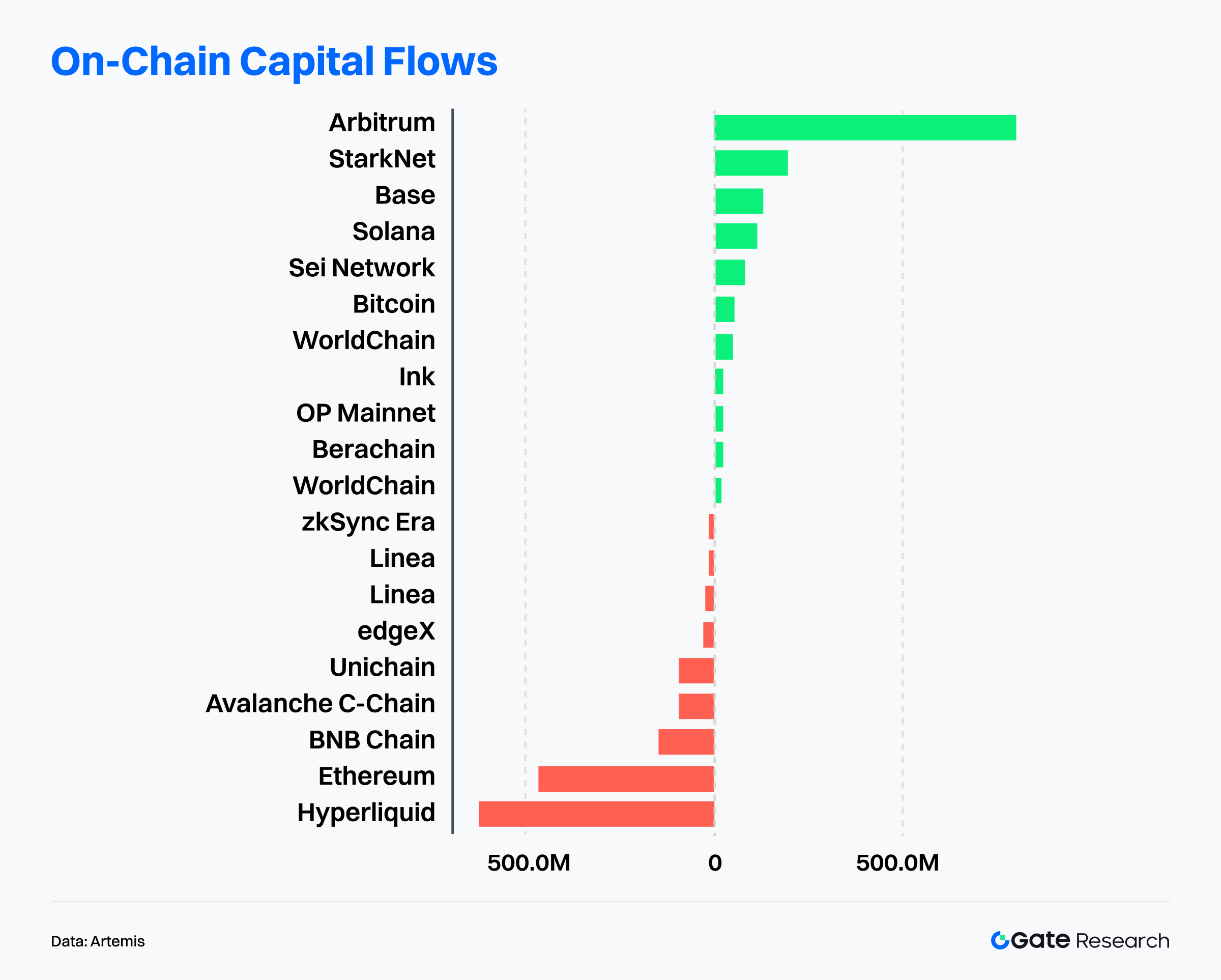

パブリックチェーン間の資本フロー分岐:Arbitrumがリード、StarknetとBTCFiナラティブが台頭

Artemisデータでは、過去1カ月間のオンチェーン資本フローは大きく分岐し、高成長Layer 2や新興チェーンへの流入が続く一方、従来高バリュエーションのエコシステムからは流出が目立ちました。Arbitrumは純流入で他チェーンを大きく引き離し、持続的インセンティブ、機関投資家参入、金融インフラ拡大の優位を示しています。Starknet、Base、Solana、SEIもプラスの流入で、市場は拡大性や強いナラティブを持つエコシステムを選好しています。【4】

Arbitrumの資本吸引力は以下に起因します:

- Robinhoodが規制型証券トークン化の中核レイヤーに採用、オンチェーントークン資産は1,000万ドル近くに到達、実需サイクルが形成。

- Deblock、BlockControl、Hermesなど機関向けインフラの集中的導入で、Arbitrumは「DeFiチェーン」からクロスチェーン流動性・決済ハブへ進化。

- USDC・USDT供給増加、クロスチェーンブリッジETH準備金が過去最高水準となり、資金吸収力が強化。

StarknetもBTCFiナラティブの高まりで好調:

- 複数のBTC資産経路が立ち上がり、BTCステーキングが急拡大、「ビットコイン利回りレイヤー」としての地位を確立。

- 10億STRK超がステーキングされ、ネットワークセキュリティと経済モデルの安定性が向上。

- DeFi・コンシューマー向けアプリが並行成長し、アカウントアブストラクション型ユースケースでユーザー数が100万を突破。

一方、Hyperliquid、Ethereumメインネット、BNB Chain、Avalancheなどは大幅な純流出を記録し、高バリュエーションネットワークから成長性・ナラティブの強いエコシステムへの資本ローテーションが進んでいます。全体として、市場は「構造的ローテーション+リスク再評価」局面に入り、確立ナラティブ・着実なユーザー成長・スケーラブルな拡大性を持つネットワークに資本が集中しています。

ビットコイン主要指標分析

11月、暗号資産市場は過剰レバレッジの巻き戻しで下落が加速し、月間で17.5%下落(本年最大)となり、リスク資産全体が圧力を受けました。マクロ経済の弱含みとFRBのハト派姿勢強化で、12月の利下げ確率は80%超。BTC・ETHは先週USD 90,000・USD 3,000を回復したものの、取引高は大きく縮小し、反発の持続力は限定的です。機関投資家のセンチメントは慎重で、現物ビットコインETF流入も弱く、構造的需要は依然低調です。

この環境下、オンチェーンデータはより構造的なシグナルを示します。BTCは主要な実現価格コスト基準を上回り、総合リスク指標も中立~建設的な範囲にとどまり、主要トレンドは崩れていません。ただし、現価格を上回る密集供給ゾーンが短期的な抵抗となっています。一方、実現損失指標は急上昇しており、感情的な洗浄と上値供給圧力の段階に入り、短期資本は慎重な買い姿勢を維持。長期では、長期保有者の収益性が低下し純分配傾向が現れ、初期コホートの利益確定が進み、市場はモメンタム主導の拡大からトレンドローテーション・循環的な冷却へと移行しています。

BTCが短期・アクティブ投資家コスト基準を割り込み、リスク指標は中立~弱含みにシフト

Glassnodeデータによると、BTCは最近、短期保有者実現価格(STH Realized Price)とアクティブ投資家平均(Active Investor Mean)をともに下回り、短期保有者が未実現損失ポジションに戻り、市場は中立~強気から中立~弱気へシフトしました。これらのコストラインによる短期サポートが明確に割り込まれ、短期の買い圧力が弱まり、圧力優勢の市場構造へ移行しています。【6】

BTCは実現価格・真の市場平均(True Market Mean)を上回っていますが、その差は縮小傾向にあり、モメンタムが拡大局面から消化・ローテーション期間へ移ったことを示唆します。価格がアクティブ投資家平均を下回り続ける場合、短期リスク許容度がさらに縮小し、市場は真の市場平均や実現価格水準に向かう可能性があります。

複数サイクルのATHコスト基準は現物価格を上回り、長期構造は維持され、BTCはマクロ強気相場の枠組み内にあります。ただし、短期コストライン割れで市場は高水準レンジ推移・再分配フェーズに入りやすくなっています。STH Realized Priceを持続的に回復できれば短期的な強さを取り戻せますが、できなければ調整圧力が強まるリスクがあります。総合リスク指標は、BTCが中立~強気から中立~弱気のリバランス段階へ移行したことを示し、短期圧力下でも中期トレンドは維持されています。

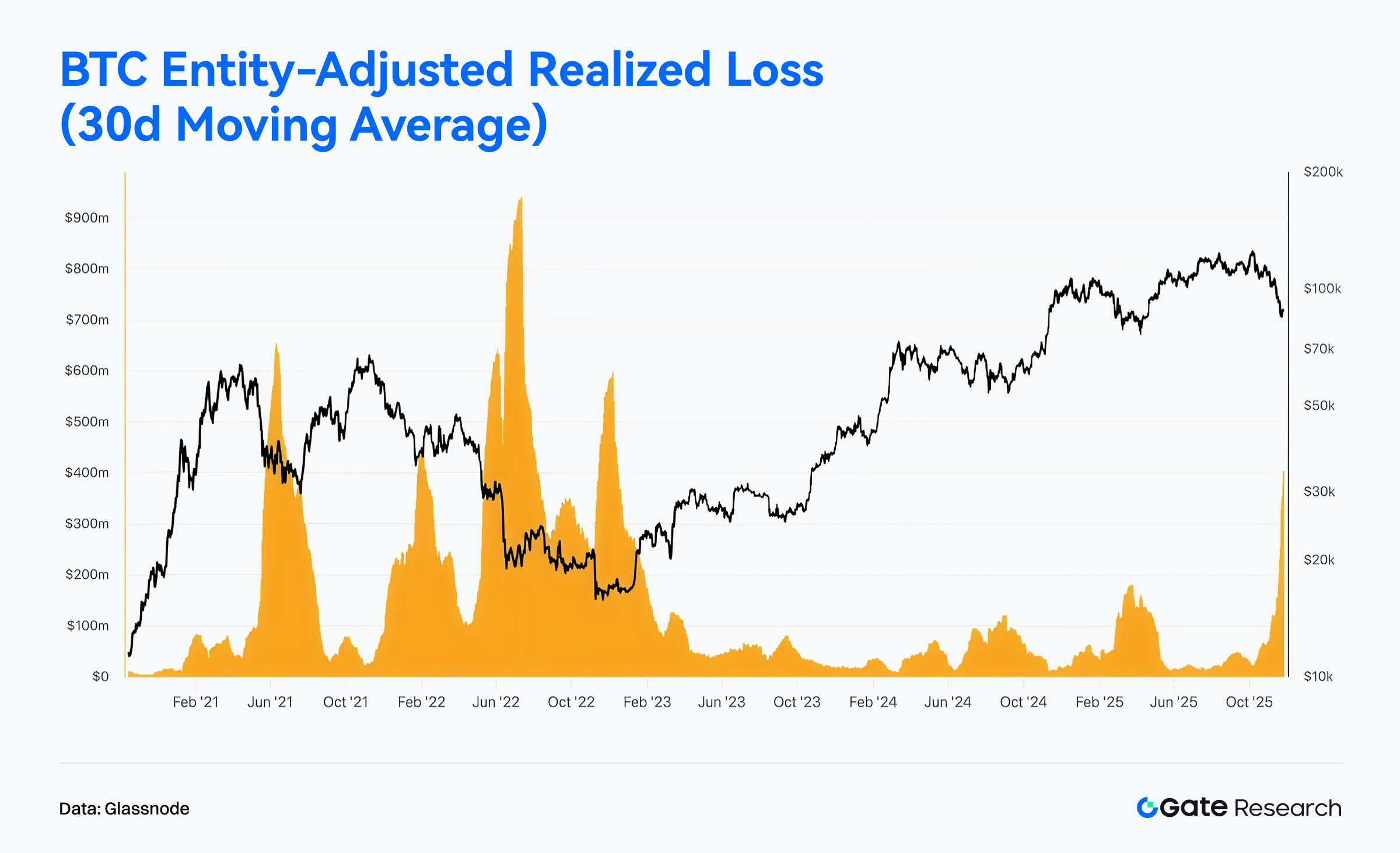

BTC実現損失が拡大、感情的リセットと上値供給圧力の局面

Glassnodeデータでは、エンティティ調整済み実現損失(30日MA)は11月を通じて急上昇し、価格下落とともに急峻な上昇トレンドを形成しました。これは直近のボラティリティ局面で実現損失が集中的かつ持続的に発生したことを示します。過去にも同様の損失急増は、強制レバレッジ解消や短期保有者の投げ売り、ボラティリティ高騰後の感情的売却局面で見られます。現状の損失規模は2021年や2022年の極端な水準には至っていませんが、2023~2024年基準と比較すれば大きく上昇し、市場は短期調整局面で投機ポジションの巻き戻しが進行していると考えられます。【7】

実現損失の増加は短期的な圧力を意味しますが、サイクル的には高値圏での損失実現は上昇トレンド中に必要なリスク吸収局面となることが多いです。過去の例では、実現損失が1~3週間で急減すれば、市場が短期ローテーションを完了し、価格がトレンドと再整合するサインとなります。逆に損失高止まりと取引高増加が続く場合は、売り圧力が増幅しBTCはより深いサポート水準へ向かう可能性があります。全体として、11月の実現損失増加は短期的なボラティリティ上昇を示すものの、中期強気構造は維持されており、上昇トレンド内の建設的な調整と言えます。

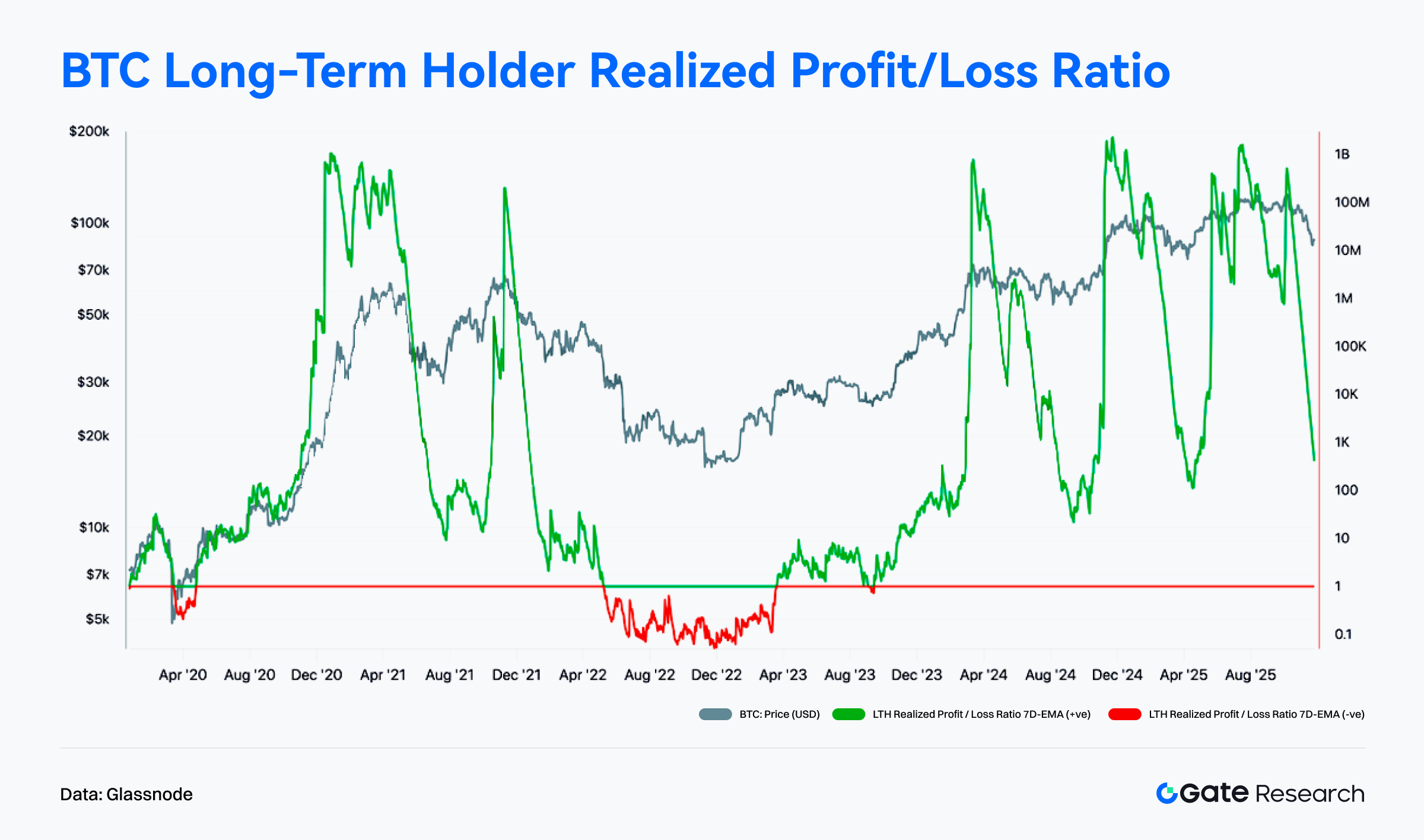

BTC長期保有者収益性が低下、トレンドローテーションと循環的冷却を示唆

Glassnodeデータでは、11月の長期保有者実現損益比率(LTH RPLR)が顕著に低下し、高水準から急落しました。これは長期保有者の収益性が縮小し、価格軟化を受けて一部投資家が利益確定を選択したことを示します。過去には、この指標の急落はサイクルトップやセンチメント冷却局面で出現し、初期参加者の利益が市場ボラティリティで削られる状況を反映します。BTCが高値圏でレンジ推移する中、LTH収益性の低下は強いトレンドの勢いが弱まり、「トレンドローテーション+利益圧縮」フェーズへの移行を示唆します。【8】

顕著な低下にもかかわらず、この指標はベアマーケット局面(赤色領域)の損失ゾーンには入っておらず、長期保有者によるパニック売りや大規模損失売却は見られません。主要閾値を上回っており、長期的な利益構造は健全さを維持しつつ限界利益は鈍化しています。この比率が安定し再上昇すれば、健全なローテーションフェーズの完了を示し、次のトレンド展開の基盤となります。逆に損失ゾーンまで下落が続けば、より深い循環的調整リスクが生じます。11月のLTH動向はトレンド冷却と秩序あるローテーションを示し、全面反転ではありません。

トレンドプロジェクト・トークンアクティビティ

オンチェーンデータでは、資本とユーザーが堅固なインタラクション基盤と高いアプリケーション深度を持つエコシステムへ集中しつつあります。一方、強いナラティブや技術革新を持つプロジェクトが新たな投資家の注目を集めています。本セクションでは、直近で最も注目されたプロジェクトとトークンを取り上げ、その成長ロジックと市場インパクトを分析します。

トレンドプロジェクトの概要

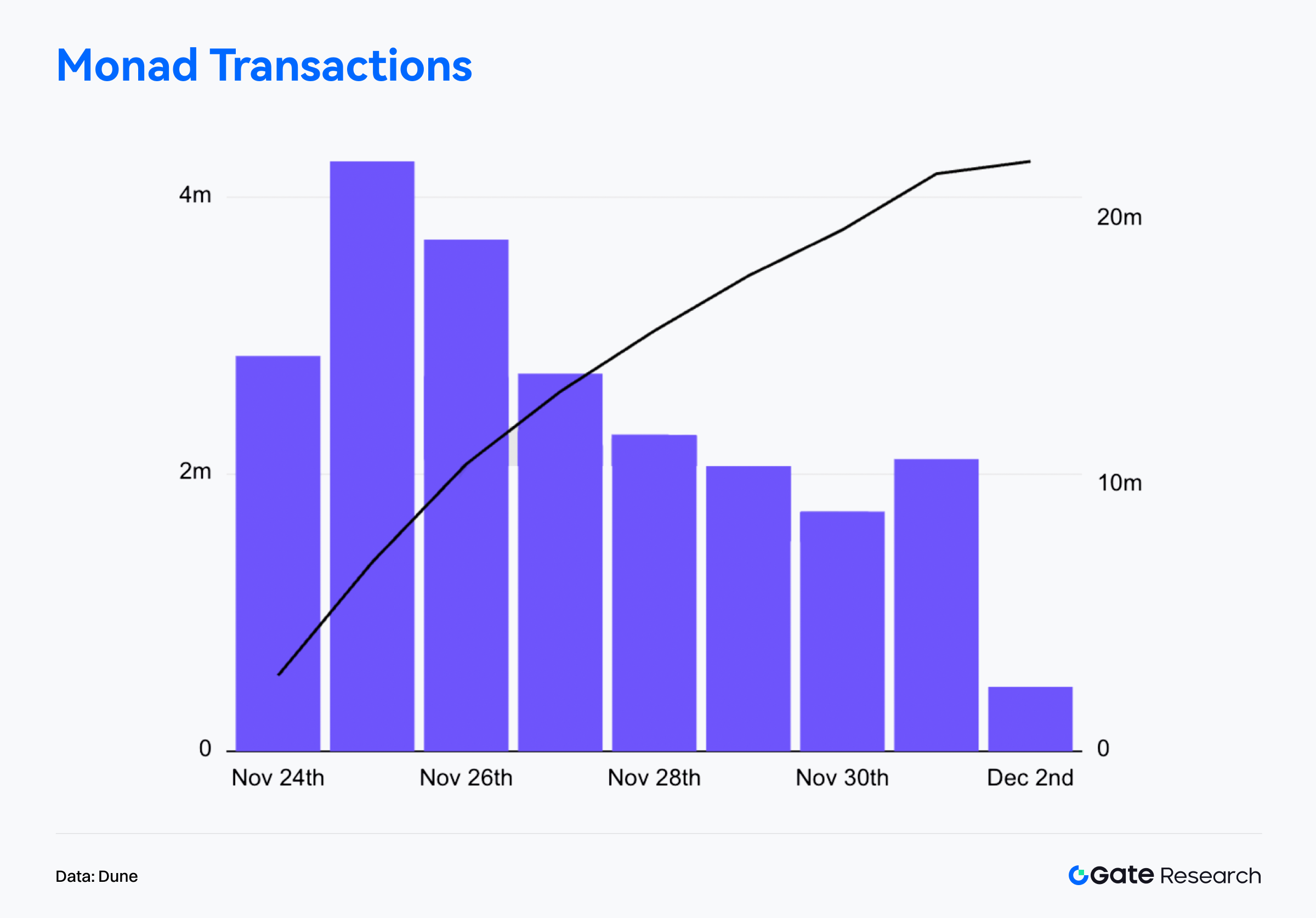

Monad

Monadは現在、最も注目される高性能Layer 1ブロックチェーンの一つで、「シングルスレッド・高効率EVM」を技術コアとします。完全なEthereum互換性を維持しつつ、実行効率とスループットを大幅に向上させることを目指します。11月24日、Monadはメインネットを正式ローンチし、ネイティブトークンMONをリリース、22万5,000人のオンチェーンアクティブユーザーを対象に大規模エアドロップを実施しました。Aave、Euler、Morphoなどレンディングプロトコル、HyperliquidやUniswapのDEX、Pump.funやVirtualsなどソーシャル・ミームプラットフォームのユーザーが対象となり、分野横断的な配布となりました。ローンチ当日は新規アクティブアドレス14万件超、トランザクション266万件、24時間平均TPS32.75を記録し、新規L1として高い活動性と安定したスループットを示しました。【9】

価格面ではMONは典型的な「材料出尽くし売り」パターンとなり、エアドロップ利益確定やICO割当解放、高頻度投機フローの影響で一時USD 0.048まで急騰後、USD 0.022付近まで急落し、初期価格を一時割り込みました。OpenSeaやPythオラクルネットワーク、ウォレットツールとの統合、300超のエコシステムアプリ稼働を経て、オンチェーンTPSは5,000超、初日オンチェーントレードボリュームは24時間でUSD 4億を記録し、近年最もボラティリティの高い新チェーンローンチとなりました。

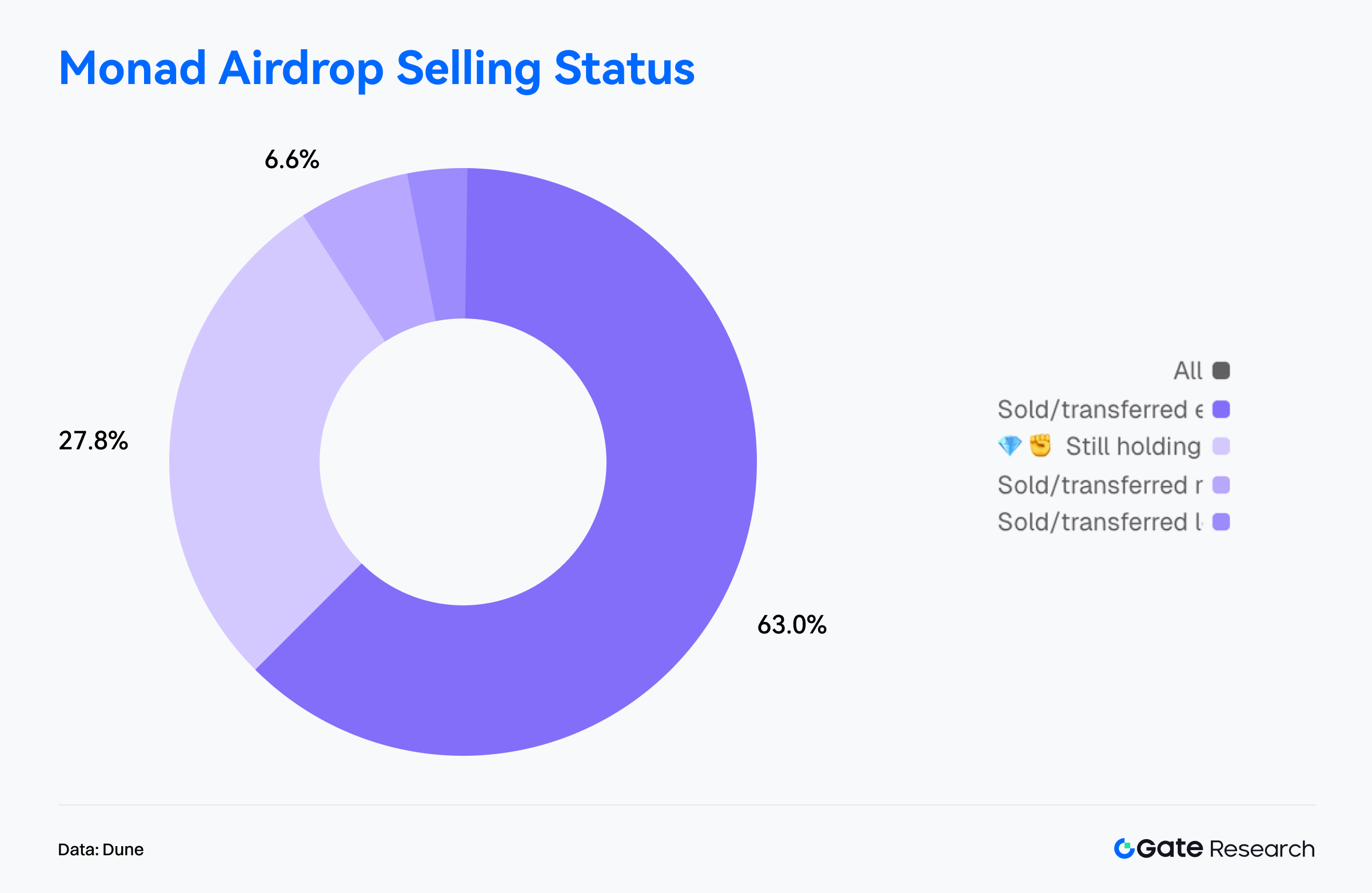

オンチェーンウォレット動向では、エアドロップ関連の売り圧力が初期を主導。76,021アドレスのうち63%が全量売却・移転し、売り圧力の主要因となりました。27.8%は全量保有を継続、6.6%は半分超を売却、残りは一部保有。真の長期保有者は全体の3分の1未満で、この集中売りがMON初期の高ボラティリティの主因となりました。【10】

インセンティブ面では、複数プロジェクトがMONステーキングやイールドプログラムを開始し、流動性とユーザーエンゲージメントを強化。FastLane LabsはshMONステーキングを導入し、1億2,200万MON超がコミット。MagmaはgMONリキッドステーキングを開始し年利約15%を提供。ゲームやアプリエコシステムでもLumiterraの1,000,000 MON報酬プールやKuru DEXの手数料25%還元などが活動を促進しました。

総じて、Monadの市場パフォーマンスは新規L1の典型的な初期推移を示しています。技術的独自性と高い期待が初期熱狂を生み、エアドロップや初期流動性解放が短期的な価格圧力をもたらし、持続的なオンチェーン活動・インセンティブ・ステーキング需要が中期発展を支えます。今後のTVL、開発者流入、エコシステム拡大がMON中期価格とMonadの長期競争力を左右し、高性能L1競争の新局面を示唆します。

トレンドトークンの概要

$TEL

Telcoinは2017年設立の多国籍フィンテックプロジェクトで、ブロックチェーン・通信・デジタルバンキングを統合し、世界のモバイルユーザー向けに低コスト・即時・包括的なクロスボーダー送金とデジタル資産サービスを提供しています。スイス非営利のTelcoin Association下で運営され、EVM互換のTelcoin Networkを展開、世界の通信事業者によるPoSでセキュリティを確保。Telcoin Walletや今後ローンチ予定の規制型デジタルバンクTelcoin Bankなど、「モバイルネイティブなオンチェーン金融アクセス」のグローバルインフラ構築を目指しています。

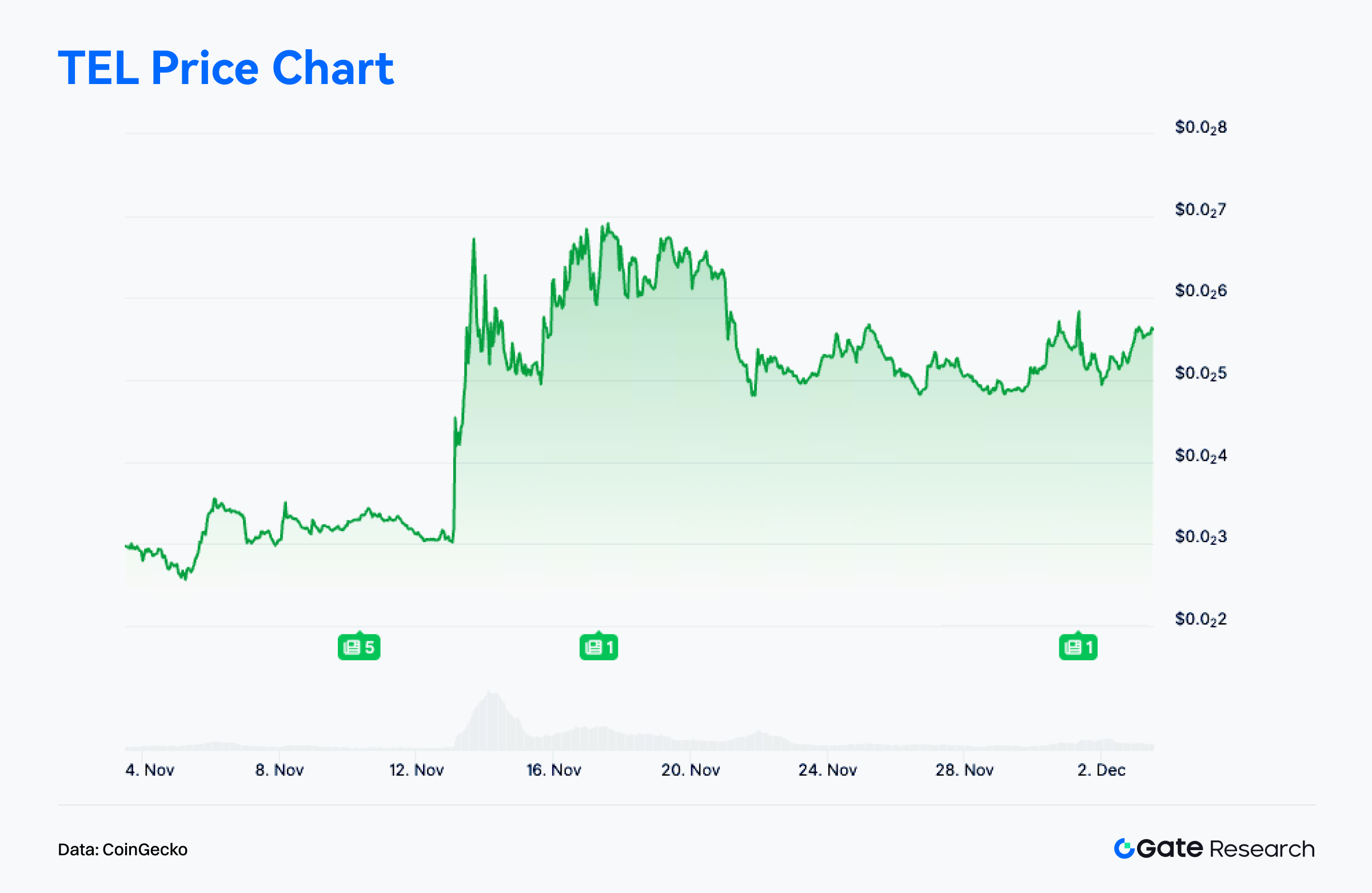

CoinGeckoによれば、$TELは過去30日間で88.9%上昇。この好調は、規制準拠金融・オンチェーンドル・ステーブルコイン監督といったナラティブの高まりと密接に関連し、投機セクターからファンダメンタル重視プロジェクトへの資本ローテーションを促しています。【11】

開発面では、Telcoinはデジタルバンキングサービスと規制準拠ステーブルコインeUSDの本格展開を発表。eUSDは規制銀行がオンチェーンで直接発行・ミントする予定で、銀行発行型オンチェーンステーブルコインの先駆けとなります。このマイルストーンでTelcoinはデジタルバンキング+ステーブルコイン発行+オープンDeFiアクセスの統合型金融スタックを獲得し、ビジネスモデルと長期戦略が大きく変革、市場評価も大幅に見直されました。

コミュニティ・メディア面でも、発表後X・Telegram・Redditでの議論が急増。暗号資産メディアではTelcoinが「銀行とブロックチェーン統合のケーススタディ」として頻繁に取り上げられ、「次世代ステーブルコイン競争」「トラディショナルファイナンスのオンチェーン移行」「モバイルネイティブ暗号バンキング」などのナラティブの一角を担う存在となっています。コミュニティセンチメントは好転し、「ナラティブ強化→注目増加→流動性上昇」の好循環が形成、短期流入と価格トレンドをさらに強化しました。

総合的に、$TELの直近上昇は「ファンダメンタル突破+規制ナラティブ強化+センチメント強化」という典型構造を示しています。デジタルバンクとeUSDステーブルコインの進展により、Telcoinはクロスボーダー決済から銀行グレードのステーブルコイン発行とオンチェーン金融アクセスを備えた包括的金融インフラへ進化しています。今後も展開が順調に進み、規制金融ナラティブが勢いを保てば、$TELはこの上昇後も中期的なトレンドを維持する可能性があります。

結論

2025年11月、Solanaはエコシステム全体で活動量・トランザクション量ともにリーダーシップを維持し、市場変動下でも高いレジリエンスとユーザーエンゲージメントを示しました。Ethereumは価値決済レイヤーの中核として機能し、手数料収益で大きくリードし、高付加価値経済活動を維持。BaseとPolygon PoSは中位層で着実な拡大を続け、ソーシャル・消費者向けアプリを中心に成長モメンタムを示しました。Arbitrumはトランザクション量・アクティブアドレスともに低水準レンジにとどまりましたが、資本フロー面では資産トークン化やインフラ成熟、機関統合の進展でポジションを強化し、現市場の選好を受けた主要受益者となっています。Starknetなど新興チェーンもBTCFiナラティブで加速し、ユーザー・資本成長が急拡大しました。

全体として、オンチェーンエコシステムは流動性主導から利用・アプリ・ナラティブ主導の構造成長へ移行しています。高性能チェーンがインタラクションを支配し、価値志向チェーンが基盤役割を強化、中位・新興エコシステムは強いアプリモメンタムとナラティブ拡張で資本ローテーションの焦点となり、成長の多様化・階層化が進行しています。

ビットコインは、短期保有者コスト基準・アクティブ投資家平均を下回ったことで高水準での再分配フェーズが明確化し、短期構造は強気から圧力優勢へシフト。現価格下の実現価格・真の市場平均が中長期サポートとなり、マクロ強気構造は維持されていますが、コストライン割れで一部市場が未実現損失領域に入り、実現損失増とともに「再評価・リバランス」段階に突入。今後の動きは、BTCが上値供給を消化し、センチメント安定後に需要を再構築できるかにかかっています。

プロジェクトレベルでは、Monadがエアドロップ売圧下でも高い初期活動とエコシステム拡大を示し、Telcoinはデジタルバンクと規制型ステーブルコインの進展で明確な再評価を達成。これらの動きは、市場が投機的ローテーションから実需・堅固な基盤に支えられた持続的成長への転換を示しています。

参考文献:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/chain/arbitrum

- Glassnode, https://studio.glassnode.com/charts/da73676e-78a6-4880-5ca2-a227ee301230?s=1579395107&zoom=

- Glassnode, https://studio.glassnode.com/charts/indicators.RealizedLossAccountBased?a=BTC&chartStyle=column&mAvg=30&s=1602806400&u=1764115200&zoom=

- Glassnode, https://studio.glassnode.com/charts/btc-lth-realized-plratio?s=1577318400&u=1764115200&zoom=

- Dune, https://dune.com/hashed_official/monad-overview

- Dune, https://dune.com/counterparty_research/monad

- CoinGecko, https://www.coingecko.com/coins/telcoin

Gate Researchは、テクニカル分析、マーケットインサイト、業界調査、トレンド予測、マクロ経済政策分析など、読者に深いコンテンツを提供する包括的なブロックチェーン・暗号資産リサーチプラットフォームです。

免責事項

暗号資産市場への投資は高リスクです。ユーザーは自身で十分な調査を行い、資産やプロダクトの性質を理解した上で投資判断をしてください。Gateは、これらの判断による損失や損害について一切責任を負いません。

関連記事

トップ10のビットコインマイニング会社

定量的戦略取引について知っておくべきことすべて

政府効率局(DOGE)のガイド

2024年の日本のWeb3市場:政府の政策、企業のトレンド、そして2025年の展望

暗号資産先物取引におけるリスク管理の方法